جامع ترین آموزش بورس، آموزش کامل تحلیل تکنیکال+بنیادی

درباره بورس

هدف اصلی از پایهریزی بازارهای بورس در سراسر دنیا، ایجاد یک بازار یکپارچه، قاعدهمند، مداوم و شفاف است تا سرمایههای کوچک و بزرگ سرمایهگذاران را برای تأمین مالی شرکتها و پروژههای آنها متمرکز کند.

در واقع، پایه و اساس بورس بر مفهوم بنیادین مشارکت و تقسیم سود استوار است. به این معنا که خریداران سهام یک شرکت، بر اساس تعداد سهامی که دارند، در مالکیت شرکت سهیم شده و نه تنها از سودهای حاصله استفاده میکنند، بلکه از تغییرات قیمت سهام نیز سود میبرند. علاوه بر این، آنها این امکان را دارند که در مجامع عمومی شرکت شرکت کنند و در تصمیمگیریهای مهم آن نقش داشته باشند.

تاریخچه مختصر

رویدادهای مهم در شکلگیری بورس به قرن 15 میلادی در بلژیک باز میگردند، جایی که تاجران و کسبه نزدیک خانه یکی از اشرافزادگان به نام واندر بورس گرد هم میآمدند تا کالاهای خود را در مزایده بفروشند.

این رویه به مرور زمان توسعه یافت و به مکانهای سرپوشیده تبدیل شد. نخستین بورس اوراق بهادار جهان در ابتدای قرن 17 در آمستردام هلند ایجاد شد و کمپانی هند شرقی اولین شرکتی بود که سهام خود را در آن فروخت.

در ایران، تحقیقات اولیه برای راهاندازی بورس به سال 1315 هجری شمسی برمیگردد. ران لوترفِلد، کارشناس بلژیکی، پس از مطالعات گسترده، اساسنامهای برای بورس ایران تدوین کرد که به دلیل جنگ جهانی دوم، اجرای آن به تأخیر افتاد.

سرانجام در سال 1341، کمیسیونی در وزارت بازرگانی تشکیل شد و اولین گامها برای تأسیس بورس برداشته شد. در همان سال، هیئتی از بروکسل برای همکاری در تأسیس بورس ایران دعوت شدند و در نهایت در سال 1345 قانون تشکیل بورس اوراق بهادار در مجلس تصویب و به بانک مرکزی ابلاغ شد.

چرا آموزش بورس بسیار مهم و حائز اهمیت است

وارن بافت، سرمایهگذار مطرح جهانی، تأکید میکند که متأسفانه بسیاری از افراد بدون آموزش و دانش کافی، پولی را که با تلاش به دست آوردهاند در بازارهایی مانند سهام و املاک سرمایهگذاری میکنند.

از نظر بازدهی، بورس به عنوان یکی از پربازدهترین بازارهای مالی در ایران شناخته میشود. در طی 20 سال گذشته، بورس بیش از سایر بازارهای مالی بازدهی داشته است، به خصوص برای سرمایهگذارانی که به خوبی با این بازار آشنا بوده و توانایی تحلیل سهام و شرکتهای مختلف را دارند.

یکی از دلایل اصلی اهمیت آموزش در بورس، بازدهی بالای آن نسبت به سایر بازارها است. برای مثال، بازدهی شاخص بورس در 21 سال اخیر 361 برابر بوده، در حالی که بازدهی بازارهای طلا، ارز، خودرو، مسکن و سپردههای بانکی به ترتیب 219، 38، 30، 135 و 23 برابر بوده است.

حتی در بازههای زمانی کوتاهتر نیز، بورس با بازدهی 17.5 برابر در 6 سال اخیر تا پایان سال 1401، در مقایسه با سایر بازارها همچون طلا، ارز، خودرو، مسکن و سپردههای بانکی که بازدهیهایی به ترتیب 1/12، 3/8، 2/9، 9/9 و 5/2 داشتهاند، پیشتاز بوده است.

با افزایش تعداد افرادی که کد بورسی دریافت کرده و فعالیت خود را در این بازار آغاز کردهاند، سوال این است که آیا این افراد آموزشهای لازم را برای معامله در بازارهای مالی دیدهاند یا خیر.

وارن بافت تأکید میکند که بسیاری پول خود را بدون آموزش وارد این بازار کردهاند، که این امر میتواند به از دست دادن سرمایههای قابل توجهی منجر شود و نشان دهنده اهمیت و تأثیر آموزش در بورس است.

آموزش بورس: انواع بورس فعال ایران

بازار سرمایهگذاری در ایران چهار بازار اصلی دارد که هر کدام مختص به فعالیتها و کالاهای متنوعی هستند. این چهار بازار شامل بورس اوراق بهادار، بورس کالا، بورس انرژی و فرابورس میشوند، جایی که سرمایهگذاران میتوانند در خرید و فروش سهام و کالاهای متفاوت فعالیت کنند.

-

بورس اوراق بهادار

این بازار به عنوان معتبرترین بازار بورس در ایران شناخته میشود. اوراق بهادار به اسنادی گفته میشود که حقوق مالی صاحبان خود را تضمین کرده و قابلیت انتقال دارند. این اوراق شامل انواع مختلفی مانند سهام، اوراق مشارکت، اختیار معامله، مشتقات و صکوک میشوند که برای صاحبان خود ارزش مالی دارند. به طور کلی، در بازار سرمایه اوراق بهادار به سه دسته اصلی اوراق بدهی، اوراق حقوق صاحبان سهام و ابزارهای مشتقه تقسیمبندی میشوند.

بازار بورس و اوراق بهادار تهران از سال 1385 به صورت یک شرکت سهامی عام آغاز به کار کرد. این بازار به دلیل دارا بودن ابزارهای مالی متنوع، دسترسی راحت و شفافیت بالا، برای ذینفعان خود ارزش افزوده قابل توجهی ایجاد میکند. معاملات اوراق بهادار توسط کارگزاریها و بر اساس قوانین و مقررات انجام میگیرد.

وظایف اصلی بورس اوراق بهادار عبارتند از:

- سازماندهی و مدیریت بازار بورس اوراق بهادار

- پذیرش شرکتها برای حضور در بورس

- تعیین وظایف اعضای بازار و نظارت بر انجام صحیح فعالیتها

- اجرای معاملات اوراق بهادار پذیرفته شده در بورس

- گردآوری، پردازش و بررسی اطلاعات مربوطه و انتشار این دادهها

- نظارت بر عملکرد ناشران اوراق بهادار

-

بورس انرژی

بورس انرژی ایران که در سال 1391 به عنوان یک شرکت سهامی عام تأسیس شد، به معاملات انواع حاملهای انرژی از جمله برق، نفت و گاز اختصاص دارد. این بورس بیشتر شامل شرکتهای حقوقی به عنوان فعالان اصلی خود میباشد.

چهار بازار عمده بورس انرژی عبارتند از:

بازار فیزیکی

این بازار به معاملات برق و سایر انرژیها اختصاص دارد.

بازار مشتقه

در این بازار، به جای کالاهای واقعی، اوراق بهادار مبتنی بر کالاها مورد معامله قرار میگیرند. نوع معاملات شامل قراردادهای سلف موازی، اختیار معامله و قراردادهای آتی است.

بازار فرعی

این بازار به معاملات کالاهای خاص و تک محمولهای محدود میشود که نیازمند ارسال درخواستهای جداگانه و تأیید کمیته عرضه کالا برای هر عرضه هستند.

بازار سایر اوراق بهادار

شامل معاملات اوراقی نظیر گواهیهای ظرفیت و صندوقهای سرمایهگذاری قابل معامله است.

-

فرابورس

فرابورس ایران، که در سال 1388 به فعالیت خود آغاز کرد، دارای ساختاری همریخت با بورس تهران است. این فضا، با قوانین پذیرش و معاملهای نسبتاً سهلتر، امکان ورود شرکتهایی را که شرایط لازم برای حضور در بازار بورس را ندارند، فراهم میکند و به هدایت و سازماندهی فعالیتهای آنها میپردازد.

فرابورس از مجموعهای از بازارها و تابلوهای معاملاتی متنوع تشکیل شده است:

- بازار اول

- بازار دوم

- بازار سوم

- بازار پایه (شامل پایه قرمز، نارنجی و زرد)

- بازار مختص شرکتهای کوچک و متوسط

- بازار ابزارهای مالی نوین

- بازار مشتقه

هر بازار و تابلو در فرابورس شرایط خاصی برای پذیرش شرکتها دارد. در بازار ابزارهای مالی نوین فرابورس، مواردی چون صندوقهای سرمایهگذاری قابل معامله، صندوقهای سرمایهگذاری ساختمان و زمین، صندوقهای جسورانه، انواع اوراق تامین مالی خاص و استاندارد، اوراق تسهیلات مسکن، اسناد خزانه اسلامی و دیگر ابزارهای مالی به معامله گذاشته میشوند که بسیاری از آنها برای اولین بار توسط فرابورس ایران معرفی و مورد معامله قرار گرفتهاند.

-

بورس کالا

بورس کالای ایران که فعالیت خود را از سال ۱۳۸۶ آغاز کرده، محلی برای معامله گسترده انواع محصولات کشاورزی، فرآوردههای نفتی، پتروشیمی، صنعتی و معدنی است. در این بورس، معاملات با شرایط مختلف نقدی، نسیه، سلف، آتی، اختیار معامله، معاوضه و دیگر ابزارهای مشتقه انجام میگیرد.

بورس کالا دارای بازارهای متفاوتی است:

بازار فیزیکی

که شامل معاملات نقدی، نسیه و سلف در دو بخش داخلی و خارجی است.

بازار فرعی

که برای معامله کالاهایی که نیاز به تأیید کیفیت یا کمیت دارند و به صورت مداوم عرضه نمیشوند، استفاده میشود. به دلیل کم بودن حجم معاملات این کالاها نسبت به کل بازار، در این بخش معامله میشوند.

بازار مشتقه

که شامل قراردادهای آتی و اختیار معامله است.

بازار مالی

در این بخش، قراردادهای سلف موازی استاندارد، گواهیهای سپرده کالایی و صندوقهای سرمایهگذاری کالایی معامله میشوند.

آمورش بورس: نحوه سرمایه گذاری در بازار سرمایه

در این بخش از مقاله به چگونگی سرمایه گذاری در بورس می پردازیم و می آموزیم از کجا و چگونه فعالیت خود را در بورس آغاز کنیم، همچنین به سوالات مهم مرتبط به این بحث جواب خواهیم داد:

دریافت کد بورسی

برای شروع سرمایهگذاری در بورس، ابتدا نیاز به دریافت کد بورسی است که همچون یک شناسه منحصر به فرد عمل میکند. این کد، لازمه هر گونه معامله در بورس اوراق بهادار است و بدون آن امکان فعالیت در بازار وجود ندارد.

برای اخذ کد بورسی باید در سامانه سجام به نشانی www.sejam.ir ثبت نام کنید. این سامانه، بانک اطلاعاتی جامعی برای مشتریان بازار سرمایه است. ثبتنام در سجام شامل مراحل تأیید هویت به صورت آنلاین یا حضوری است. همچنین، برای فعالیت در بازار باید کد معاملاتی را از یکی از کارگزاریهای مجاز دریافت کنید.

بهترین سرمایه برای استفاده در بورس

برای ورود به بورس، نباید با سرمایهای که برای زندگی ضروری است وارد این بازار شد. سرمایهگذاری باید با پولی انجام شود که در صورت از دست دادن آن، تأثیر منفی بر زندگی شما نداشته باشد. بسیاری از افراد بدون تجربه کافی وارد بورس شده و در پی کسب سود، از داراییهای اصلی خود استفاده میکنند که میتواند منجر به ضررهای سنگین شود.

حداقل سرمایه لازم برای ورود به بورس چقدر است

برای شروع در بورس نیاز به سرمایههای بزرگ نیست. با سرمایهای حدود ۵۰۰ هزار تومان میتوانید وارد بازار شوید. اولین پذیرهنویسیها و عرضههای اولیه سهام نیز معمولا با مبالغی کمتر از این قیمت امکانپذیر است.

آیا برای سرمایهگذاری در بورس باید وقت زیادی صرف کنید؟

برای کسب سود در بورس، لازم است که با روشهای تحلیلی و کسب مهارتهای لازم آشنا شوید که این نیازمند صرف زمان است. اگر فرصت کافی برای یادگیری ندارید، میتوانید از روشهای غیرمستقیم مانند سبدگردانی یا سرمایهگذاری از طریق صندوقهای سرمایهگذاری برای ورود به این بازار استفاده کنید.

آموزش بورس: شیوه های سرمایه گذاری

در دنیای بورس، دو روش اصلی برای سرمایهگذاری وجود دارد: روش مستقیم و غیرمستقیم. در ادامه، به توضیح هر یک از این روشها و چگونگی کارکرد آنها میپردازیم:

-

روش سرمایهگذاری مستقیم

در این شیوه، سرمایهگذاران به صورت فردی و با تکیه بر دانش و تجربه خود در تحلیلهای بنیادی یا تکنیکال، مستقیماً در بازار سرمایه فعالیت میکنند. این روش نیازمند آگاهی و دانش کافی در مورد بازارهای مالی و همچنین صرف زمان برای تحلیل بازار، صنایع و نمادهای مختلف است.

-

روش سرمایهگذاری غیرمستقیم

این شیوه برای افرادی که دانش و زمان کافی برای مدیریت مستقیم داراییهای خود در بازار بورس را ندارند، مناسب است. در این روش، سرمایهگذاران سرمایه خود را به نهادهای تخصصی مانند صندوقهای سرمایهگذاری یا شرکتهای سبدگردانی میسپارند. این نهادها با بهرهگیری از دانش تخصصی و تجربه خود، به نمایندگی از سرمایهگذاران به خرید و فروش سهام و دیگر ابزارهای مالی میپردازند.

همچنین، دو روش مهم مدیریت دارایی در بورس که شامل سبدگردانی اختصاصی و انواع صندوقهای سرمایهگذاری است، به سرمایهگذاران کمک میکند تا بتوانند بدون نیاز به داشتن تخصص و صرف زمان گسترده، از مزایای سرمایهگذاری در بورس بهرهمند شوند.

آموزش بورس: صندوق های سرمایه گذاری

صندوقهای سرمایهگذاری به عنوان ابزارهای کلیدی در مدیریت غیرمستقیم داراییها در بازارهای مالی شناخته میشوند. این صندوقها، توسط نهادهای مالی متخصص، سرمایههای جمعآوری شده از فعالان بازار را در پرتفوهای متنوعی از داراییها سرمایهگذاری میکنند. با توجه به مهارت و تجربه تیمهای تخصصی مدیریتی، این صندوقها بهویژه در سالهای اخیر توجه بسیاری را به خود جلب کردهاند.

تقسیمبندی صندوقهای سرمایهگذاری

بر اساس روش سرمایهگذاری:

صندوقهای قابل معامله (ETF): این صندوقها امکان معامله واحدهای خود را به صورت آنلاین از طریق کارگزاریها فراهم میآورند.

صندوقهای مبتنی بر صدور و ابطال: در این صندوقها، خرید و فروش واحدها به صورت حضوری یا آنلاین انجام میگیرد، بدون نیاز به کد معاملاتی.

بر اساس ترکیب داراییها:

- صندوقهای سهامی: بیشتر پرتفوی این صندوقها از سهام شرکتهای بورسی تشکیل شده و برای سرمایهگذاران با ریسکپذیری بالا مناسب است.

- صندوقهای با درآمد ثابت: عمده پرتفوی آنها شامل اوراق با درآمد ثابت بوده و برای سرمایهگذاران با ریسکپذیری کم مناسب است.

- صندوقهای مختلط: پرتفوی این صندوقها ترکیبی از سهام و اوراق با درآمد ثابت است.

- صندوقهای طلا: در این صندوقها، سرمایهگذاری عمدتاً روی اوراق بهادار مبتنی بر طلا صورت میگیرد.

- صندوقهای شاخصی: این صندوقها بر اساس شاخصهای معینی از بازار سرمایه سرمایهگذاری میکنند و بازدهی مشابهی با شاخص مورد نظر دارند.

ارکان اصلی صندوقهای سرمایهگذاری

- مجمع صندوق

- مدیریت صندوق

- متولی صندوق

- بازارگردان

- ضامن نقدشوندگی

- کارگزار صندوق

- حسابرس صندوق

- حداقل سرمایه برای سرمایهگذاری

برای سرمایهگذاری در ETFها حداقل مبلغ ۵۰۰ هزار تومان لازم است، اما برای سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال، مبلغ کمتری برای خرید یک واحد کافی است.

مفاهیم اصلی در صندوقهای سرمایهگذاری

- واحد (یونیت): کوچکترین بخش سرمایهگذاری در یک صندوق.

- قیمت صدور هر واحد: هزینه خرید یک واحد از صندوق.

- قیمت ابطال هر واحد: مبلغ بازپرداخت به ازای فروش یک واحد.

- ارزش خالص دارایی هر واحد (NAV): ارزش واقعی یک واحد بر اساس داراییهای صندوق.

سبدگردانی اختصاصی

در این روش، سرمایهگذار مدیریت سرمایه خود را به یک سبدگردان واگذار میکند. تفاوت این روش با صندوقهای سرمایهگذاری در این است که در سبدگردانی اختصاصی، هر سرمایهگذار سبدی مجزا و مطابق با اهداف و ریسکپذیری خود دارد.

سرمایه گذاری در بورس چه فوایدی دارد

در این قسمت از آموزش جامع بورس، به بررسی فواید سرمایهگذاری در بازار بورس میپردازیم:

کسب درآمد از طریق بورس

سرمایهگذاری در بورس میتواند به دو شکل درآمدزایی داشته باشد:

- دریافت سود نقدی که توسط شرکتها از طریق حساب سجامی به حساب شما واریز میشود.

- سرمایهگذاری بر اساس تحلیل شخصی در سهمی خاص و کسب سود از رشد ارزش آن سهم.

امنیت و شفافیت در سرمایهگذاری بورسی

یکی از بزرگترین مزایای سرمایهگذاری در بورس، امنیت و حمایت قانونی است. در بورس، سرمایهگذاریها تحت نظارت قانونی انجام میشود که این امر اطمینان بیشتری به سرمایهگذاران میدهد و از بسیاری از خطرات مالی ناشی از سرمایهگذاریهای غیرقانونی یا نادرست جلوگیری میکند.

حفظ ارزش سرمایه در برابر تورم

سرمایهگذاری در سهام شرکتها میتواند ارزش سرمایه شما را در برابر تورم حفظ کند. ارزش سهام معمولاً با گذشت زمان و به دلیل فعالیتهای اقتصادی شرکتها رشد میکند و این در مقابل پول نقد که تنها به سود بانکی محدود است، مزیت قابل توجهی است.

نقدشوندگی بالا

یکی دیگر از مزایای مهم بورس، نقدشوندگی بالای داراییها است. این ویژگی به سرمایهگذاران اجازه میدهد تا سرمایه خود را سریع و به راحتی به پول نقد تبدیل کنند، که این خاصیت از مهمترین تفاوتهای بورس با بازارهای دیگر مانند مسکن است.

آمورش بورس: بررسی ساختار معاملات در بورس

معاملات در بورس اوراق بهادار ایران از شنبه تا چهارشنبه هر هفته برگزار میشود، که در این روزها فعالان بازار فرصت دارند تا بر اساس تحلیلهای خود اقدام به خرید و فروش سهام نمایند. زمان معاملات در بورس اوراق بهادار تهران به دو بخش تقسیم میشود: پیش گشایش و زمان اصلی معاملات.

پیش گشایش از ساعت 8:45 تا 9 صبح انجام میشود، که در این بازه زمانی معاملهای انجام نمیگیرد و تنها معاملهگران امکان ثبت یا حذف سفارشات خود را دارند. ساعت 9 صبح شروع زمان اصلی معاملات است، و خرید و فروش سهام در این بازار آغاز میشود. معاملات تا ساعت 12:30 ظهر ادامه مییابد. بورس اوراق بهادار تهران روزهای پنجشنبه و جمعه تعطیل است.

صف خرید و صف فروش

زمانی که خریداران آماده خرید سهم در بالاترین قیمت مجاز هستند اما فروشندهای حاضر به فروش نیست، صف خرید شکل میگیرد. برعکس، صف فروش زمانی به وجود میآید که فروشندگان آماده فروش سهم در پایینترین قیمت مجاز هستند اما خریداری برای خرید آن سهم وجود ندارد.

تریدر (معامله گر) کیست و به چند دسته تقسیم می شود

فردی که در بازارهای مالی فعالیت معاملاتی (خرید و فروش) انجام دهد و به اصطلاح بازار، ترید کند، به عنوان معاملهگر یا تریدر شناخته میشود. معاملهگران افرادی هستند که با استفاده از دانش و تحلیل بازارهای مالی، در بازههای زمانی کوتاه به خرید و فروش میپردازند و هدف آنها کسب سود از این فعالیتهاست. این گروه از فعالان بازار مالی با توجه به معاملات در بازههای کوتاهمدت، ریسک بالایی را تجربه میکنند.

تفاوت اساسی بین سرمایهگذار (investor) و معاملهگر (trader) در مدت زمان نگهداری سرمایهگذاری است. سرمایهگذاران معمولاً با دید بلندمدت و بر اساس تحلیلهای بنیادی وارد معاملات میشوند و کمتر تحت تأثیر نوسانات کوتاهمدت بازار قرار میگیرند. در مقابل، معاملهگران با دیدگاهی کوتاهمدت یا میانمدت وارد معاملات شده و هدفشان کسب سود از تغییرات قیمتی بازار در بازههای زمانی کوتاه است.

-

دسته بندی معامله گران بورس

در بازار بورس، معاملهگران را میتوان بر اساس رویکرد و استراتژی معاملاتیشان به سه دسته کلی تقسیم کرد:

معاملهگران بلندمدت (Position Traders)

معاملهگران بلندمدت دیدی طولانیمدت به بازار دارند و بیشتر از تحلیلهای بنیادی و بررسی عوامل اقتصاد کلان برای شناسایی فرصتهای سرمایهگذاری استفاده میکنند.

آنها معمولاً در بازههای زمانی یک ماهه تا یک ساله یا بیشتر سرمایهگذاری میکنند و از نمودارهای بلندمدت برای تحلیلهای خود بهره میبرند. این دسته از معاملهگران به دنبال کسب سود از تغییرات قیمتی بلندمدت و عملکرد داراییها در بازههای زمانی طولانی هستند.

معاملهگران نوسانگیر (Swing traders)

معاملهگران نوسانگیر به دنبال استفاده از روندهای میانمدت در بازار هستند و معاملاتشان میتواند از چند روز تا چند هفته طول بکشد. آنها منتظر میمانند تا نوسانات قابل توجه در بازار رخ دهد و در ابتدای این نوسانات وارد معامله شده و تا پایان روند به خرید یا فروش ادامه میدهند. این معاملهگران برای شناسایی بهترین زمانهای ورود و خروج از معاملات بر تحلیلهای دقیق و صبورانه تکیه میکنند.

معاملهگران روزانه (Day Traders)

این گروه از معاملهگران به دنبال بهرهبرداری از فرصتهای کوتاهمدت بازار هستند و معاملات خود را معمولاً در یک روز کاری به پایان میبرند. آنها هیچ معاملهای را به روز بعد نمیکشانند و تمرکزشان بر روی تشخیص فرصتهای خرید و فروش درون روزی است. این نوع معاملهگران به دلیل ورود و خروج سریع از بازار نیازمند مهارت بالا در کنترل احساسات و تسلط کامل بر نوسانات بازار هستند.برای انجام معاملات روزانه بایستی استراتژی مشخصی را پیاده سازی کنید.

آموزش بورس: آشنایی با انواع روش های معامله در بورس

انواع معاملات در بازار بورس اوراق بهادار تهران بر پایه قواعد و مقررات خاصی تقسیمبندی میشوند، که عبارتند از:

معاملات روزانه (خرد)

این معاملات شامل خرید و فروش سهام در طول روزهای کاری بازار بورس است. این نوع معاملات در میان فعالان بازار به عنوان معاملات خرد شناخته میشوند و به طور روزانه انجام میگیرند.

معاملات عمده

معاملاتی که شامل خرید و فروش حجم بالایی از سهام یک شرکت با قیمتی متفاوت از قیمت بازار هستند. در این معاملات، قوانین خاصی مانند محدودیت حجم یا دامنه نوسان اعمال نمیشوند. دو نوع معاملات عمده شامل:

معاملات عمده نوع اول: معامله سهامی که حداقل ۵ درصد کل سهام شرکت را شامل میشود.

معاملات عمده نوع دوم: معامله سهامی که حداقل ۱ درصد و کمتر از ۵ درصد کل سهام شرکت را شامل میشود.

معاملات بلوکی

این نوع معاملات شامل انتقال درصد قابل توجهی از سهام یک شرکت به یک شخص حقوقی دیگر است، بدون اینکه تأثیر قابل ملاحظهای بر قیمت جاری سهم در بازار داشته باشد. در این نوع معاملات، محدودیتهای مربوط به حجم و دامنه نوسان لحاظ نمیشوند.

مزایای معاملات بلوکی عبارتند از:

- انعطافپذیری بیشتر در مدیریت عرضه و تقاضا

- کاهش هزینههای مرتبط با معاملات

- عدم تأثیرگذاری بر بازار خرد

- افزایش نقدشوندگی و بهبود کارایی بازار

- امکان انجام تسویه وجوه معامله به صورت خارج از سیستم پایاپای

آموزش بورس: بررسی روش های تحلیلی بورس

یکی از موارد حیاتی برای موفقیت در بازار سرمایه، آموختن و به کارگیری روشهای مختلف تحلیل بازار است. این روشها ابزاری هستند که به سرمایهگذاران کمک میکنند تا وضعیت شرکتهای مختلف را ارزیابی کرده و تصمیمات آگاهانهای در خصوص خرید، فروش یا نگهداری سهام بگیرند. دو روش اصلی تحلیل بازار سرمایه عبارتند از تحلیل تکنیکال و تحلیل بنیادی.

تحلیل بنیادی (Fundamental Analysis)

این روش تحلیلی، که برای ارزیابی واقعی شرکتها به کار میرود، به بررسی دادههای مالی و اطلاعاتی شرکتها میپردازد. از طریق تحلیل بنیادی، میتوان عملکرد گذشته و پتانسیل آتی یک شرکت را سنجیده و ارزش ذاتی سهام آن را برآورد کرد. سپس با مقایسه این ارزش با قیمت کنونی سهم در بازار، تصمیمات مبتنی بر خرید، فروش یا نگهداری سهم اتخاذ میشود. تحلیل بنیادی به دو شیوه انجام میشود:

رویکرد بالا به پایین: این رویکرد ابتدا به بررسی اقتصاد کلان پرداخته، سپس به تحلیل صنایع و در نهایت به انتخاب بهترین شرکتها در صنعت مورد نظر میپردازد.

رویکرد پایین به بالا: در این روش، ابتدا شرکتها بررسی شده، سپس صنعت مربوطه و در نهایت وضعیت اقتصاد کلان مورد تحلیل قرار میگیرد.

هر دو روش تحلیل بنیادی به سرمایهگذاران کمک میکنند تا با درک عمیقتری از بازار، تصمیمات معاملاتی خود را بهتر و آگاهانهتر اتخاذ کنند.

کلیدی ترین مفاهیم در تحلیل فاندامنتال بورس

تحلیل بنیادی در بازار سرمایه بر پایه چندین مفهوم کلیدی استوار است که در ادامه به مهمترین آنها اشاره میکنیم:

سال مالی

سال مالی دورهای است که شرکتها برای تهیه صورتهای مالی خود تعیین میکنند. این دوره معمولاً یک سال تقویمی است و میتواند از ابتدای فروردین تا پایان اسفند، از ابتدای مهر تا پایان شهریور، یا از ابتدای دی تا پایان آذر هر سال باشد.

صورتهای مالی

صورتهای مالی شامل گزارشهایی هستند که جزئیات عملکرد مالی یک شرکت را نمایش میدهند. این صورتها شامل ترازنامه، صورت سود و زیان، و صورت جریان وجوه نقد هستند.

نسبتهای مالی

نسبتهای مالی به کمک دادههای صورتهای مالی محاسبه میشوند و به تحلیل و بررسی عملکرد شرکت و مقایسه آن با رقبا کمک میکنند. این نسبتها به چهار دسته اصلی تقسیم میشوند:

-

نسبتهای نقدینگی

این نسبتها قابلیت شرکتها را در پرداخت بدهیها و تعهدات کوتاهمدت ارزیابی میکنند. نسبتهای مهم در این دسته شامل نسبتهای وجه نقد، نسبت آنی و نسبت جاری میشوند که هر کدام بیانگر توانایی مالی شرکت در مواجهه با بدهیهای کوتاهمدت هستند.

-

نسبتهای فعالیت

نسبتهای فعالیت عملکرد شرکت را از طریق تجزیه و تحلیل میزان بازدهی فروش و استفاده از داراییها مورد بررسی قرار میدهند. این نسبتها شامل دوره پرداخت بدهیها، دوره گردش موجودی کالا، دوره وصول مطالبات، دوره گردش عملیات، گردش دارایی، گردش دارایی ثابت و دیگر نسبتهای مرتبط هستند.

-

نسبتهای سودآوری

این نسبتها کارایی مدیریت شرکت در تولید سود را نشان میدهند. نسبتهای سودآوری مانند حاشیه سود ناخالص، حاشیه سود عملیاتی، حاشیه سود خالص، بازده داراییها و بازده حقوق صاحبان سهم، به تحلیلگران کمک میکنند تا سطح کارایی و پتانسیل سودآوری شرکتها را ارزیابی کنند.

-

نسبتهای اهرمی (بدهی)

نسبتهای اهرمی سطح بدهیهای شرکت و توانایی آن در بازپرداخت آنها را مشخص میکنند. این نسبتها شامل نسبت بدهی به ارزش ویژه، نسبت سرمایه ثابت به ارزش ویژه، نسبت کل بدهی به ارزش ویژه و نسبت بدهیهای طولانی مدت به ارزش ویژه هستند که هر یک به تحلیلگران کمک میکنند تا میزان ریسک مرتبط با بدهیهای شرکت را ارزیابی نمایند.

ارزش ویژه

این مقدار نشاندهنده میزان سرمایه باقیمانده یک شرکت پس از کسر کل بدهیهای آن از کل داراییها است. ارزش ویژه یکی از مهمترین معیارها برای ارزیابی ارزش ذاتی و وضعیت مالی یک شرکت به شمار میرود.

تحلیل بنیادی: آموزش احتساب ارزش ذاتی

در دنیای سرمایهگذاری، ارزشگذاری یکی از مهمترین مهارتهاست که به سرمایهگذاران اجازه میدهد تا ارزش ذاتی یک دارایی یا شرکت را تخمین بزنند. دو رویکرد عمده در ارزشگذاری وجود دارد:

-

ارزشگذاری مبتنی بر جریانهای نقدی آتی

در این روش، ارزش فعلی جریانهای نقدی آتی تخمین زده میشود. این رویکرد شامل موارد زیر است:

- مدل تنزیل سود نقدی (DDM): بر اساس جریان سودهای نقدی آتی.

- مدل درآمد باقیمانده (RI): بر اساس درآمد باقیمانده پس از کسر هزینههای سرمایهای.

- مدل جریان نقدی آزاد صاحبان سهام (FCFE): بر مبنای جریان نقدی آزاد قابل توزیع به سهامداران.

- مدل جریان نقدی آزاد شرکت (FCFF): بر مبنای جریان نقدی آزاد قبل از پرداخت سود سهام.

-

ارزشگذاری نسبی

در این روش، ارزش یک شرکت با استفاده از ضرایب قیمتی محاسبه شده و با ضرایب شرکتهای مشابه یا معیارهای صنعت مقایسه میشود. شامل:

- ضریب قیمت به سود هر سهم (P/E): نسبت قیمت فعلی سهم به سود خالص هر سهم.

- ضریب قیمت به ارزش دفتری (P/BV): نسبت قیمت فعلی سهم به ارزش دفتری هر سهم.

- ضریب قیمت به فروش (P/S): نسبت قیمت فعلی سهم به فروش کل شرکت.

هر دو روش ارزشگذاری با توجه به نیازها و شرایط بازار مورد استفاده قرار میگیرند و به سرمایهگذاران کمک میکنند تا تصمیمات معقولتری بر اساس ارزیابیهای دقیقتر اتخاذ کنند.

تحلیل تکنیکال (Technical Analysis)

آموزش تحلیل تکنیکال در بازار سرمایه بخش جداییناپذیری از دانش مورد نیاز معاملهگران است. در این مقاله، به بررسی چگونگی انجام تحلیل تکنیکال و کاربردهای آن در بورس خواهیم پرداخت.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال، یکی از شیوههای تحلیل بازار سرمایه است که بر پایه بررسی الگوهای قیمتی و حجم معاملات گذشته با هدف پیشبینی رفتار آتی بازار میپردازد. این روش بیش از آنکه تنها به اعداد و ارقام توجه داشته باشد، رفتار معاملهگران و تأثیر آن بر قیمتها را مورد بررسی قرار میدهد.

دورههای آموزشی تحلیل تکنیکال معمولا شامل مفاهیم اساسی مانند بررسی نمودارها، روشهای تحلیل، شناسایی روندها، تعیین سطوح حمایت و مقاومت، کندلشناسی و الگوهای قیمتی میشود.

انواع سبکهای تحلیل تکنیکال

- تحلیل بر اساس اندیکاتورها: استفاده از ابزارهای تحلیلی برای تعیین وضعیت بازار و تصمیمگیری در مورد خرید و فروش سهام.

- تحلیل بر اساس پرایس اکشن: تمرکز بر روی تحلیل قیمتها و تشخیص الگوهای بازار بدون استفاده از اندیکاتورها.

- تحلیل بر اساس عرضه و تقاضا: بررسی نقاطی از بازار که در آنها تعادل بین عرضه و تقاضا برهم خورده و احتمال وقوع تغییرات قیمتی وجود دارد.

کاربرد تحلیل تکنیکال در بورس و مزایای آن

تحلیل تکنیکال در تعیین زمانهای مناسب برای ورود و خروج از معاملات نقش مهمی دارد. این روش به معاملهگران کمک میکند تا با شناسایی سطوح کلیدی قیمت و تحلیل روند بازار، تصمیمات معاملاتی دقیقتری اتخاذ کنند. در مقابل، تحلیل بنیادی همانطور که در بالا توضیح دادیم برای درک عمیقتر وضعیت مالی شرکتها و سودآوری آنها مورد استفاده قرار میگیرد.

در نهایت، تحلیل تکنیکال با فراهم آوردن بینشی در مورد نحوه واکنش بازار در سطوح خاص قیمتی، به معاملهگران این امکان را میدهد که موقعیتهای معاملاتی سودآور را شناسایی کرده و بهترین زمانهای ممکن برای انجام معاملات را تعیین کنند.

چرا یادگیری تحلیل تکنیکال حائز اهمیت است؟

یادگیری تحلیل تکنیکال اهمیت فراوانی در فعالیتهای بورسی دارد، زیرا به معاملهگران کمک میکند تا نقاط کلیدی ورود و خروج از سهم را به درستی تشخیص دهند. دلیل اصلی تاکید بر آموزش تحلیل تکنیکال این است که معاملهگران با استفاده از این دانش میتوانند استراتژیهای معاملاتی موثرتری را تدوین کنند. این استراتژیها به آنها کمک میکند تا حد ضرر و سود را مشخص کرده و به بهترین شکل ممکن در بازار فعالیت کنند.

اصول تحلیل تکنیکال

تحلیل تکنیکال مبتنی بر شناخت و درک اصول و تکنیکهای مختلف است. از جمله موضوعات مهم در این زمینه میتوان به آشنایی با انواع نمودارهای قیمتی، کندلشناسی، الگوهای قیمتی و استفاده از اندیکاتورها اشاره کرد. این اصول به معاملهگران کمک میکند تا زمان مناسب خرید و فروش سهام را تشخیص دهند.

آشنایی با مفاهیم تحلیل تکنیکال

در دورههای آموزش تحلیل تکنیکال، به بررسی انواع نمودارهای قیمتی پرداخته میشود. مهمترین نمودارها عبارتند از نمودارهای خطی، میلهای و شمعی. هر یک از این نمودارها قیمتهای مختلفی را نشان میدهند:

- قیمت بازشدن (OPEN): نخستین قیمتی که در بازه زمانی معاملات روزانه توافق میشود.

- قیمت بسته شدن (CLOSE): آخرین قیمت توافقشده در بازه معاملاتی روزانه.

- بالاترین قیمت (HIGH): بالاترین قیمتی که در طول روز معاملاتی به ثبت رسیده است.

- پایینترین قیمت (LOW): پایینترین قیمتی که در طول روز معاملاتی ثبت شده است.

این مفاهیم به معاملهگران کمک میکنند تا با درک دقیقتری از رفتار بازار، استراتژیهای معاملاتی خود را برنامهریزی کنند و در نهایت به سوددهی بیشتری دست یابند.

انواع نمودارهای مهم تحلیل تکنیکال برای آموزش بورس عبارت اند از:

آموزش بورس: نمودار میله ای

نمودارهای میلهای از جمله موضوعات کلیدی در آموزشهای تحلیل تکنیکال هستند. این نمودارها توانایی نمایش گستره کامل قیمتها در یک بازه زمانی مشخص را دارند، شامل کمترین و بیشترین قیمتها. در این نمودار، بخش پایینی میله نمایانگر کمترین قیمت و بخش بالایی آن نمایشدهنده بیشترین قیمت در آن دوره است. علاوه بر این، قیمتهای Open و Close نیز در میانه میله با خطوط افقی نشان داده میشوند.

توجه داشته باشید که در نمودار میلهای، قیمت بازشدن با یک خط تیره افقی در سمت چپ میله و قیمت بسته شدن با خطی مشابه در سمت راست میله مشخص میشود.

اگر خط بازشدن (سمت چپ) پایینتر از خط بسته شدن (سمت راست) قرار گرفته باشد، این نشاندهنده روند صعودی سهم است، به این معنا که ارزش سهم در طی دوره مورد نظر افزایش یافته است.

آموزش بورس: نمودار شمعی (Candlestick Chart)

در مجموعه درسهای تحلیل تکنیکال، یکی از مباحث مهم، بررسی و استفاده از نمودارهای شمعی یا کندل استیک است. این نوع نمودار، که به نوعی تکامل یافته نمودار میلهای محسوب میشود، اطلاعات بازار را به شیوهای سادهتر و قابل فهمتر ارائه میدهد. همین ویژگی باعث شده تا نمودار شمعی نزد تحلیلگران بازار سهام از محبوبیت ویژهای برخوردار شود.

این نمودار با نحوه نمایش ساده و کاربردی خود، به تحلیلگران، چه تازهکار و چه حرفهای، کمک میکند تا به راحتی محدودههای قیمتی مختلف از جمله بالاترین و پایینترین قیمتها، قیمت بازشدن و بسته شدن را تشخیص دهند.

مشابه نمودار میلهای، نمودار شمعی نیز دارای دو نوع اصلی، صعودی و نزولی است. در نمودار شمعی صعودی، بخش بالایی یا فتیله بالایی شمع، حداکثر قیمت را نشان میدهد، در حالی که بخش پایینی یا فتیله پایینی، کمترین قیمت را مشخص میکند. قسمت میانی نمودار نیز قیمتهای باز و بسته شدن سهام را به تصویر میکشد.

آموزش بورس: نمودار خطی

نمودارهای خطی به عنوان ابزارهای اولیه در دورههای آموزشی تحلیل بازار سهام مطرح میشوند و به دلیل سادگی خود، اغلب نقطه شروع برای یادگیری تحلیل تکنیکال هستند.

این نوع نمودار، تمرکز خود را بر روی قیمت پایانی (بسته شدن) هر سهم قرار میدهد و این قیمتها را با خطوط به هم متصل میکند تا روند کلی سهم را نشان دهد. تحلیلگران بازار اغلب به این نکته اشاره میکنند که قیمت بسته شدن نشاندهنده نقطهای است که در آن تمام مذاکرات و تغییرات قیمتی به اتمام رسیده و به نوعی بازتابدهنده ارزش واقعی سهم در آن لحظه است.

به طور پیشفرض، نمودار خطی فقط قیمتهای پایانی را نمایش میدهد و از نمایش دادههایی مانند قیمت بازشدن، بالاترین و پایینترین قیمتها خودداری میکند. با این حال، با استفاده از برنامههای تحلیلی میتوان تنظیمات نمودار را تغییر داد تا تمام این اطلاعات را در بر گیرد.

حالت های لگاریتمی و حسابی در نمایش نمودارها

در تحلیل تکنیکال، دو شیوه رایج برای نمایش نمودارها وجود دارد: نمودارهای حسابی و نمودارهای لگاریتمی. هر دوی این نمودارها شامل محور افقی (X) برای زمان و محور عمودی (Y) برای قیمت هستند. در مباحث آموزشی تحلیل تکنیکال، ویژگیها و کاربردهای هر دو نوع نمودار به دقت بررسی میشوند.

نمایش ساده و خطی نمودارها از طریق حالت حسابی صورت میگیرد. در این شیوه، قیمتها در محور عمودی (Y) با فواصل ثابت نمایش داده میشوند، به این صورت که اعداد قیمتی به طور مطلق و تغییرات قیمتی به صورت اعداد محاسبه میشوند.

به طرف دیگر، نمودار لگاریتمی که به صورت درصدی شناخته میشود و با نام مختصر “log” نامیده میشود، قیمتها را نیز در محور Y با فواصل معین نمایش میدهد. اما در این شیوه، تغییرات قیمتی به جای نمایش به صورت اعداد، به شکل درصدی محاسبه میشوند.

نمودار لگاریتمی اغلب برای درک دقیقتر تغییرات قیمت به کار میرود. این نمودار قادر است حرکات واقعی قیمتها و امواج بازار را بهتر منعکس کند. بنابراین، برای هماهنگی بیشتر با واقعیتهای بازار، اغلب توصیه میشود که تغییرات قیمت را به صورت درصدی در نمودار لگاریتمی بررسی کنیم.

تحلیل تکنیکال: آشنایی با سطوح حمایت و مقاومت

مفاهیم کلیدی حمایت و مقاومت در تحلیل تکنیکال به طور مستقیم به اصول پایهای عرضه و تقاضا مرتبط هستند. اصل عرضه و تقاضا اینگونه است که وقتی تقاضا برای یک سهم افزایش پیدا کند، به دنبال آن قیمتها بالا میروند، و برعکس، افزایش عرضه موجب کاهش قیمتها میشود.

زمانی که عرضه و تقاضا در حالت تعادل باشند، قیمتها به آرامی و با تغییرات کمتر بالا و پایین میروند. این مبحث پایهای، مقدمهای برای فهم مفهوم حمایت و مقاومت است که اغلب در ابتدای دورههای آموزشی تحلیل تکنیکال به آن توجه میشود.

خط حمایت را میتوان به عنوان سطح قیمتی تعریف کرد که در آن انتظار میرود سرمایهگذاران با افزایش تقاضای خود از کاهش بیشتر قیمت جلوگیری کنند. به عنوان مثال، فرض کنید سطح حمایتی مطابق شکل 51.25$ تعیین شده است؛ زمانی که قیمت به این سطح برسد، انتظار میرود که سرمایهگذاران با خرید بیشتر، قیمت را دوباره بالاتر از این سطح برانند.

از سوی دیگر، خط مقاومت به عنوان یک نقطه قیمتی شناخته میشود که در آن انتظار میرود رشد قیمتها به دلیل افزایش عرضه متوقف شود. در این شرایط، شرکتها و فروشندگان سعی میکنند با افزایش عرضه خود، توازن بازار را حفظ کرده و از افزایش بیش از حد قیمتها که ممکن است به زیان سهامداران باشد، جلوگیری کنند. مهم است بدانیم که این سطح مقاومتی ثابت نیست و ممکن است در طول زمان تغییر کند، بسته به شرایط بازار و پویاییهای عرضه و تقاضا.

آموزش بورس: بررسی Trend (روند) در تحلیل تکنیکال

خط روند (Trend Line) به عنوان یک ابزار حیاتی در تحلیل تکنیکال شناخته میشود و برای تصمیمگیریهای سرمایهگذاری اهمیت بالایی دارد. این خط به ما امکان میدهد تا بینشی نسبت به روند تاریخی قیمتها، تغییرات در سطوح حمایت و مقاومت و توقعات فعالان بازار به دست آوریم.

خط روند در واقع یک خط کشیده شده روی نمودار است که به ما کمک میکند تا جهت کلی بازار یا یک سهم خاص را درک کنیم. این خط با اتصال پایینترین و بالاترین نقاط قیمتی در یک دوره زمانی معین، روند کلی بازار یا سهم را مشخص میکند.

استفاده از این روش برای ترسیم خط روند در تحلیل تکنیکال به دلیل حذف نوسانات جزئی بازار مهم است. این کار به تحلیلگران اجازه میدهد تا مسیر اصلی قیمتها، هدف نهایی قیمت (نقطهای که قیمت سعی دارد به آن برسد)، و مناطق حمایت و مقاومت را به راحتی پیشبینی و مشاهده کنند.

به طور کلی، روندها به سه دسته نزولی، صعودی و خنثی تقسیم میشوند. روندهای نزولی و صعودی به موجهای قیمتی اشاره دارند که باعث تغییرات قیمت در مسیر اصلی میشوند، در حالی که در روند خنثی، میزان عرضه و تقاضا تقریبا برابر است.

علاوه بر این، سه نوع دیگر از روندها شامل روند کوتاهمدت، بلندمدت و میانمدت نیز در آموزشهای تحلیل تکنیکال مورد بررسی قرار میگیرند. این روندها زمانبندیهای متفاوتی از حرکت قیمتها در بازار سرمایه را نشان میدهند؛ روند بلندمدت معمولا یک سال را در بر میگیرد، در حالی که روندهای کوتاهمدت و میانمدت به ترتیب بازههای زمانی کمتر از سه هفته و سه ماه را نشان میدهند.

برای ارزیابی اعتبار این روندها، به تعداد دفعاتی که قیمت با خط روند برخورد میکند، مدت زمانی که این روند ادامه دارد و میزان شیب خط روند توجه میشود.

شناسایی کندل ها در نمودار قیمتی

استفاده از تحلیل تکنیکال در بازار بورس برای معاملهگران از اهمیت بالایی برخوردار است، چرا که به آنها در تعیین زمان مناسب برای سرمایهگذاری، ورود و خروج از سهام کمک میکند.

یکی از این روشها، شناسایی الگوهای Candlestick است که به معاملهگران اجازه میدهد قیمتها را روی نمودار به دقت تحلیل کنند. این روش با نمایش قیمتها بر روی نمودار، تحلیلگران را از تمام نوسانات قبلی بازار آگاه ساخته و به آنها در تصمیمگیریهای سرمایهگذاری کمک میکند.

نمودارها به طور عمومی با استفاده از دو عنصر اصلی قیمت و زمان ساخته میشوند. الگوهای کندل استیک، که از جمله روشهای مهم در تحلیل تکنیکال هستند، به چندین دسته تقسیم میشوند که هر کدام ویژگیها و کاربردهای خاص خود را دارند. برای آشنایی با الگوهای کندل استیک و آموختن چگونه تشخیص دادن آن ها بر روی نمودار پیشنهاد می کنیم حتماً مقاله مفصل ما را درباره الگوهای Candlestick بخوانید.

آشنایی با اسیلاتور و اندیکاتورها (دو ابزار کارآمد در تحلیل تکنیکال)

اسیلاتورها و اندیکاتورها دو ابزار متفاوت ولی بسیار کارآمد در عرصه تحلیل تکنیکال هستند که زمانهای بسیار مناسبی را برای ورود یا خروج از بازار سرمایه یا خرید و فروش سهام مشخص میکنند.

این دو مفهوم، جزء اصلیترین موضوعات در دورههای آموزشی تحلیل تکنیکال هستند. اندیکاتورها را میتوان به سه دسته عمده تقسیم کرد: اندیکاتورهای مرتبط با روند، حجم معاملات و اسیلاتورها. این ابزارها با بررسی دادههایی مانند قیمتهای سهام، حجم معاملات و تغییرات آنها در گذشته، اطلاعات مفیدی را در اختیار معاملهگران قرار میدهند.

اسیلاتورها، که خود بخشی از اندیکاتورها به شمار میروند، کلیه نوسانات بازار را به تصویر میکشند. این ابزار با بررسی واکنشهای خریداران و فروشندگان، نوسانات را در بخش جداگانهای در پایین نمودار به نمایش میگذارند.

تفاوتهای اصلی بین اسیلاتورها و اندیکاتورها در چند نکته خلاصه میشوند: اسیلاتورها برای شناسایی واگراییها به کار میروند، در حالی که اندیکاتورها این کارکرد را ندارند. اسیلاتورها همچنین قادر به تشخیص زمانهای اشباع خرید یا فروش هستند، برخلاف اندیکاتورها. و در نهایت، اسیلاتورها در بخش جداگانهای از نمودار قرار میگیرند.

اندیکاتورها در شناسایی سطوح حمایتی و مقاومتی بازار بسیار مفید هستند، زیرا با نمایش تغییرات روند و حجم معاملات، این اطلاعات را به خوبی در اختیار معاملهگران قرار میدهند. از سوی دیگر، اسیلاتورها برای شناسایی واگراییها به کار برده میشوند و روند بازار را در یک بخش جداگانه نمایش میدهند.

-

اندیکاتور RSI (شاخص قدرت نسبی)

یکی از این اندیکاتورها، RSI یا شاخص قدرت نسبی است. این ابزار تحلیلی به شناسایی سطوح بازگشتی بازار کمک میکند و نشاندهنده تعادل قدرت بین خریداران و فروشندگان است.

-

اندیکاتور مکدی (MACD)

اندیکاتور MACD یک ابزار تحلیلی است که برای تعیین میانگینهای متحرک به کار میرود و به معاملهگذاران کمک میکند تا تشخیص دهند چه زمانی یک روند جدید در بازار، چه صعودی و چه نزولی، در حال شکلگیری است.

آشنایی با تحلیل تکنیکال پیشرفته و پارامترهای آن

تحلیل تکنیکال پیشرفته یکی از جنبههای اساسی آموزش در تحلیل تکنیکال است که شامل مجموعهای از پارامترهای متنوع میشود. این پارامترها شامل تحلیل پرایس اکشن، بررسی الگوهای هارمونیک، تجزیه و تحلیل امواج الیوت و کاربرد اندیکاتور ایچیموکو است، که هر یک برای رسیدن به سطح تحلیلگری حرفهای حیاتی هستند.

-

آشنایی با الگوهای هارمونیک

الگوهای هارمونیک یکی دیگر از موضوعات مهم در تحلیل تکنیکال است. این الگوها با استفاده از اعداد فیبوناچی، نقاط بازگشت قیمت را مشخص میکنند.

آنها با ترکیب ریاضیات و تحلیل قیمتها، روشهای معاملاتی پیشرفتهای را ارائه میدهند و در نمودارها به صورت مکرر ظاهر میشوند. از جمله الگوهای شناختهشده هارمونیک، میتوان به الگوهای AB=CD، گارتلی، پروانه و خفاش اشاره کرد.

-

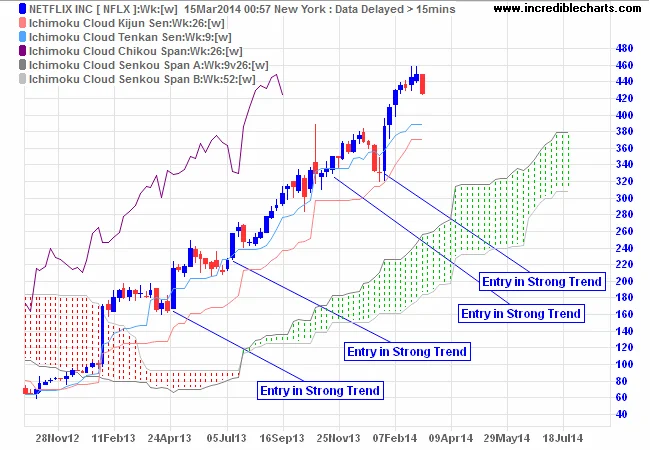

اندیکاتور ایچیموکو (ichimoku Indicator)

اندیکاتور ایچیموکو، که برای اولین بار توسط یک نویسنده ژاپنی معرفی شد، ابزاری است که برای تحلیل سیگنالهای موجود در نمودارها با توجه به روندهای قبلی بازار طراحی شده است. معاملهگران میتوانند با استفاده از این ابزار، روند سهام، جهت و قدرت خریداران، نقاط حمایت و مقاومت و تعیین حد ضرر را تشخیص دهند.

این اندیکاتور شامل مجموعهای از خطوط رنگی است که هر یک نمایانگر معانی و نشانههای خاصی هستند. خط آبی نمایانگر میانگین بالاترین و پایینترین قیمتها در یک دوره 26 روزه، خط قرمز نشاندهنده میانگین بالاترین و پایینترین قیمتها در دورهای 9 روزه، و خط سبز که معرف قیمت بسته شدن سهم در 26 روز گذشته است.

-

امواج الیوت چیست

نظریه امواج الیوت که در سال 1938 توسط رالف نلسون الیوت معرفی شد، بر اساس چرخههای تکرارشونده و حرکات بازار بنا نهاده شده است. الیوت معتقد بود که روندهای قیمتی بازتابی از هیجانات و روحیات سرمایهگذاران است.

این نظریه، که به عنوان یکی از مفاهیم مهم در تحلیل تکنیکال شناخته میشود، شامل هشت موج میشود که به پنج موج جنبشی و سه موج اصلاحی تقسیم میشوند. با فهم و ترکیب این موجها، میتوان چرخهها و حرکات تکراری بازار را دقیقتر تحلیل کرد.

-

پرایس اکشن (Price Action)

Price Action یک رویکرد معاملاتی پیشرفته است که در آن تحلیلگران با تمرکز بر روی حرکات واقعی قیمت و تحلیل کندلها، استراتژیهای معاملاتی خود را شکل میدهند. در این روش، تمرکز بیشتر بر روی دادههای فعلی و واقعی قیمت است تا دادههای تاریخی.

آمورش بورس: فیبوناچی (Fibonacci) چیست

یکی از بخشهای کلیدی در دورههای آموزشی تحلیل تکنیکال، توجه به تکنیکهای تحلیلی فیبوناچی است. در این روش، معاملهگر میتواند با شناسایی سیگنالهای مختلف، که هر کدام نشاندهنده جهت حرکت بازار هستند، به موفقیت در معاملات خود دست یابد.

این روش شامل ترکیب خطوط روند با سری اعداد و نسبتهای فیبوناچی است، به طوری که از این ترکیب، نسبتهای مهمی در قیمتها به دست میآید. این قیمتها نشاندهنده این هستند که بازار دوره اصلاح خود را پشت سر گذاشته و در حال حرکت به سوی قیمت بعدی است.

برای شناسایی سطوح حمایت و مقاومت با استفاده از فیبوناچی، میتوان به سطوح تعیینشده توسط این روش توجه کرد. هرگاه سطوح حمایت یا مقاومت با یکی از نسبتهای کلیدی فیبوناچی همراستا باشند، این نشاندهنده احتمال بالای تغییر قیمت در آن نقاط است.

آموزش بورس: واگرایی چیست و چه کاربردی دارد

واگرایی در تحلیل تکنیکال بورس، یکی از مفاهیم کلیدی است که در دورههای آموزشی تحلیل تکنیکال به طور مفصل بررسی میشود. واگرایی به وضعیتی در بازار اشاره دارد که در آن تفاوت معناداری بین حرکات قیمت و اندیکاتورهای تحلیلی موجود در بازار وجود دارد. این تضاد نشاندهنده تغییر احتمالی جهت بازار به دلیل تغییرات در رفتار معاملهگران است.

واگراییها به چند نوع اصلی تقسیم میشوند، که شامل واگرایی معمولی (مثبت و منفی) و واگرایی مخفی (مثبت و منفی) میباشند.

واگرایی معمولی وقتی رخ میدهد که حرکت اندیکاتور با نمودار قیمتی مغایرت داشته باشد و در نهایت، قیمتها از مسیر اصلی خود منحرف شده و جهت خود را تغییر دهند.

در مقابل، واگرایی مخفی به شرایطی اشاره دارد که در آن، با وجود اختلاف بین روند اندیکاتور و نمودار قیمتی، تحرکات اصلاحی رخ داده و به این ترتیب نشاندهنده بازگشت احتمالی قیمتها است.

در این بخش از مقاله به هرآنچه برای آموزش بورس از تحلیل تکنیکال نیاز دارید پرداختیم و تمامی اصول و مفاهیم اصلی تحلیل تکنیکال و بنیادی را برای آموزش حرفه ای بورس را آموختیم، با آموختن مباحث ذکر شده و تمرین مستمر برای حرفه ای شدن در تحلیل فندامنتال و تکنیکال، بیشتر مسیر آموزش بورس خود را با موفقیت خواهید گذراند.

آموزش بورس :کلیدی ترین مفاهیم و اصطلاحات بورس

در ادامه، شما را با اصطلاحات و مفاهیم پرکاربرد در بازار بورس آشنا میکنیم:

سهم: سهم، نمایانگر مالکیت بخشی از یک شرکت است که به صورت برگههای کاغذی کوچک تقسیم شدهاند. هر برگه سهم، نشاندهنده بخشی از سرمایه شرکت است.

سهامدار: فردی که دارای حداقل یک برگه سهم از یک شرکت یا مجموعه باشد، به عنوان سهامدار شناخته میشود.

نماد: نماد یک سهم، نام کوتاه و کدی است که برای تسهیل شناسایی و دستهبندی شرکتها در صنایع مختلف به کار میرود. نماد معمولاً شامل حرفی از گروه صنعتی و مخفف نام شرکت است.

حجم مبنا: حجم مبنا، حداقل تعداد سهمی است که باید در یک روز معاملاتی معامله شود تا سهم بتواند در روز بعدی در دامنه نوسان قیمتی خود حرکت کند.

عرضه اولیه: در عرضه اولیه، سهام یک شرکت برای اولین بار به عموم عرضه میشود و سرمایهگذاران میتوانند این سهام را با قیمت و تعداد معینی خریداری کنند.

پرتفو: مجموعهای از سهام شرکتهای متفاوت که به منظور کاهش ریسک سرمایهگذاری تشکیل میشود، پرتفو نام دارد.

سهم شناور: به درصدی از سهام یک نماد که در دست عموم قرار دارد و برای فروش آماده است، سهام شناور گفته میشود. این درصد بیانگر سهولت یا دشواری تغییرات قیمتی سهم است.

میانگین حجم ماه: این معیار به تعداد میانگین سهمهای معاملهشده در طی یک ماه اشاره دارد.

P/E: نسبت قیمت به سود هر سهم، که نشاندهنده زمان بازگشت سرمایه است.

P/E گروه: میانگین نسبت P/E شرکتهای موجود در یک صنعت خاص.

DPS: سود تقسیمی که از EPS یک شرکت به سهامداران تعلق میگیرد.

EPS سهم: سود خالص هر سهم پس از کسر مالیات، که به عنوان EPS شناخته میشود و نشاندهنده عملکرد مالی شرکت است.

شاخص کل بورس و هموزن: شاخصهایی که وضعیت کلی بازار و صنایع مختلف را نشان میدهند.

حقیقیها و حقوقیها: اشخاص حقیقی و حقوقی، به ترتیب، افراد عادی و شرکتهایی هستند که در بورس سرمایهگذاری میکنند.

مجمع عمومی عادی سالیانه و فوقالعاده: مجمعهایی که به ترتیب برای تصویب صورتهای مالی و تصمیمگیریهای اساسی شرکتها برگزار میشوند.

بررسی مهمترین نهادهای مالی فعال در بازار سرمایه ایران

در بازار سرمایه ایران، چندین نهاد مالی مهم فعالیت دارند که در اینجا به معرفی برخی از آنها میپردازیم:

-

شرکتهای کارگزاری

کارگزاریها نهادهای حقوقی هستند که با اخذ مجوز از سازمان بورس، به عنوان واسط بین خریداران و فروشندگان عمل میکنند. آنها به نیابت از مشتریان خود معاملات را انجام داده و خدماتی مانند مشاوره، سبدگردانی، تعهد پذیرهنویسی و دیگر خدمات مرتبط با اوراق بهادار را ارائه میدهند.

-

شرکتهای سبدگردان

شرکتهای سبدگردان یا مدیران پرتفو به مدیریت سبد داراییهای مشتریان خود میپردازند. آنها بر اساس قرارداد با سرمایهگذاران و با هدف کسب سود، در اوراق بهادار مختلف معامله میکنند.

-

شرکتهای بازارگردان

بازارگردانها نقش مهمی در حفظ تعادل بازار ایفا میکنند. آنها با خرید و فروش اوراق بهادار در زمانهایی که تقاضا و عرضه در بازار نامتعادل است، به حفظ تعادل بازار کمک میکنند.

-

شرکتهای مشاوره سرمایهگذاری

شرکتهای مشاوره سرمایهگذاری خدماتی مانند مشاوره خرید و فروش اوراق بهادار، پیشبینی روندهای بازار و ارزیابی اوراق بهادار را ارائه میدهند. آنها اطلاعات مورد نیاز سرمایهگذاران را برای تصمیمگیریهای مالی فراهم میکنند.

-

شرکتهای تأمین سرمایه

این شرکتها به عنوان واسطه بین ناشران اوراق بهادار و سرمایهگذاران عمل میکنند و خدماتی چون مدیریت داراییها، تأمین مالی شرکتها و ارائه مشاورههای سرمایهگذاری را انجام میدهند. آنها با استفاده از ابزارهای مالی مناسب، به شرکتها در تأمین سرمایه کمک کرده و در حوزههای مختلفی مانند معاملهگری، کارگزاری و سبدگردانی فعالیت دارند.

-

صندوقهای سرمایهگذاری

صندوقهای سرمایهگذاری با جمعآوری سرمایههای خرد و کلان و سرمایهگذاری در اوراق بهادار متنوع، به کسب سود برای سرمایهگذاران خود میپردازند.

-

شرکتهای سرمایهگذاری

شرکتهای سرمایهگذاری به نمایندگی از دارندگان اوراق بهادار، در سهام شرکتهای مختلف بورسی و غیربورسی سرمایهگذاری میکنند و به تجزیه و تحلیل بازارهای مالی میپردازند.

-

مؤسسات رتبهبندی

مؤسسات رتبهبندی، اعتبار شرکتها و اوراق بهادار را ارزیابی و رتبهبندی میکنند. آنها به عنوان شخص ثالث مستقل، اعتبار مالی و سودآوری شرکتها و اوراق بهادار را بررسی و رتبهبندیهای مربوطه را منتشر میکنند.

-

شرکتهای پردازش اطلاعات مالی

این شرکتها اطلاعات مالی مورد نیاز سرمایهگذاران را جمعآوری، طبقهبندی و پردازش میکنند تا تصمیمگیریهای مالی سرمایهگذاران را تسهیل کنند.

آموزش بورس: تابلو خوانی و مفاهیم مهم آن

تابلو خوانی در بورس به توانایی تجزیه و تحلیل دادههای معاملاتی یک نماد و پیشبینی رفتار بازار و سرمایهگذاران مرتبط با آن اطلاق میشود. سرمایهگذاران و تحلیلگران با تحلیل تابلو معاملاتی سهام میتوانند در مورد خرید، فروش یا نگهداری داراییهای خود تصمیم بگیرند.

مفاهیم اصلی در تابلوخوانی

نمادهای پُرتراکنش

نمادهای پرتراکنش، نمادهایی هستند که حجم بالایی از معاملات را به خود اختصاص دادهاند و نشاندهنده علاقه بالای فعالان بازار به این نمادها است.

قیمت خرید

این قیمت، بالاترین قیمت پیشنهادی توسط خریدار برای خرید یک سهم است و نشاندهنده بهترین سفارش خرید در لحظه معامله است.

قیمت فروش

پایینترین قیمتی که فروشنده برای فروش سهم خود پیشنهاد میکند.

قیمت معامله

آخرین قیمتی که سهم با توافق میان خریدار و فروشنده معامله شده است.

قیمت پایانی

میانگین قیمتهایی که یک سهم در طول روز معاملاتی به آنها معامله شده است.

اولین معامله

قیمتی که در اولین معامله روز معاملاتی برای یک سهم ثبت میشود.

قیمت دیروز

قیمت پایانی یک سهم در روز معاملاتی قبل که نقطه شروع برای نوسان قیمت در روز جاری است.

تعداد معاملات

مجموع تعداد معاملاتی که در طی یک روز معاملاتی روی یک سهم انجام شده است.

حجم معاملات

تعداد کل سهام یک شرکت که در یک روز معاملاتی دادوستد شده است.

ارزش معاملات

مجموع ارزش تعداد سهامی که در یک روز معاملاتی فروخته شده است.

ارزش بازار

ارزش کل سهام یک شرکت، بر اساس قیمت روز جاری و تعداد کل سهام.

آخرین معامله

زمانی که آخرین معامله یک سهم در روز معاملاتی انجام شده است.

وضعیت نماد در تابلو معاملاتی

وضعیت نماد نشاندهنده امکان معامله یا عدم امکان معامله سهم است و میتواند شامل حالتهای مجاز، مجاز-محفوظ، مجاز-متوقف، ممنوع و ممنوع-متوقف باشد.

بازههای قیمتی

شامل بازه روز، بازه مجاز، بازه هفته و بازه سال است که نوسانات قیمتی سهم را در بازههای زمانی مختلف نشان میدهد.

دامنه نوسان

محدوده قیمتی که سهم در آن میتواند نوسان داشته باشد.

بررسی دامنه نوسان قیمتی سهام در بازارهای مختلف

دامنه نوسان قیمتی سهام در بورس و فرابورس ایران بر اساس بازارهای مختلف متفاوت است. در بازار اول بورس، سهام میتوانند در یک روز معاملاتی تا 6 درصد افزایش یا کاهش پیدا کنند. این رقم در بازار دوم بورس به 5 درصد محدود میشود.

همچنین در بازار اول فرابورس، محدوده نوسان قیمتی همانند بازار اول بورس 6 درصد در هر دو جهت است، در حالی که در بازار دوم فرابورس به 5 درصد محدود میشود.

برای بازار پایه فرابورس، محدوده نوسان بر اساس رنگ تابلوها متفاوت است. نمادهای تابلوی زرد میتوانند تا 3 درصد، نمادهای تابلوی نارنجی تا 2 درصد و نمادهای تابلوی قرمز تا 1 درصد در یک روز معاملاتی نوسان داشته باشند.

آموزش بورس: پرکاربردترین سایت ها در بورس کدامند

در بازار سرمایه ایران، مجموعهای از وبسایتهای پربازدید و کاربردی وجود دارند که به فعالان بازار کمک میکنند تا اطلاعات جامع و دقیقی در مورد وضعیت بازار و نمادهای معاملاتی دریافت کنند. این سایتها به شرح زیر هستند:

وبسایت شرکت مدیریت فناوری بورس تهران (Tsetmc.com): به عنوان منبع اصلی دادههای بازار سرمایه، اطلاعات مفصلی درباره شاخصها و نمادهای معاملاتی ارائه میدهد.

سامانه جامع اطلاع رسانی ناشران (Codal.ir): منبع مهم برای تحلیل بنیادی نمادها، ارائه گزارشهای مالی و اطلاعات مهم شرکتهای بورسی و فرابورسی.

سایت رهآورد 365: برای تحلیلهای تکنیکال و بنیادی مورد استفاده قرار میگیرد و امکاناتی مانند تجزیه و تحلیل قیمت سهام، اطلاعات معاملاتی و آموزشهای رایگان دارد.

سایت آموزش بازارهای مالی نیک وست (Nikvest.com): ارائه دهنده مقالات آموزشی و کاربردی در رابطه با انواع بازارهای مالی خارجی و داخلی

وبسایت پردازش اطلاعات مالی ایران (Fipiran.com): ارائهدهنده اطلاعاتی مانند سود خالص هر سهم، نسبتهای مالی و اطلاعات صندوقهای سرمایهگذاری.

وبسایت شرکت سپردهگذاری مرکزی اوراق بهادار (Csdiran.ir): برای پیگیری ثبت و تسویه معاملات و نگهداری اوراق بهادار.

وبسایت سازمان بورس و اوراق بهادار (Seo.ir): اطلاعرسانی درباره قوانین، دستورالعملها و آمار بازار سرمایه.

وبسایت شرکت بورس اوراق بهادار تهران (Tse.ir): ارائه اطلاعات مربوط به بازارها و نمادهای بورسی.

وبسایت شرکت فرابورس ایران (Ifb.ir): اطلاعات مربوط به بازار فرابورس و نمادهای معاملاتی.

سایت پایگاه خبری بازار سرمایه ایران (Sena.ir): برای دسترسی به اخبار اقتصادی و اطلاعات بازار سرمایه.

وبسایت بورس کالای ایران (Ime.co.ir): ارائه اطلاعات بازارهای کالایی و معاملات مرتبط.

سایت بورس انرژی ایران (Irnex.ir): اطلاعرسانی در خصوص بازارهای انرژی و حاملهای انرژی.

این سایتها منابع ارزشمندی برای دستیابی به اطلاعات دقیق و بهروز درباره بازار سرمایه و تصمیمگیریهای مبتنی بر دادههای موثق هستند.

کلام آخر

در این مقاله سعی شده است کامل ترین آموزش بورس به ساده ترین شکل ممکن در اختیار شما قرار بگیرد تا بتوانید تمامی مفاهیم و مباحث اصلی بورس ایران را بیاموزید.

اگر به دنبال محتوای آموزشی مفید و کاربردی بیشتر برای آموزش بورس و حرفه ای شدن در معاملات خود هستید، سایت نیک وست مجموعه ای از مقالات آموزشی مفید و مورد نیاز را در اختیار شما قرار خواهد داد که می توانید با استفاده از آن ها تمامی مفاهیم کلیدی را بیاموزید و دانش خود را افزایش دهید.

با استفاده از مطالب این سایت شما می توانید خود را برای ورود موفق و سودآور به بازارهای مالی از جمله بازار سرمایه ایران آماده کنید و با دیدی بازتر و دانشی بالاتر در معاملات خود ظاهر شوید تا شانس موفقیت و کسب سود خود را افزایش دهید.

می توانید سوالات خود را در قسمت نظرات سایت با ما در میان گذارید، تیم نیک وست آماده پاسخگویی به سوالات شما عزیزان در مورد بازارهای مالی و مسائل مرتبط با آن است.