در دنیای پیچیده و متحول تحلیل تکنیکال ارزهای دیجیتال، ابزاری کلیدی به نام اندیکاتور بولینگر باند وجود دارد که میتواند تحولی بنیادین در استراتژیهای معاملاتی شما ایجاد کند. این اندیکاتور، که توسط جان بولینگر در دهه ۸۰ میلادی ابداع شد، نه تنها در بازارهای سنتی بلکه در دنیای رو به رشد کریپتوکارنسی نیز اهمیتی حیاتی دارد. از سال ۲۰۱۱، استفاده از این روش در معاملات کریپتو به شدت گسترش یافته است.

این روش تحلیلی، که بر اساس مفهوم ریاضی انحراف معیار و میانگین متحرک بنا شده، به شما امکان میدهد تا نوسانات قیمتی ارزهای دیجیتال را با دقت فراوان تحلیل کنید. اندیکاتور بولینگر باند، با تعریف دو باند – یکی در بالا و دیگری در پایین – به دور یک میانگین متحرک، به شما این امکان را میدهد تا نقاط احتمالی برگشت قیمت و یا تداوم روند فعلی را تشخیص دهید.

با استفاده از اندیکاتور بولینگر باند، معاملهگران میتوانند تغییرات قیمتی را در محدودهای مشخص شناسایی کنند و با تحلیل این تغییرات، استراتژیهای معاملاتی خود را بهینهسازی نمایند. این ابزار نه تنها به شما کمک میکند تا روند بازار را بهتر درک کنید، بلکه در تعیین نقاط ورود و خروج از معاملات نیز بسیار مؤثر است.

در ادامه، به شرح دقیقتری از نحوه عملکرد اندیکاتور بولینگر باند و چگونگی استفاده از آن در تحلیلهای تکنیکال پرداختهایم تا شما را در مسیر تبدیل شدن به یک متخصص تحلیل تکنیکال کریپتوکارنسی یاری رسانیم. این ابزار، با قابلیتهای خود در تحلیل دادههای بازار و پیشبینی روندهای آتی، یکی از مهمترین و کاربردیترین ابزارها برای هر معاملهگری است که به دنبال موفقیت در بازارهای دیجیتال است.

آشنایی کامل با اندیکاتور بولینگرباند

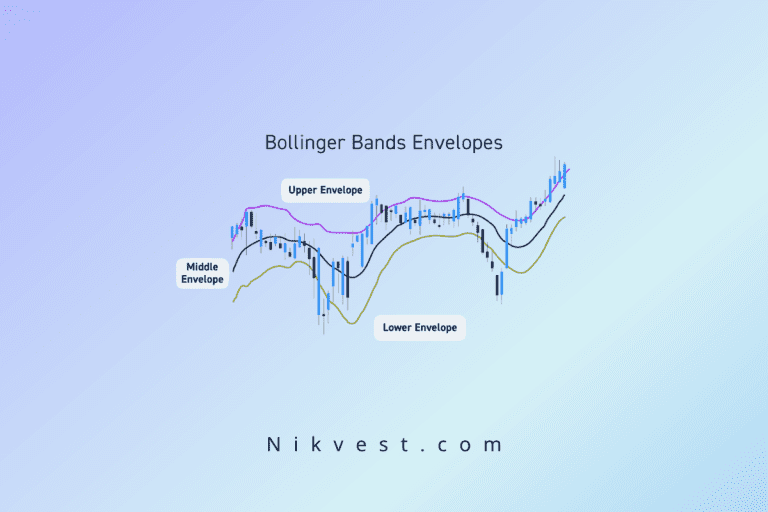

جان بولینگر، یکی از چهرههای شاخص در عرصه تحلیلهای مالی، با خلق اندیکاتور بولینگر باند، ابزاری نوآورانه را به دنیای تحلیل تکنیکال معرفی کرد. این تکنیک، که در ابتدا برای تحلیل باندهای معاملاتی در بازارهای سنتی طراحی شده بود، با گذر زمان تکامل یافته و امروزه به عنوان یکی از پرکاربردترین ابزارها در تحلیل تکنیکال ارزهای دیجیتال شناخته میشود. این اندیکاتور سه خط مختلف ترسیم میکند: یک خط بالایی، یک خط پایینی و یک خط وسط که به عنوان خط پوشش عمل میکند.

اندیکاتور بولینگر باند با استفاده از میانگین متحرک (SMA) و انحراف معیار، به تحلیلگران امکان میدهد تا نوسانات قیمتی ارزهای دیجیتال را در یک بازه زمانی خاص بسنجند. این اندیکاتور، با نشان دادن باندهای قیمتی بالا و پایین، به معاملهگران کمک میکند تا نقاط احتمالی تغییر روند قیمتها را شناسایی کنند.

پهنای باندها در این تکنیک بر اساس نوسانات قیمتی تغییر میکند. در شرایطی که قیمتها شدت گرفته و نوسانات بیشتری دارند، باندها پهنتر میشوند؛ برعکس، در زمان کاهش نوسانات، باندها باریکتر میشوند. این ویژگی به معاملهگران این امکان را میدهد که تشخیص دهند آیا قیمت یک ارز دیجیتال نسبت به موقعیت معمول خود بیش از حد بالا یا پایین است.

یکی از اشتباهات رایج در استفاده از این اندیکاتور این است که برخی معاملهگران تصور میکنند نزدیک شدن قیمت به باند بالایی به معنای افت قیمت و نزدیکی به باند پایینی به معنای افزایش قیمت است. این تفکر نادرست میتواند منجر به تصمیمات اشتباه معاملاتی شود. در واقع، اندیکاتور بولینگر باند بیش از هر چیز نشاندهنده فشارهای خرید و فروش و نوسانات موجود در بازار است، و مانند هر ابزار تحلیلی دیگری، باید با دقت و در کنار سایر شواهد مورد استفاده قرار گیرد.

بررسی مفاهیم باندهای بولینگر

اندیکاتور بولینگر باند، ابزاری حیاتی در تحلیل تکنیکال، سه جزء اصلی دارد که برای درک دقیق تحرکات بازار و تصمیمگیریهای معاملاتی بسیار کاربردی هستند.

1. میانگین متحرک ساده (SMA): این خط، که خط مرکزی باند بولینگر را تشکیل میدهد، بر اساس نیاز و استراتژی معاملهگر تنظیم میشود. برای تحلیلهای کوتاهمدت، استفاده از یک دوره زمانی 5 تا 14 روزه توصیه میشود، در حالی که برای بررسیهای بلندمدت، یک دوره 20 تا 50 روزه مناسبتر است. این انعطافپذیری در تنظیم دوره زمانی SMA به معاملهگران امکان میدهد تا با توجه به شرایط بازار و نیازهای خود، تحلیلهای دقیقتری انجام دهند.

2. باند بالایی (Upper Band): این باند با افزودن دو برابر انحراف استاندارد به میانگین متحرک ساده به دست میآید. این مولفه نشاندهنده سطوح بالایی قیمتی است و زمانی که قیمتها به این باند نزدیک میشوند، میتواند نشانهای از فشار خرید و احتمال افزایش قیمتها باشد.

3. باند پایین (Lower Band): برای محاسبه باند پایین، دو برابر انحراف استاندارد از میانگین متحرک ساده کسر میشود. این باند سطوح پایینی قیمت را نشان میدهد و هنگامی که قیمتها به این سطح نزدیک میشوند، ممکن است نشانهای از فشار فروش و احتمال کاهش قیمتها باشد.

اندیکاتور بولینگر باند با ترکیب این سه مولفه، یک چارچوب قوی برای تحلیل روندهای قیمتی و تعیین نقاط احتمالی تغییر روند ارائه میدهد. معاملهگران با استفاده از این اندیکاتور میتوانند تحرکات قیمتی را با دقت بیشتری پیشبینی کنند و در نتیجه، تصمیمات معاملاتی مؤثرتری اتخاذ نمایند.

موارد استفاده از اندیکاتور بولینگر باند

اندیکاتور بولینگر باند، یکی از پرکاربردترین ابزارها در تحلیل تکنیکال، عمدتاً برای تعیین سطوح بالای اشباع خرید یا فروش استفاده میشود. این اندیکاتور نه تنها به عنوان یک ابزار پیگیری روندهای قیمتی بلکه به عنوان یک راهنما برای شناسایی شکستهای احتمالی در بازار شناخته میشود. چهار قانون اصلی وجود دارد که در استفاده از سیگنالهای باندهای بولینگر باید مورد توجه قرار گیرند:

1. بررسی شاخصهای دیگر در هنگام رسیدن قیمت به باندهای بالا یا پایین: هنگامی که قیمت به هر یک از این باندها میرسد، مهم است که سایر شاخصهای بازار را برای تایید نوسان قیمت بررسی کنید. در صورت تایید، این نشانهای از ادامه روند فعلی و در غیر این صورت، نشاندهنده احتمال یک حرکت معکوس است.

2. تحرکات بیرون از باندها به عنوان نشانگر یک روند معکوس: وقتی قیمتها از محدوده باندها فراتر روند، اغلب این امر نشاندهنده تغییر احتمالی روند است.

3. نوسان از یک باند به باند دیگر: اگر نوسان قیمتی از یک باند شروع شود و به باند دیگر برسد، این حرکت باید به دقت بیشتری مورد بررسی قرار گیرد.

4. ارتباط میان دورههای نوسان قیمتی و تمایل به شکست (Breakout): معمولاً، هر چه دورههای نوسان قیمتی کوتاهتر باشند، احتمال شکست یا تغییر ناگهانی در روند قیمتی افزایش مییابد.

با در نظر گرفتن این قوانین، معاملهگران میتوانند با استفاده از اندیکاتور بولینگر باند، تحرکات بازار را با دقت و اثربخشی بیشتری تحلیل کنند و استراتژیهای معاملاتی خود را با توجه به این دادهها تنظیم نمایند.

مفهوم فشردگی (The Squeeze)

اندیکاتور بولینگر باند، معروف به ابزاری برای تحلیل تغییرات قیمتی در بازارهای مالی، اصلی به نام فشردگی را به خود اختصاص داده است. وقتی دو باند بالایی و پایینی این اندیکاتور به هم نزدیک شوند و فضای کمتری را برای میانگین متحرک باقی بگذارند، حالت فشردگی ایجاد میشود. این فشردگی عمدتاً دورههایی با نوسانات قیمتی پایین را نشان میدهد که از دیدگاه معاملهگران، فرصتهای معاملاتی احتمالی و یا پیشبینی افزایش مجدد نوسانات را ارائه میدهد.

مهم است بدانیم که باندهای بولینگر باند به تنهایی مستقیماً زمان یا جهت حرکت قیمتها را پیشبینی نمیکنند. در عوض، وقتی این باندها گستردهتر حرکت میکنند، نشاندهنده احتمال کاهش نوسانات است. این تغییرات در وسعت باندها، امکان استفاده از اندیکاتور بولینگر باند را برای تحلیلگران فراهم میکند تا تخمینهای دقیقتری از روندهای بعدی بازار داشته باشند.

بنابراین، اندیکاتور بولینگر باند با تمرکز بر مفهوم فشردگی، به معاملهگران این قابلیت را میدهد که نوسانات بازار را در مواقع کمتحرکی و فعالیتهای قیمتی محدود شناسایی کنند. این دورههای فشردگی میتوانند به عنوان نشانههایی برای آمادگی در برابر تغییرات قیمتی آتی تلقی شوند و به معاملهگران امکان میدهند تا استراتژیهای معاملاتی خود را با توجه به این تحلیلها تنظیم کنند.

مفهوم شکست (Breakout)

اندیکاتور بولینگر باند، یک ابزار برجسته در تحلیل تکنیکال، حدود ۹۰ درصد از حرکات قیمتی را در فضای میان دو باند خود جای میدهد. توجه به شکستهای قیمتی که در بالا یا پایین این باندها رخ میدهد، برای معاملهگران حائز اهمیت است؛ زیرا این نقاط کلیدی معمولاً نقطه عطفی در استراتژیهای معاملاتی هستند. بسیاری از معاملهگران بر این باورند که رسیدن قیمت به باند بالایی یا پایینی اندیکاتور بولینگر باند به تنهایی نشانهای برای خرید یا فروش داراییهای دیجیتال است. این تصور، که میتواند منجر به تصمیمات اشتباه معاملاتی شود، نادیده میگیرد که شکستها همانند فشردگی، اطلاعات کافی در مورد جهت یا شدت نوسانات قیمتی آتی را ارائه نمیدهند.

بنابراین، مهم است که معاملهگران با دقت نسبت به تحلیلهای خود عمل کنند و به جای تکیه صرف بر رسیدن قیمت به باندها، به دیگر نشانهها و شواهد تکنیکال نیز توجه کنند. اندیکاتور بولینگر باند میتواند به عنوان بخشی از یک استراتژی تحلیلی چندوجهی مورد استفاده قرار گیرد، جایی که ترکیبی از شاخصها و الگوهای قیمتی برای ارائه دیدگاهی جامعتر به معاملهگران کمک میکند. این رویکرد چندبعدی به معاملهگران این امکان را میدهد که با اطمینان بیشتری به تحلیلهای خود بپردازند و در نهایت تصمیمات معاملاتی دقیقتر و موثرتری اتخاذ کنند.

مفهوم حرکت معکوس (Reversal)

اندیکاتور بولینگر باند، ابزاری قدرتمند در زمینه تحلیل تکنیکال، قابلیت تشخیص نقاط احتمالی برگشت قیمت را دارد. وقتی تغییرات قیمتی روزانه خارج از محدوده باندهای بولینگر رخ میدهند، این امر میتواند نشانهای قوی از احتمال وقوع یک حرکت معکوس باشد. چنین سیگنالهایی از اندیکاتور بولینگر باند نشان میدهند که بازار شاهد یک تحرک قیمتی مهم بوده و امکان بازگشت قیمتها به سطح قبلی یا حرکت به سمت روند جدید وجود دارد.

این سیگنالها به معاملهگران اجازه میدهند که از دادههای قیمتی موجود به نحو احسن استفاده کنند و استراتژیهای معاملاتی خود را برای مواجهه با احتمال برگشتهای قیمتی تنظیم نمایند. توجه داشته باشید که این سیگنالها به تنهایی نباید به عنوان تنها عامل تصمیمگیری برای خرید یا فروش داراییهای دیجیتال به کار روند. بهترین روش این است که از سیگنالهای اندیکاتور بولینگر باند به همراه سایر شاخصها و ابزارهای تحلیلی استفاده شود تا تصویری جامعتر و دقیقتر از وضعیت بازار به دست آید.

در نهایت، استفاده ماهرانه از اندیکاتور بولینگر باند در کنار دیگر ابزارهای تحلیلی میتواند به معاملهگران کمک کند تا از فرصتهای معاملاتی پیش رو به بهترین شکل ممکن استفاده کرده و ریسکهای مرتبط با معاملات خود را به حداقل برسانند.

چگونه از اندیکاتور بولینگر باند استفاده کنیم؟

اندیکاتور بولینگر باند، که یکی از ابزارهای کلیدی در تحلیل تکنیکال است، به معاملهگران کمک میکند تا نشانههای مهم بازار را تشخیص دهند و از آنها به نحو احسن استفاده کنند. در اینجا به پنج نکته مهم در تفسیر نشانههای اندیکاتور بولینگر باند اشاره میکنیم:

1. تنگ شدن باندها و نوسانات شدید:

وقتی باندهای بولینگر باریک میشوند، این امر میتواند نشاندهنده نوسانات قیمتی شدید باشد. این نشانه میتواند بیانگر آغاز یک حرکت سودآور در بازار ارزهای دیجیتال باشد. با این حال، باید مراقب نوسانات قیمتی کاذب باشید که ممکن است در ابتدا یک روند را دنبال کنند و سپس به صورت معکوس حرکت کنند.

2. افزایش فاصله بین باندها و توقف نوسانات:

گاهی اوقات، وقتی فاصله بین باندها افزایش مییابد، این میتواند نشانهای از توقف نوسان قیمت باشد.

3. جهش قیمت در جریان یکی از باندها:

اگر قیمت یک ارز دیجیتال در حال حرکت در یکی از باندها باشد و ناگهان جهش کند، این میتواند فرصتی برای تعیین اهداف سودآوری باشد. به عنوان مثال، اگر قیمت از باند پایین جهش کند و از میانگین متحرک عبور کند، میتوان باند بالایی را به عنوان هدف سودآوری در نظر گرفت.

4. خروج قیمت از فضای دو باند:

اگر قیمت خارج از محدوده هر دو باند حرکت کند، این میتواند نشانهای از افزایش نوسانات قیمتی باشد و به تریدرها امکان میدهد انتظار یک نوسان قیمتی قویتر را داشته باشند.

استفاده از این نکات میتواند به معاملهگران کمک کند تا از اندیکاتور بولینگر باند به شکل مؤثرتری استفاده کرده و استراتژیهای معاملاتی خود را بر اساس دادههای دقیقتر و کاربردیتر تنظیم کنند.

درآخر…

اندیکاتور بولینگر باند، یکی از ابزارهای حیاتی در عرصه تحلیل تکنیکال، برای معاملهگران ارزهای دیجیتال و سایر بازارهای مالی بسیار مفید است. این اندیکاتور به معاملهگران کمک میکند تا با تحلیل دقیقتر نوسانات قیمتی و شناسایی نقاط احتمالی تغییر روند، استراتژیهای معاملاتی موثرتری را طراحی کنند.

نکته اصلی در استفاده از اندیکاتور بولینگر باند، درک و تفسیر صحیح سیگنالهایی است که از طریق تغییرات در فاصله باندها و موقعیت قیمت نسبت به آنها به دست میآید. تنگ شدن باندها میتواند نشانهای از نوسانات قیمتی شدید باشد، در حالی که گسترش باندها میتواند به توقف نوسانات قیمتی اشاره کند. همچنین، جهش قیمتی در یکی از باندها میتواند فرصتهای سودآوری را نشان دهد، به ویژه اگر قیمت از میانگین متحرک عبور کرده و به سمت باند دیگر حرکت کند.

با این حال، باید توجه داشت که اندیکاتور بولینگر باند به تنهایی نباید به عنوان منبع اصلی برای تصمیمگیریهای معاملاتی به کار رود. استفاده از این اندیکاتور به همراه دیگر ابزارهای تحلیلی مانند شاخصهای روند و حجم معاملات، میتواند به معاملهگران کمک کند تا تصویری جامعتر از بازار و روندهای آن داشته باشند. همچنین، درک اینکه هیچ ابزار تحلیلی نمیتواند صد درصد دقیق باشد و همواره نیاز به تجزیه و تحلیل احتیاطآمیز وجود دارد، امری حیاتی است.

در نهایت، استفاده موثر از اندیکاتور بولینگر باند نیازمند تحلیل دقیق، درک صحیح از دادههای بازار و ترکیب این اطلاعات با دیگر شواهد تکنیکال است. با پیروی از این رویکرد، معاملهگران میتوانند فرصتهای سودآوری را شناسایی کرده و ریسکهای مرتبط با معاملات خود را به حداقل برسانند.