الگوهای هارمونیک در تحلیل تکنیکال / معرفی 6 الگوی کاربردی هارمونیک

الگوهای هارمونیک در دنیای تجارت و معاملات، ابزاری قدرتمند برای شناسایی نقاط احتمالی بازگشت روندها هستند. این الگوها، که شامل الگوی ABCD، الگوی سه محرک، الگوی گارتلی، الگوی خرچنگ، الگوی خفاش، و الگوی پروانه میباشند، به تریدرها امکان میدهند تا با دقت بیشتری تغییرات بازار را پیشبینی کنند.

استفاده از این الگوهای هارمونیک در کنار ابزارهای دیگر مانند نمودارهای فیبوناچی، به معاملهگران کمک میکند تا با دقت و اعتماد به نفس بیشتری در بازار فعالیت کنند. ترکیب این دو ابزار قدرتمند، نمودار لگاریتمی و حسابی، یک استراتژی بینظیر را برای پیشبینی و درک حرکات بازار فراهم میآورد.

برای شروع، میتوانید با مطالعه و کاربرد الگوهای هارمونیک سادهتر مانند ABCD و سه محرک آغاز کنید. این دو الگو نقاط عطف و حرکات کلیدی بازار را به شما نشان میدهند. سپس، با افزایش تجربه، میتوانید به سمت الگوهای پیچیدهتر مانند گارتلی و الگوهای دیگر حرکت کنید. هر کدام از این الگوها ویژگیهای منحصر به فردی دارند که میتوانند در تصمیمگیریهای معاملاتی شما تأثیر بگذارند.

یک نکته حیاتی در استفاده از الگوهای هارمونیک این است که باید صبر کنید تا الگو به طور کامل شکل بگیرد. تصمیمگیری عجولانه میتواند به خطاهای تجاری منجر شود. بنابراین، اهمیت دارد که با دقت و صبر، الگوها را تحلیل کنید و منتظر شکلگیری کامل آنها باشید.

در نهایت، برای موفقیت در استفاده از این الگوهای هارمونیک، شما نیاز به دانش و ابزارهای مناسب دارید. این ابزارها شامل نمودارهای لگاریتمی و حسابی هستند که به شما کمک میکنند تا تحلیل دقیقتری از بازار داشته باشید. تسلط بر این نمودارها به شما امکان میدهد تا با درک عمیقتری از بازار، استراتژیهای معاملاتی فارکس خود را بهبود ببخشید.

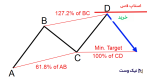

الگوی ABCD

آغاز این درس با یکی از سادهترین الگوهای هارمونیک، الگوی ABCD، میتواند به شما درک بهتری از مبانی نمودارهای هارمونیک بدهد. این الگو، که به اندازهی سادگی الفبا آسان است، با افزودن یک حرف به ABC، به وجود میآید. برای شناسایی این الگو در نمودار لگاریتمی و حسابی، تنها به چشمانی برنده و ابزارهای فیبوناچی نیاز دارید.

در الگوی نمودار ABCD، خطوط AB و CD، پایههای روند هستند، در حالی که خط BC، روند اصلاحی و بازگشتی را نشان میدهد. برای پیشبینی روندهای صعودی و نزولی این الگو، از ابزار فیبوناچی استفاده کنید. در پایه AB، اگر بازگشت BC به میزان 0.618 از طول AB اصلاح شود، انتظار میرود ضلع CD با استفاده از اکسپنشن فیبوناچی در سطح 1.272 ضلع BC قرار گیرد.

کلید موفقیت در استفاده از این الگو صبر است؛ منتظر بمانید تا الگو به طور کامل تکمیل شود و به نقطه D برسد، سپس میتوانید پوزیشن خرید یا فروش خود را باز کنید.

برای دستیابی به دقت بالاتر در تحلیل الگوی ABCD، چندین قاعده دیگر نیز وجود دارد که باید مد نظر قرار دهید:

1. طول خط AB باید با طول خط CD برابر باشد. این تطابق نشان دهنده تعادل و تقارن در الگو است، که برای تحلیلهای دقیق حیاتی است.

2. زمانی که برای حرکت قیمت از A به B طول میکشد، باید با زمانی که قیمت برای رسیدن از C به D نیاز دارد، برابر باشد. این اطلاعات را میتوان با شمارش تعداد کندلها در نمودار حسابی و لگاریتمی به دست آورد.

با در نظر گرفتن این قوانین، میتوانید دقت پیشبینیهای خود را در معاملات بر اساس الگوی ABCD و دیگر الگوهای هارمونیک افزایش دهید، و از این طریق به یک معاملهگر ماهر و دقیق تبدیل شوید.

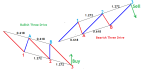

الگوی ۳ محرک یا تری درایو (Three-Drive)

برای فهم عمیقتر الگوی سه محرک که یکی از الگوهای پیچیدهتر هارمونیک است، ابتدا باید آن را با الگوی ABCD مقایسه کنیم. الگوی سه محرک، که در حقیقت یک توسعهیافته از الگوی ABCD به شمار میآید، سه پایه دارد که به آنها محرک گفته میشود. این الگو، که هم ویژگیهای بازگشتی و هم اصلاحی دارد، مبتنی بر الگوی امواج الیوت است و در نمودارهای لگاریتمی و حسابی قابل تحلیل است.

برای شناسایی الگوی سه محرک، مانند همیشه، به دقت بالایی نیاز دارید. ترکیب چشمانی تیزبین با ابزار فیبوناچی و صبر، ابزارهای شما برای کشف این الگو هستند. در این الگو، نقطه A باید 61.8٪ از ضلع ۱ باشد، در حالی که نقطه B باید بازگشت 0.618 از ضلع ۲ را نشان دهد. به این ترتیب، ضلع ۲ باید 1.272 برابر اکسپنشن ضلع A باشد و ضلع ۳ نیز 1.272 برابر اکسپنشن ضلع B.

زمانی که الگوی سه محرک به طور کامل شکل گرفت، فرصت مناسب برای شروع معاملات فراهم میشود. برای مثال، در الگوی سه محرک صعودی، هنگامی که ضلع B به اندازه 1.272 اکسپنشن ضلع ۲ گسترش یابد، میتوانید وارد معامله خرید شوید و برعکس در حالت نزولی.

اما قبل از هر چیز، مهم است که برخی قوانین را بررسی کنید:

1. زمان لازم برای تکمیل ضلع ۲ باید برابر با زمان تکمیل ضلع ۳ باشد. این تطابق زمانی، یکی از عوامل کلیدی در تشخیص صحت الگو است.

2. زمان مورد نیاز برای تکمیل بازگشتهای A و B نیز باید مساوی باشد. این هماهنگی زمانی در بازگشتها به شما کمک میکند تا از دقت الگو اطمینان حاصل کنید.

با درک و تحلیل دقیق این الگو در نمودارهای لگاریتمی و حسابی، میتوانید از دانش خود برای پیشبینی دقیقتر حرکات بازار و افزایش موفقیت در معاملات خود بهرهمند شوید.

الگوی گارتلی و حیوانات

هارولد مکینلی گارتلی، یک تحلیلگر باهوش و خلاق در دهه 1930، به عنوان یکی از پیشگامان استفاده از روشهای علمی و آماری در تحلیل بازار بورس شناخته میشود. او با بینش خود توانست دو چالش اساسی تریدرها را حل کند: تعیین زمان مناسب و انتخاب سهم مناسب برای خرید. استراتژیهای گارتلی به سرعت در میان معاملهگران محبوب شدند، زیرا آنها دریافتند که این الگوها را میتوان در بازارهای مختلف به کار گرفت.

از آن زمان تا کنون، کتابها، نرمافزارهای ترید و الگوهای متفاوت دیگری بر اساس تئوریهای گارتلی توسعه یافتهاند. الگوی گارتلی در تحلیل نمودارهای لگاریتمی و حسابی کاربرد دارند و به تریدرها کمک میکنند تا با دقت بالاتری زمان و موقعیتهای خرید و فروش را شناسایی کنند. الگوهای گارتلی، که اکنون به عنوان بخشی اساسی از ابزارهای تحلیلی در بازارهای مالی به شمار میروند، نه تنها در بازار سهام بلکه در دیگر بازارها نیز کاربرد دارند.

درک و استفاده از این الگوها در نمودارهای لگاریتمی و حسابی به معاملهگران این امکان را میدهد که با استفاده از تکنیکهای تحلیلی پیشرفته، استراتژیهای معاملاتی خود را ارتقاء دهند. این رویکرد مبتنی بر داده، که از دهه 1930 ریشه دارد، همچنان به عنوان یکی از مؤثرترین روشها در تحلیل بازار مالی شناخته میشود و در عصر دیجیتال نیز جایگاه خود را حفظ کرده است. به این ترتیب، گارتلی به عنوان یکی از اسطورههای دنیای تریدینگ باقی مانده و الگوهای او همچنان راهنمای معاملهگران در بازارهای مختلف است.

الگوی گارتلی یا ۲۲۲

الگوی ۲۲۲، یکی از الگوهای پیچیدهتر در تحلیل تکنیکال، از صفحهای در کتاب معروف گارتلی به نام “سود در بازار بورس” اقتباس شده است. این الگو، که شامل الگوی پایه ABCD است، توسط گارتلیها توسعه یافته و اغلب زمانی تشکیل میشود که اصلاحی در روند کلی بازار اتفاق میافتد. برای الگوهای صعودی، این اصلاح به شکل حرف M و برای الگوهای نزولی به شکل W است. این الگوها در نمودارهای لگاریتمی و حسابی کاربرد دارند و به معاملهگران در شناسایی نقاط ورود خوب برای پیوستن به روند کلی کمک میکنند.

الگوی گارتلی زمانی شکل میگیرد که قیمت در حال پیروی از یک روند صعودی یا نزولی است اما نشانههایی از اصلاح را نشان میدهد. ویژگی منحصر به فرد الگوی گارتلی این است که نقاط وارونگی آن در سطوح بازگشتی و گسترشی فیبوناچی قرار دارند.

یافتن این الگو در نمودارها میتواند چالشبرانگیز باشد و استفاده از تمام ابزارهای فیبوناچی گاهی اوقات گیجکننده است. برای اجتناب از سردرگمی، پیشنهاد میشود که گام به گام پیش بروید.

الگوی گارتلی شامل یک الگوی ABCD صعودی یا نزولی است؛ اما قبل از آن نقطه X وجود دارد که بالاتر از نقطه D قرار دارد. “الگوی گارتلی کامل” دارای ویژگیهای زیر است:

1. ضلع AB باید در سطح بازگشت 0.618 از ضلع XA باشد.

2. ضلع BC باید بازگشت 0.382 یا 0.886 از ضلع AB باشد.

3. اگر بازگشت ضلع BC به اندازه 0.382 از ضلع AB باشد، آنگاه CD باید 1.272 از ضلع BC باشد. اگر بازگشت ضلع BC به اندازه 0.886 از ضلع AB باشد، آنگاه CD باید 0.618 از ضلع BC گسترده شود.

4. ضلع CD باید بازگشت 0.786 از ضلع XA باشد.

درک و استفاده از این الگو در نمودارهای لگاریتمی و حسابی میتواند به معاملهگران کمک کند تا با دقت بیشتری روندهای مهم بازار را شناسایی و از آنها سود ببرند.

الگوی خرچنگ در الگوهای هارمونیک

الگوی خرچنگ، که در سال ۲۰۰۰ توسط یکی از پیروان الگوهای هارمونیک کشف شد، به عنوان یکی از دقیقترین الگوها در این زمینه شناخته میشود. این الگو، که در نمودارهای لگاریتمی و حسابی قابل تحلیل است، به دلیل نسبت سود به ریسک بالایی که ارائه میدهد، محبوبیت زیادی پیدا کرده است. مزیت اصلی این الگو این است که به معاملهگران اجازه میدهد تا با استفاده از استاپ لاسهای بسیار کوچک، ریسک خود را به حداقل برسانند.

الگوی خرچنگ “بهینه” دارای ویژگیهای خاصی است که باید به دقت تحلیل و ارزیابی شوند:

1. ضلع AB باید بازگشت 0.382 یا 0.618 از ضلع XA را نشان دهد.

2. ضلع BC میتواند یا بازگشت 0.382 یا 0.886 از ضلع AB باشد.

3. اگر اندازه بازگشت ضلع BC، 0.382 از ضلع AB باشد، در این صورت CD باید 2.24 برابر طول ضلع BC باشد. اگر ضلع BC 0.886 از ضلع AB باشد، در این صورت CD باید 3.618 برابر طول ضلع BC گسترش یابد.

4. ضلع CD باید گسترش 1.618 از ضلع XA را داشته باشد.

استفاده از الگوی خرچنگ در تحلیل نمودارهای لگاریتمی و حسابی، به معاملهگران امکان میدهد تا با درک بهتر از بازار، نقاط ورود و خروج معاملاتی را با دقت بیشتری شناسایی کنند. این الگو به خصوص برای کسانی که به دنبال کاهش ریسک و افزایش سود در معاملات خود هستند، بسیار مفید است. درک عمیق از این الگو و کاربرد آن در بازارهای مختلف میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی موثرتری را توسعه دهند.

الگوی خفاش

اسکات کارنی، در سال 2001، الگوی “خفاش” را به عنوان یکی از الگوهای هارمونیک جدید معرفی کرد. این الگو، که در نمودارهای لگاریتمی و حسابی به خوبی قابل تحلیل است، به خاطر بازگشت 0.886 ضلع XA به عنوان منطقه وارونگی بالقوه، شناخته میشود. الگوی خفاش با خصوصیات منحصر به فردی همراه است که به شرح زیر است:

1. ضلع AB باید بازگشت 0.382 یا 0.500 از ضلع XA را نشان دهد.

2. ضلع BC میتواند بازگشت 0.382 یا 0.886 از ضلع AB را داشته باشد.

3. در صورتی که ضلع BC بازگشت 0.382 از ضلع AB باشد، ضلع CD باید گسترش 1.618 از ضلع BC را نشان دهد. اگر ضلع BC بازگشت 0.886 از ضلع AB باشد، در این صورت ضلع CD باید گسترش 2.618 از ضلع BC را داشته باشد.

4. ضلع CD باید بازگشت 0.886 از ضلع XA را نشان دهد.

این الگو به معاملهگران کمک میکند تا نقاط وارونگی بالقوه را در بازار تشخیص دهند و با استفاده از نمودارهای لگاریتمی و حسابی، تصمیمات معاملاتی دقیقتری بگیرند. با توجه به دقت بالای الگوی خفاش در تعیین مناطق ورود و خروج، این الگو یک ابزار ارزشمند برای معاملهگرانی است که به دنبال کاهش ریسک و بهینهسازی فرصتهای معاملاتی خود هستند. درک درست از این الگو و کاربرد آن در بازارهای مختلف میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی موفقتری را توسعه دهند.

الگوی پروانه در الگوهای هارمونیک

برایس گیلمور، با خلق الگوی کامل پروانه، یک تحول قابل توجه در تحلیل تکنیکال و استفاده از الگوهای هارمونیک ایجاد کرد. این الگو با بازگشت 0.786 ضلع AB نسبت به ضلع XA مشخص میشود و در نمودارهای لگاریتمی و حسابی برای تعیین نقاط ورود و خروج معاملاتی کاربرد دارد. الگوی پروانه دارای ویژگیهای خاص و دقیقی است که عبارتند از:

1. ضلع AB باید بازگشت 0.786 ضلع XA را نشان دهد، که نقطه کلیدی در شناسایی الگوی پروانه است.

2. ضلع BC میتواند بازگشت 0.382 یا 0.886 از ضلع AB باشد، که این انعطاف در بازگشتها به تریدرها اجازه میدهد تا الگو را در شرایط مختلف بازار شناسایی کنند.

3. اگر ضلع BC بازگشت 0.382 از ضلع AB باشد، ضلع CD باید گسترش 1.618 از ضلع BC داشته باشد. اگر ضلع BC بازگشت 0.886 از ضلع AB باشد، در این صورت ضلع CD باید گسترش 2.18 از ضلع BC داشته باشد، که نشان دهنده تغییرات عمده در بازار است.

4. ضلع CD باید گسترش 1.27 یا 0.618 از ضلع XA را نشان دهد، که این نسبتها به تریدرها کمک میکنند تا نقاط وارونگی بالقوه را با دقت بیشتری شناسایی کنند.

درک این الگو در نمودارهای لگاریتمی و حسابی به معاملهگران امکان میدهد تا با تحلیل دقیقتری از بازار، استراتژیهای معاملاتی خود را بهبود ببخشند و فرصتهای سودآوری را با ریسک کمتری شناسایی کنند. الگوی پروانه، به عنوان یک ابزار موثر در تحلیل تکنیکال، نقش مهمی در تصمیمگیریهای معاملاتی ایفا میکند.

سه مرحله در معامله با الگوهای هارمونیک

استفاده مؤثر از الگوهای هارمونیک در تحلیل بازارهای مالی، شامل شناسایی، اندازهگیری، و تعیین نقاط معاملاتی این الگوها میشود. این فرآیند که در نمودارهای لگاریتمی و حسابی کاربرد دارد، میتواند به معاملهگران کمک کند تا سودهای قابل توجهی را کسب کنند. در اینجا سه مرحله اساسی برای استفاده از الگوهای هارمونیک آورده شدهاند:

1. پیدا کردن الگوی هارمونیک: اولین گام، شناسایی الگوهای هارمونیک در نمودارها است. این مرحله نیازمند دقت بالا و توانایی تفسیر نمودارهای لگاریتمی و حسابی است تا بتوان الگوهای مختلفی مانند خفاش، پروانه، خرچنگ و غیره را تشخیص داد.

2. اندازهگیری نسبتهای اضلاع الگوی هارمونیک: پس از شناسایی الگو، مرحله بعدی، اندازهگیری دقیق نسبتهای فیبوناچی مورد استفاده در الگو است. این اندازهگیریها برای تأیید اعتبار الگو و تعیین نقاط ورود و خروج بالقوه معاملاتی حیاتی هستند.

3. معامله خرید یا فروش با کامل شدن الگوی قیمت هارمونیک: آخرین مرحله، تعیین زمان مناسب برای ورود یا خروج از معاملات است. با تکمیل شدن الگو، معاملهگران میتوانند تصمیمگیری دقیقتری انجام دهند و به نقاط ورود یا خروج سودمند دست یابند.

با دنبال کردن این سه مرحله در تحلیل نمودارهای لگاریتمی و حسابی و استفاده هوشمندانه از الگوهای هارمونیک، معاملهگران میتوانند به بهبود سودآوری معاملات خود کمک کنند و ریسکهای مرتبط با معاملات را به حداقل برسانند. این رویکرد مبتنی بر دادهها و تحلیل دقیق نمودارها، به معاملهگران این امکان را میدهد که در بازارهای پیچیده مالی با اعتماد به نفس بیشتری عمل کنند.

درآخر…

نتیجهگیری از بحث فوق این است که الگوهای هارمونیک، به عنوان ابزارهای قدرتمند در تحلیل تکنیکال، نقش مهمی در تصمیمگیریهای معاملاتی دارند. این الگوها که در نمودارهای لگاریتمی و حسابی قابل تحلیل هستند، به معاملهگران کمک میکنند تا نقاط ورود و خروج سودمند را با دقت بیشتری شناسایی کنند. با دنبال کردن سه مرحله اساسی شامل شناسایی الگو، اندازهگیری دقیق نسبتهای فیبوناچی، و تعیین زمان مناسب برای معامله، معاملهگران میتوانند به بهبود سودآوری و کاهش ریسک در معاملات خود کمک کنند. این رویکرد نه تنها از نظر تکنیکی کارآمد است، بلکه به معاملهگران این امکان را میدهد تا با اعتماد به نفس و دانش بیشتری در بازارهای مالی فعالیت کنند.