تحلیل حرفهای بازار با استفاده از اندیکاتور A/D: نکاتی که هر تریدر باید بداند

سرمایهگذاران حرفهای و تازهکار در بازارهای مالی به خوبی میدانند که اهمیت استفاده از ابزارهای تحلیلی چقدر حیاتی است. اندیکاتور A/D یا تراکم/توزیع، یکی از این ابزارهای کلیدی است که به سرمایهگذاران کمک میکند تا درک عمیقتری از حرکات بازار داشته باشند. این اندیکاتور برای بررسی میزان جریان ورودی و خروجی پول به سهام مورد استفاده قرار میگیرد و به عنوان یکی از مؤلفههای اصلی در تحلیلهای تکنیکال شناخته میشود.

اندیکاتور A/D با نمایش نحوه توزیع و تراکم سرمایه در بازار، به سرمایهگذاران این امکان را میدهد تا با درک بهتری از روند حرکتی بازار، تصمیمات آگاهانهتری بگیرند. این ابزار، نه تنها به تشخیص نقاط قوت و ضعف یک سهم کمک میکند، بلکه میتواند نشاندهنده زمان مناسب برای ورود یا خروج از یک سرمایهگذاری باشد.

برای استفاده مؤثر از اندیکاتور A/D، سرمایهگذاران باید با مفاهیم پایهای مانند حجم معاملات و قیمت پایانی سهام آشنا باشند. تحلیلگران با استفاده از این اندیکاتور میتوانند تغییرات در حجم معاملات و تأثیر آن بر قیمت سهام را بررسی کنند. این امر به شناسایی روندهای بلندمدت و کوتاهمدت در بازار کمک شایانی میکند.

آموزش دقیق و کاربرد صحیح اندیکاتور A/D میتواند تفاوت قابل توجهی در نتایج سرمایهگذاری ایجاد کند. درک اینکه چگونه این اندیکاتور نمایانگر جریان واقعی پول در بازار است، میتواند به سرمایهگذاران در انتخاب سهام با پتانسیل رشد بالا و کاهش ریسک در سرمایهگذاریهای خود کمک کند. بنابراین، فراگیری و به کارگیری این ابزار تحلیلی، گامی حیاتی در مسیر موفقیت و پایداری در بازارهای مالی به شمار میرود.

اندیکاتور A/D چیست؟

اندیکاتور A/D، که نمادی از تراکم/توزیع است، یک ابزار تحلیلی بسیار کاربردی در بازارهای مالی به شمار میرود. این اندیکاتور که توسط مارک چایکین طراحی شده، برای ارزیابی جریانهای پولی ورودی و خروجی در سهام استفاده میشود. با تمرکز بر دو جزء اساسی، یعنی قیمت و حجم، این ابزار به سرمایهگذاران کمک میکند تا دید بهتری به دینامیکهای بازار پیدا کنند.

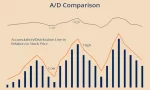

“Accumulation” و “Distribution”، دو جزء اصلی اندیکاتور A/D هستند. این اندیکاتور تغییرات در انباشته شدن یا توزیع داراییها را با تحلیل دقیق قیمت و حجم معاملات ردیابی میکند. به عبارتی، اندیکاتور A/D به سرمایهگذاران اجازه میدهد تا به طور موثری از پیشبینیهای دقیقتری در خصوص حرکات صعودی یا نزولی سهام بهرهمند شوند.

از این اندیکاتور برای تشخیص جریان ورود یا خروج پول از سهام استفاده میشود. هنگامی که اندیکاتور حالت تراکم را نشان میدهد، نشان دهنده افزایش تمایل به خرید و در نتیجه افزایش قیمت است. در مقابل، حالت توزیع به معنای خروج سرمایه و در نتیجه کاهش قیمت سهام است.

اهمیت حجم معاملات در این اندیکاتور بسیار حائز اهمیت است. اگر قیمت سهم در انتهای دوره در محدوده بالا بسته شود و همراه با حجم معاملات بالا باشد، این موضوع میتواند باعث افزایش قابل توجه در اندیکاتور A/D شود. برعکس، اگر حجم پایین باشد، تغییرات در اندیکاتور کمتر خواهد بود. در نهایت، این اندیکاتور به عنوان یک ابزار قدرتمند برای تحلیل روندهای بازار و کمک به سرمایهگذاران در اتخاذ تصمیمات آگاهانهتر مورد استفاده قرار میگیرد.

تحلیل اندیکاتور A/D

اندیکاتور A/D، که نشانگر تراکم و توزیع است، به سرمایهگذاران در فهم تأثیرات عرضه و تقاضا بر قیمت سهام کمک میکند. این ابزار تحلیلی قادر است هم در جهت همسو با قیمت و هم در جهت مخالف آن حرکت کند. در دنیای مالی، بویژه در بازار پرنوسان ارزهای دیجیتال، دانش و استفاده ماهرانه از این اندیکاتور میتواند کلید موفقیت باشد.

اندیکاتور A/D با محاسبه قیمت در بالاترین و پایینترین نقاط آن دوره و ضرب کردن این مقادیر در حجم معاملات، عملکرد خود را انجام میدهد. این فرآیند به سرمایهگذاران این امکان را میدهد که از هماهنگی بین تغییرات قیمت و حجم معاملات به صورت دقیق مطلع شوند.

تحلیل اندیکاتور A/D بر اساس تغییرات حجم معاملات و تأثیر آن بر قیمت سهم صورت میگیرد. به این صورت که اگر قیمت در حال کاهش باشد و شیب خط A/D نیز نزولی باشد، این به معنای ادامه کاهش قیمتها است.

جالب اینکه، حتی اگر قیمت پس از یک روند صعودی کاهش یابد، اما اندیکاتور A/D همچنان روند صعودی را نشان دهد، این میتواند نشانهای باشد که قیمتها به زودی به روند صعودی خود بازخواهند گشت. به طور کلی، وقتی جهت قیمت تغییر میکند اما خط اندیکاتور A/D بدون تغییر باقی میماند، این اغلب به معنای احتمال بازگشت قیمتها به روند قبلی خود است.

با این حال، مهم است که توجه داشته باشیم آموزش و کاربرد اندیکاتور A/D تنها بخشی از استراتژی موفق سرمایهگذاری است. بهترین نتایج زمانی حاصل میشوند که این اندیکاتور با دیگر ابزارهای تحلیلی ترکیب شود تا دید کاملتری از بازار به دست آید.

مزایای اندیکاتور A/D

استفاده از اندیکاتور A/D، که نمادی از تراکم و توزیع است، برای سرمایهگذاران مزایای قابل توجهی دارد. این اندیکاتور به عنوان یک ابزار حیاتی در آموزش بورس و تحلیل بازارهای مالی شناخته میشود. در اینجا به بررسی ویژگیهای منحصر به فرد و مزایای استفاده از اندیکاتور A/D میپردازیم:

1. قابلیت رصد جریان پول عمومی:

اندیکاتور A/D امکان سنجش دقیق جریان پول در بازار را فراهم میکند. زمانی که خط این اندیکاتور صعودی باشد، این امر نشاندهنده افزایش تمایل به خرید و فشار خرید در بازار است. در مقابل، کاهش خط اندیکاتور نمایانگر افزایش فشار فروش و تمایل سرمایهگذاران به فروختن سهام خود است.

2. تایید قدرت بازار با اندیکاتور تراکم و توزیع:

اندیکاتور A/D نه تنها جریان پول را رصد میکند، بلکه به عنوان یک ابزار برای تایید قدرت و استحکام روند فعلی بازار نیز به کار میرود. این اندیکاتور میتواند به سرمایهگذاران کمک کند تا تصمیمات آگاهانهتری بر اساس قدرت و ضعف حرکات قیمتی اتخاذ کنند.

3. پیشبینی تغییرات احتمالی بازار:

با استفاده از اندیکاتور A/D، سرمایهگذاران میتوانند تغییرات احتمالی در روند بازار را پیشبینی کنند. وقتی اندیکاتور صعودی باشد ولی قیمت سهم افت کند، این میتواند نشانهای از بازگشت احتمالی قیمتها به روند صعودی باشد.

4. کمک در تصمیمگیریهای سرمایهگذاری:

اندیکاتور A/D به سرمایهگذاران کمک میکند تا تصمیمات سرمایهگذاری خود را بر پایه دادههای مستدل و تحلیلی اتخاذ کنند. این اندیکاتور با ارائه اطلاعات دقیق در مورد جریان پول و قدرت بازار، به عنوان یک راهنمای قابل اعتماد برای خرید یا فروش سهام عمل میکند.

در نتیجه، اندیکاتور A/D به عنوان یک ابزار تحلیلی قدرتمند، نقش مهمی در افزایش دقت و کارایی سرمایهگذاری در بازارهای مالی ایفا میکند.

معایب اندیکاتور A/D

اندیکاتور A/D، که برای تحلیل تراکم و توزیع در بازارهای مالی کاربرد دارد، با وجود ارزشمندیاش، دارای چندین محدودیت است که برای سرمایهگذاران حائز اهمیت میباشند. در ادامه به برخی از این محدودیتها و چالشها اشاره خواهیم کرد:

1. نادیده گرفتن گپهای معاملاتی:

یکی از چالشهای کلیدی اندیکاتور A/D عدم توجه به شکافهای مالی است. این اندیکاتور بر اساس قیمت پایانی سهام محاسبه میشود و نمیتواند گپهای قیمتی را که ممکن است در طول روز معاملاتی ایجاد شوند، تشخیص دهد. اگر قیمت پایانی سهم در وسط یک روند صعودی یا نزولی قرار گیرد، فاصله بین قیمتها و گپهای ایجاد شده نادیده گرفته میشود.

2. دشواری در شناسایی تغییرات جزئی:

اندیکاتور A/D گاهی اوقات در تشخیص تغییرات اندک در حجم معاملات با مشکل مواجه است. به عنوان مثال، در یک روند نزولی، ممکن است نرخ تغییر کند، اما تا زمانی که خط تراکم و توزیع به صورت محسوسی صعودی نشود، تشخیص این تغییر دشوار است.

3. عدم توجه به تغییرات دورهای قیمت:

یکی دیگر از محدودیتهای اندیکاتور A/D عدم در نظر گرفتن تغییرات قیمتی از یک دوره به دوره دیگر است. این اندیکاتور تمرکز خود را بر روی نقطه بسته شدن سهم در یک بازه زمانی معین قرار میدهد، و این میتواند باعث ایجاد ناهنجاریها و بینظمیهایی در نمودار شود.

این محدودیتها نشاندهنده این حقیقت هستند که در حالی که اندیکاتور A/D ابزاری قدرتمند برای تحلیل بازار است، اما بهترین نتایج زمانی حاصل میشوند که با سایر ابزارهای تحلیلی ترکیب شود. درک این محدودیتها به سرمایهگذاران کمک میکند تا استفاده از این اندیکاتور را در چارچوبی وسیعتر و با دقت بیشتری انجام دهند.

آموزش محاسبه و فرمول اندیکاتور A/D

برای فهم عمیقتر و دقیقتر اندیکاتور A/D یا تراکم/توزیع، دانستن فرمول و نحوه محاسبه آن ضروری است. این اندیکاتور از محاسبات خاصی برای تجزیه و تحلیل جریانهای مالی در بازار استفاده میکند. برای محاسبه اندیکاتور A/D، مراحل زیر را دنبال کنید:

1. محاسبه ضریب فزاینده جریان پول (MFM):

ابتدا، باید ضریب فزاینده جریان پول را محاسبه کنید. MFM، که نشاندهنده تاثیر قیمتهای بسته شدن، کمترین و بیشترین قیمت در یک دوره معین است، به شکل زیر محاسبه میشود:

\[ MFM = \frac{(Close – Low) – (High – Close)}{(High – Low)} \]

که در آن Close قیمت بسته شدن، Low کمترین قیمت و High بیشترین قیمت در دوره مورد نظر است.

2. محاسبه حجم جریان پول:

سپس، حجم جریان پول را با استفاده از فرمول زیر محاسبه کنید:

\[ حجم جریان پول = حجم دوره × MFM \]

3. محاسبه اندیکاتور تراکم/توزیع:

نهایتاً، اندیکاتور تراکم و توزیع را با استفاده از این فرمول محاسبه کنید:

\[ اندیکاتور تراکم/توزیع = تراکم/توزیع قبلی + حجم جریان پول \]

که در آن CMVF حجم جریان پول در دوره کنونی است.

4. تکرار فرآیند برای هر بازه زمانی:

در پایان هر دوره معاملاتی، حجم جریان پول جدید را به مقدار قبلی اضافه کرده یا از آن کم کنید. این فرآیند به طور مداوم تکرار میشود تا اندیکاتور A/D به صورت دقیق محاسبه شود.

با دنبال کردن این مراحل، شما میتوانید با دقت بالایی اندیکاتور A/D را محاسبه کرده و از آن در تحلیلهای مالی خود بهرهمند شوید. این فرآیند به شما کمک میکند تا با دقت بیشتری جریانهای پولی و تغییرات بازار را رصد کنید.

سیگنالگیری با استفاده از اندیکاتور A/D

برای استفاده مؤثر از اندیکاتور A/D در تحلیلهای بازار، درک دقیق نحوه سیگنالدهی آن اساسی است. این اندیکاتور معمولاً سیگنالهایی را در دو دسته گاوی و خرسی تولید میکند. دانش و آگاهی در مورد این سیگنالها، که از طریق دورههای آموزشی فارکس و بازارهای مالی به دست میآیند، برای سرمایهگذاران حیاتی است. در زیر به توضیحاتی در مورد سیگنالگیری با استفاده از اندیکاتور تراکم و توزیع میپردازیم:

1. سیگنال گاوی:

سیگنالهای گاوی زمانی تولید میشوند که نمودار قیمت یک دارایی روند نزولی داشته باشد، اما اندیکاتور A/D در عین حال رو به افزایش باشد. این سیگنال نشاندهنده افزایش فشار خرید و کاهش قدرت فروشندگان است و معمولاً به تغییر روند سهم از نزولی به صعودی اشاره دارد.

2. سیگنال خرسی:

سیگنالهای خرسی در شرایطی تولید میشوند که اندیکاتور تراکم و توزیع در حال کاهش باشد، در حالی که نمودار قیمت در مسیر صعودی حرکت میکند. این شرایط نشاندهنده افزایش فشار فروش و احتمال کاهش قیمتها در آینده است.

3. تشخیص واگرایی:

تشخیص سیگنالهای صعودی یا نزولی نیازمند شناسایی دقیق روند فعلی دارایی است. با تشخیص صحیح واگرایی صعودی یا نزولی، توصیه میشود که برای تثبیت سیگنالها، مدتی صبر کنید. در الگوهای نزولی، مراقب سیگنالهایی باشید که مسطح هستند یا فاقد واگرایی آشکارند، زیرا این میتواند نشاندهنده عدم تغییرات قابل توجه در آینده باشد.

درک این سیگنالها و کاربرد صحیح اندیکاتور A/D نه تنها در تصمیمگیریهای سرمایهگذاری کمک میکند، بلکه به شناسایی فرصتهای معاملاتی بهینه نیز کمک میکند.

تنظیمات اندیکاتور A/D

برای استفاده بهینه از اندیکاتور A/D در متاتریدر، درک تنظیمات آن اهمیت زیادی دارد. هنگامی که شما اندیکاتور A/D را به نمودار قیمتی خود در متاتریدر اضافه میکنید، یک پنجره جدید باز میشود که تنظیمات پیشفرض اندیکاتور را به شما نشان میدهد. در این بخش، شما این فرصت را دارید که تغییراتی را در رابط کاربری و ظاهر اندیکاتور ایجاد کنید. به طور خاص، شما میتوانید رنگ اسیلاتور را بر اساس ترجیحات خود تغییر دهید.

پس از انجام تغییرات مورد نظر، کافی است روی دکمه OK کلیک کنید تا اندیکاتور با تنظیمات جدید به نمودار قیمتی شما اضافه شود. این امکان فراهم میکند تا اندیکاتور A/D با رنگ و استایلی که به راحتی قابل تشخیص و تحلیل است، نمایش داده شود. اگر در هر زمان نیاز به بازگرداندن تنظیمات به حالت اولیه داشتید، میتوانید از دکمه Reset استفاده کنید تا تمامی تغییرات به تنظیمات پیشفرض برگردند.

این انعطافپذیری در تنظیمات اندیکاتور A/D به شما اجازه میدهد تا تجربه شخصیسازی شدهای در تحلیل بازار داشته باشید، به گونهای که بهترین و کارآمدترین نمایش دادهها برای استراتژی معاملاتی شما فراهم شود. این قابلیت شخصیسازی به شما کمک میکند تا بتوانید دادههای اندیکاتور را بر اساس نیازها و استراتژیهای خاص خود تفسیر کنید.

تفاوت اندیکاتور تراکم و توزیع (A/D) با اندیکاتور OBV

وقتی صحبت از اندیکاتورهای مالی میشود، اغلب این سوال مطرح میشود که تفاوت بین اندیکاتور تراکم و توزیع (A/D) و اندیکاتور حجم موازنه (OBV) دقیقاً چیست؟ در حالی که هر دو اندیکاتور بر حجم و قیمت متکی هستند، تفاوتهای اساسی بین این دو وجود دارد.

شباهت اصلی بین اندیکاتور A/D و OBV در استفاده آنها از دادههای حجم و قیمت نهفته است. اما اینجا تفاوتهای کلیدی آغاز میشوند. اندیکاتور OBV عمدتاً به دنبال تشخیص این است که آیا قیمت بستهشدن فعلی یک سهم بالاتر یا پایینتر از قیمت بستهشدن قبلی آن است. اگر قیمت فعلی بیشتر باشد، حجم دوره به اندیکاتور OBV اضافه میشود، و اگر کمتر باشد، از آن کاسته میشود. بنابراین، OBV عمدتاً بر مقایسه قیمتهای فعلی با قبلی متمرکز است.

در مقابل، اندیکاتور A/D به گونهای متفاوت عمل میکند. همانطور که در بخشهای قبلی توضیح داده شد، اندیکاتور A/D در محاسبات خود قیمت بسته شدن قبلی را لحاظ نمیکند. این اندیکاتور از ضریب خاصی برای محاسبه استفاده میکند که بر اساس موقعیت قیمت بستهشدن نسبت به محدوده کامل قیمتها در یک دوره خاص تعیین میشود.

این تفاوت در روش محاسبه باعث میشود که سیگنالهای تولیدشده توسط هر یک از این دو اندیکاتور متفاوت باشد. در حالی که OBV به دنبال ردیابی جریان کلی سرمایه در یک سهم است، A/D به تحلیل چگونگی توزیع و تراکم سرمایه در بازار میپردازد. هر دو ابزار میتوانند در استراتژیهای تحلیلی متفاوت به کار روند و بینشهای ارزشمندی را در اختیار معاملهگران قرار دهند.

در اخر..

یادگیری و به کارگیری اندیکاتور A/D یا تراکم/توزیع، به عنوان یک ابزار قدرتمند در تحلیل تکنیکال، به سرمایهگذاران کمک شایانی در تحلیل و شناسایی فرصتهای معاملاتی در بازارهای مالی میکند. این اندیکاتور که بر پایه دو عامل اصلی حجم و قیمت استوار است، قادر است با استفاده از این دو جزء، سیگنالهای مفیدی را برای سرمایهگذاران ایجاد کند و به پیشبینی روندهای قیمتی آتی کمک کند.

یکی از مهمترین کاربردهای اندیکاتور تراکم و توزیع، توانایی آن در شناسایی تراکم یا انباشت دارایی است. این ویژگی با تحلیل تغییرات قیمت و حجم انجام میشود و به سرمایهگذاران امکان میدهد تا تحرکات مهم بازار را بهتر درک کنند. همچنین، استفاده همزمان اندیکاتور A/D با سایر ابزارهای تحلیلی میتواند در شناسایی بهینه سهمها و تعیین زمانهای مناسب برای خرید و فروش آنها مؤثر باشد.

اندیکاتور A/D با تکیه بر حجم و قیمت، یک اندیکاتور جامع و مفید برای تحلیلگران بازار است. این اندیکاتور نه تنها به تحلیلگران کمک میکند تا جریانهای پولی و جابجاییهای دارایی در بازار را بهتر درک کنند، بلکه در پیشبینی روندهای بلندمدت و کوتاهمدت بازار نیز اثربخش است. در نتیجه، یادگیری کاربرد اندیکاتور A/D و استفاده از آن در کنار سایر ابزارهای تحلیلی میتواند به تصمیمگیریهای هوشمندانهتر و موفقیت بیشتر در معاملات کمک کند.