شاخص RSI چیست و چگونه کار می کند

به نظر بسیاری از تریدرهای بازار فارکس و ارز دیجیتال، تحلیل تکنیکال از جمله راهکارهای اثربخش برای پیشبینی نوسانات بازار و بهرهمندی از سود در داراییهای دیجیتال بهشمار میآید.

در این راستا، از ابزارهای متنوعی برای تحلیل بازار استفاده میشود و شاخص RSI یا همان قدرت نسبی یکی از محبوبترین اندیکاتورهای تکنیکال محسوب میشود.

شاخص RSI بین دو بازه حداقل و حداکثر نوسان میکند. این اندیکاتور میتواند به معاملهگران نشان دهد که بازار در شرایط اشباع خرید یا اشباع فروش قرار دارد و همچنین شتاب تغییرات قیمت را اندازهگیری کند. تحلیل RSI به معاملهگران کمک میکند تا بهترین زمان برای ورود و خروج از بازار را شناسایی کنند.

در این مقاله، قصد داریم با شما به اندیکاتور محبوب RSI آشنا شویم و نحوه محاسبه، عملکرد، و خوانش آن در نمودارهای قیمت را بررسی کنیم. همچنین، تشکیل اجزای اصلی این اندیکاتور و چگونگی بهرهگیری از آن در تحلیل بازار و معاملهگری را توضیح میدهیم. پس از خواندن این مقاله، با بهترین راهکارها برای استفاده از RSI در تداول آشنا خواهید شد.

شاخص RSI چیست

اندیکاتور RSI یا “شاخص قدرت نسبی” بهعنوان یکی از ابزارهای اساسی تحلیل تکنیکال در بازار ارزهای دیجیتال شناخته میشود. این اندیکاتور به تحلیل مومنتوم یا گرایش بازار میپردازد، بهمعنای بررسی سرعت تغییرات قیمت در زمان.

همچنین، این اندیکاتور جزو اسیلاتورها است که در محدودههای مشخصی نوسان میکند و قادر به نشاندادن موقعیتهای اشباع خرید و اشباع فروش داراییها به معاملهگران میباشد.

اسیلاتورها با حرکت در محدوده نوسانی با حد بالا و پایین، میتوانند نوسانات دارایی و مومنتوم قیمت را ارزیابی کنند و خروجی این بررسی را بهصورت عدد یا نمودار در زیر چارتهای تحلیل تکنیکال نمایش دهند. استفاده از اسیلاتورها در بازارهای رنج و بدون روند، بهویژه برای افرادی که در تایمفریمهای کوتاهتر معامله میکنند، میتواند بهترین نتیجه را بههمراه داشته باشد.

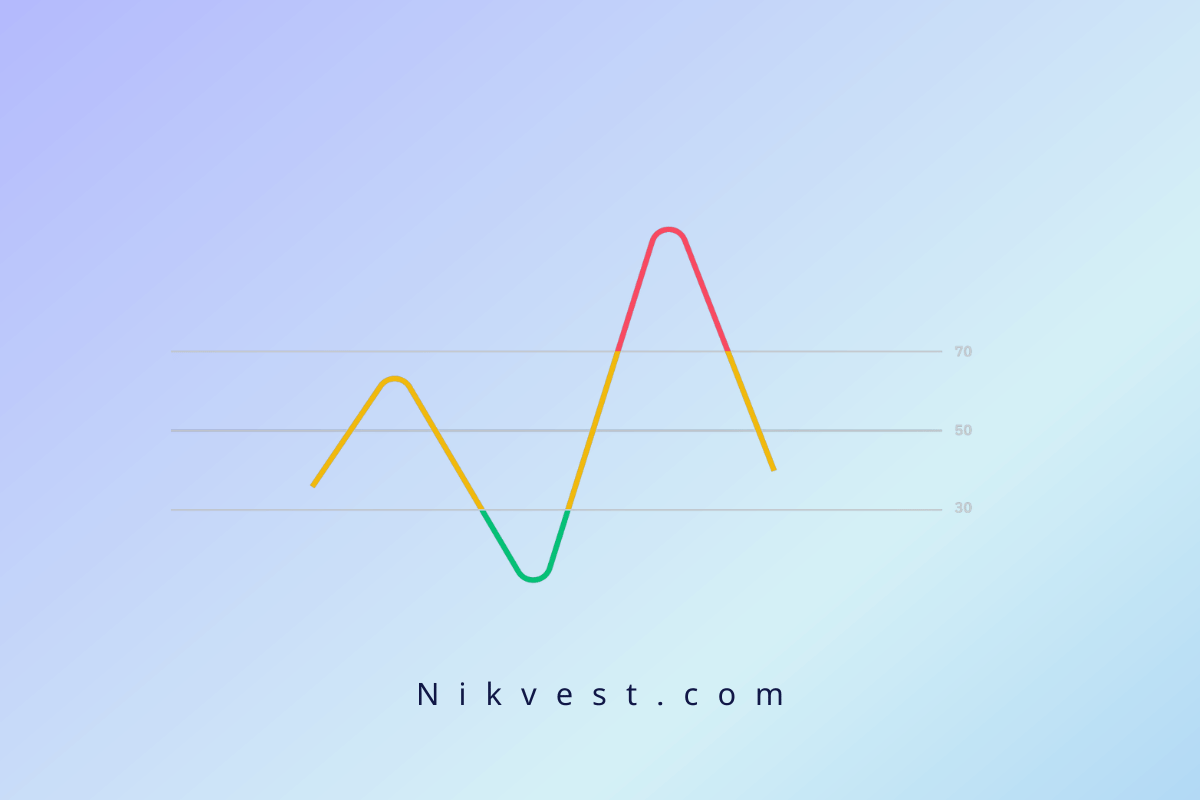

اندیکاتور RSI نموداری خطی است که بین دو باند بالا و پایین حرکت میکند و مقادیری بین 0 تا 100 را نشان میدهد. بهطورکلی، هر زمان که این اندیکاتور از مرز 70 عبور کند و ادامه پیدا کند، نشاندهنده اشباع خرید در بازار است و احتمال بازگشت قیمت وجود دارد. در صورتی که این اندیکاتور به کمتر از مقدار 30 برسد، میتوان از اشباع فروش در بازار یاد کرد؛ یعنی دارایی کمارزشتر شده و فرصت ورود به معامله مهیا است.

بهعبارتدیگر، اندیکاتور RSI میتواند به تعیین نقاط ورود به معامله و خروج از آن برای معاملهگران کمک کرده و با درک عمیقتر از عملکرد آن، میتوان به تحلیل دقیقتری از تغییرات قیمت دست پیدا کرد. این اندیکاتور در دسترسی به دادهها و ترکیب آن با سایر ابزارهای تحلیل تکنیکال، به تصمیمگیریهای بهتر در بازارهای دیجیتال کمک میکند.

-

چه کسی برای نخستین بار اندبکاتور آر اس ای را معرفی نمود

باید بدانید که اندیکاتور شاخص قدرت نسبی (RSI) برای اولینبار توسط جِی. ولز وایلدر جونیور (J. Welles Wilder Jr.) در سال ۱۹۷۸ معرفی شد. او، که برخی او را پدر اندیکاتورهای تحلیل تکنیکال در بازار معاملات مینامند، این شاخص را در کتاب “مفاهیم جدید در سیستمهای معاملاتی تکنیکال” (New Concepts in Technical Trading Systems) ارائه کرد.

بازه زمانی مورد استفاده از شاخص RSI

اندیکاتور RSI معمولاً در یک دوره زمانی 14 روزه استفاده میشود. این اندیکاتور در بازه 0 تا 100 اندازهگیری میشود و بالاترین سطح آن به عدد 70 و پایینترین سطح آن به عدد 30 محدود میشود. با این حال، مهم است به یاد داشته باشیم که از بازههای زمانی بیشتر یا کمتر از 14 نیز برای تحلیل چشماندازهای طولانیتر یا کوتاهتر استفاده میشود.

نوسانهای حداکثر و حداقل معمولاً بین 80 و 20 یا حتی 90 و 10 قرار دارند. اما توجه داشته باشید که نوسان در این بازهها کمتر رخ میدهد و در صورت وقوع، نشاندهنده شتاب قویتری است.

شاخص RSI به تریدرها سیگنالهای خرید و فروش ارائه میدهد. این اندیکاتور RSI با دیگر استراتژیها در بازار مقایسه و آزمایش شده است. آزمایشها در شرکتهایی چون اپل، مایکروسافت، IBM، Exxon Mobil انجام شده و نشان داده است که RSI هنوز هم قابلیت به دست آوردن نتایج خوب را دارد.

اندیکاتور RSI دارای تنظیمات پیشفرض مختلف است که معاملهگران با توجه به اهداف سرمایهگذاری خود در بازارهای مالی میتوانند این تنظیمات را تنظیم کنند. یکی از تنظیمات رایج که بسیاری از معاملهگران از آن استفاده میکنند، تنظیم دوره ۱۴ روزه برای اندیکاتور RSI است. در این دوره ۱۴ روزه، معاملهگر میانگین سود (Average Gain) و میانگین ضرر (Average Loss) را بررسی میکند.

میانگین سود نمایانگر تغییرات صعودی قیمت است، در حالی که میانگین ضرر تغییرات نزولی قیمت را نشان میدهد. در صورت انتخاب تنظیم ۱۴ روزه، این میانگینها در طول ۱۴ روز آخرین دوره محاسبه میشوند. در صورت تغییر زمان به ساعت، معاملهگر میتواند تغییرات قیمت در ۱۴ ساعت گذشته را مشاهده کند.

استراتژیهای معاملاتی معاملهگران متنوع است و نیازی نیست همه از یک بازه ۱۴ روزه برای تحلیل میانگین سود و ضرر استفاده کنند. معاملهگران میتوانند با توجه به استراتژی خود از دورههای دیگر نیز استفاده کنند.

استفاده از اندیکاتور RSI نیاز به محاسبات پیچیده ندارد؛ زیرا محاسبات میانگیری به صورت خودکار انجام میشود. در صورت تمایل به محاسبه میانگین سود و ضرر در اندیکاتور RSI، ممکن است فرصتهای معاملاتی خاصی را از دست دهید.

برای محاسبه، تعداد کندلها (Candle) برای تعیین میانگین سود و ضرر محاسبه میشوند. معاملهگر به کندل قبلی توجه میکند و بسته شدن آن را با سود و زیان بررسی میکند.

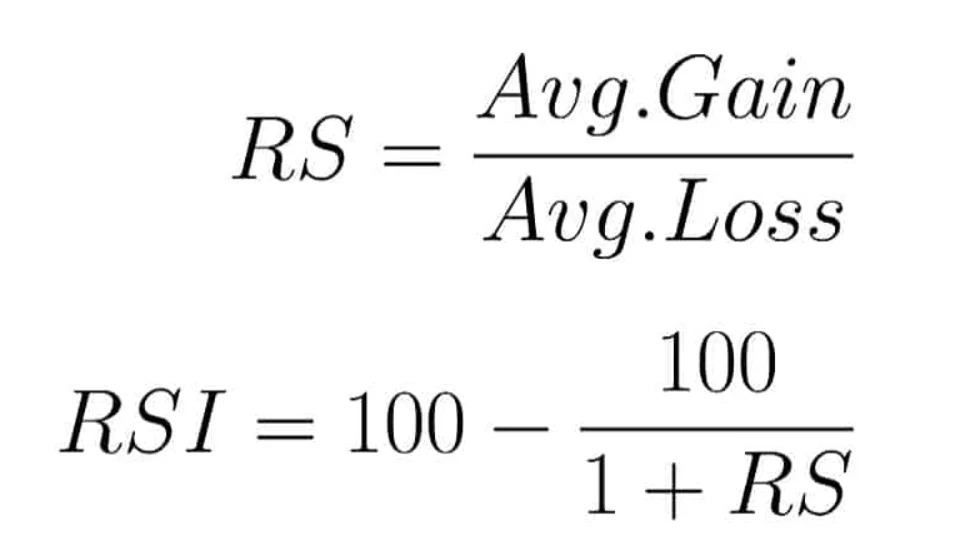

میانگین کندلهای فعلی که قیمت آنها از کندلهای قبلی بیشتر باشد، نشاندهنده میانگین سود است. اگر میانگین کندلهای فعلی کمتر از کندلهای قبلی باشد، میانگین ضرر را نشان میدهند. محاسبات به اساس این میانگینهای سود و ضرر انجام میشوند، و به صورت جامع شاخص RSI از فرمول مشاهده شده در تصویر زیر محاسبه میشود.

Avg.Gain و Avg.Loss به ترتیب میانگین سود و میانگین ضرر است.

تشخیص روند به وسیله شاخص RSI

شرایط بازار همیشه در حال تغییر است. چیزهایی که طبق گفتهها و شنیدهها به دستتان میرسند میتوانند پوسته ظاهری تغییرات بازار را نشان دهند که اصلاً قابل اعتماد نیستند. نمودارهای این اندیکاتور قادر هستند که حقایق مهمی در مورد اینکه بازار دقیقاً در چه شرایطی قرار دارد را در اختیارتان بگذارند.

به همین دلیل است که یکی از کاربردهای مهم این اندیکاتور نقش آن در تشخیص روند قیمتها است. محدوده خط 50 را در نظر بگیرید. در صورتی که اندیکاتور RSI از محدوده 50 به بالا حرکت کند، نشان دهنده مثبت بودن روند بازار است.

این نشان میدهد که قیمتها روند افزایشی به خود گرفتهاند و معاملهگران بیشتر روی خرید تمرکز دارند. در صورتی که اندیکاتور RSI از محدوده 50 به سمت پایین حرکت کند، نشان دهنده نزولی بودن بازار است. بیشتر معاملهگران در این شرایط نزولی اقدام به فروش میکنند.

اندیکاتور RSI اطلاعات ارزشمندی را در مورد نوساناتی که در قیمتها وجود دارند ارائه میدهد. اما معاملهگران حرفهای و تحلیلگرانی که در حوزه بازارهای مالی فعالیت دارند، تأکید میکنند که باید از اندیکاتورهای مختلف در کنار هم استفاده کرد تا درصد خطا در تحلیلها به شدت کاهش پیدا کند.

روش خواندن اندیکاتور قدرت نسبی (RSI)

آشنایی با واگرایی RSI

واگرایی RSI رخ میدهد زمانی که قیمت یک دارایی دیجیتال به سقف یا کف جدیدی رسیده ولی اندیکاتور RSI مقادیر متناظر با آن تردد نکند. در این حالت، روند قیمت و منحنی اندیکاتور در جهتهای مخالف حرکت میکنند. واگرایی ممکن است دو حالت داشته باشد:

• واگرایی نزولی: این اتفاق میافتد زمانی که اندیکاتور RSI، برخلاف نمودار قیمت، سقف جدیدی تشکیل نمیدهد. این نشاندهنده ضعیفشدن مومنتوم و احتمالاً نزول قیمت در آینده است.

• واگرایی صعودی: در این حالت، قیمت دارایی به کف جدید میرسد، اما اندیکاتور RSI نمیتواند این کف پایینتر را تأیید کند. این موقعیت توسط تریدرها بهعنوان سیگنال خرید تفسیر میشود، زیرا اشاره میدهد که قدرت صعودی هنوز حفظ شده و قیمت ممکن است به سمت بالا برود.

بطور کلی، وجود واگرایی بین نمودار قیمت دارایی و اندیکاتور RSI میتواند نشاندهنده تغییرات در روند بازار و احتمال بازگشت روند باشد.

بررسی واگرایی و همگرایی قیمت

مهمترین سیگنالهای معاملاتی در اندیکاتور RSI ظاهر شدن «همگرایی» و «واگرایی» هستند. تریدرها از این سیگنالها برای تشخیص تغییرات در قیمت و پیشبینی زمانی که بازار در حال تغییر روند قرار میگیرد، استفاده میکنند. همگرایی اتفاق میافتد زمانی که قیمت و اندیکاتور به هماهنگی حرکت میکنند.

برای تعیین ساختار همگرایی، نمودار قیمت باید با میانگین متحرک یا شاخص قدرت نسبی همراستا باشد. واگرایی دقیقاً برعکس همگرایی است و زمانی رخ میدهد که نمودار قیمت و اندیکاتور RSI در جهتهای مخالف حرکت کنند.

الگوهای واگرایی RSI معمولاً در چند کندل پیش از تغییر جهت روند صعودی یا شکست حمایت مشاهده میشود و ممکن است احتمال بازگشت روند را تأیید کند. اگر ارزش دارایی افزایش یابد و درعینحال، اندیکاتور RSI کاهش یابد، تریدر میتواند واگرایی نزولی را تشخیص دهد. در موقعیت مخالف، یعنی هنگامیکه ارزش دارایی کاهش پیدا میکند و اندیکاتور بهسمت بالا ادامه مسیر میدهد، شاهد واگرایی صعودی هستیم.

شرایط دیگری نیز ممکن است اتفاق بیفتد که به آن نوسان ناقص (Failure Swing) گفته میشود. نوسان ناقص سیگنالهایی حاکی از بازگشت روند هستند و زمانی رخ میدهند که نمودار اسیلاتور از نظم قلهها در روند صعودی یا درهها در روند نزولی پیروی نمیکند. در این وضعیت، احتمالاً شاهد دو حالت زیر خواهیم بود:

نوسان ناقص قله: این حالت در روند صعودی و هنگامی اتفاق میافتد که قیمت به قله جدیدی میرسد؛ اما اندیکاتور RSI از کف آخری که به بالاترین قله منجر شده، عبور میکند؛ یعنی روند صعودی خود را میشکند. در این حالت، با سیگنال فروش روبهرو هستیم.

نوسان ناقص دره: در این شرایط، قیمت در روند نزولی به دره جدیدی میرسد؛ اما اندیکاتور RSI از آخرین قله خود که پایینترین دره را تشکیل داده، عبور میکند و روند نزولی خود را میشکند. این شرایط میتواند سیگنالی برای خرید تلقی شود.

افزودن شاخص RSI و تنظیمات آن

برای اطلاع از نوسانات نمودار قیمت و محاسبه آن، افراد میتوانند از اندیکاتور RSI استفاده کنند. جهت افزودن این اندیکاتور به نمودار معاملاتی، بهتر است مراحل زیر را دنبال کنید:

مرحله اول: به قسمت اندیکاتورها در پلتفرم معاملاتی خود بروید و اندیکاتور RSI را جستجو کنید. وقتی گزینه “Relative Strength Index” را مشاهده کردید، روی آن کلیک کنید. با این کار، اندیکاتور RSI به نمودار معاملاتی شما اضافه خواهد شد و یک قسمت جداگانه زیر نمودار قیمت قرار میگیرد.

مرحله دوم: در قسمت بالاتر، تنظیمات مربوط به اندیکاتور RSI را مشاهده کنید. این بخش حاوی گزینههای متنوعی است. میتوانید اندیکاتور را روشن یا خاموش کنید و تنظیمات دورههای زمانی مورد نظرتان را اعمال کنید. همچنین، میتوانید رنگها را تغییر دهید.

مرحله سوم: در قسمت کدهای برنامهنویسی اندیکاتور RSI، میتوانید کدهای مربوط به آن را مشاهده کنید. این بخش برای کاربران متخصص و توسعهدهندگان است.

مرحله چهارم: در آخرین بخش، تنظیمات مربوط به اندیکاتور RSI وجود دارد. این تنظیمات شامل قابلیت تغییر محل اندیکاتور در نمودار، تنظیم هشدار برای مقادیر مختلف اندیکاتور و دیگر تنظیمات مفید است.

با انجام این مراحل، میتوانید اندیکاتور RSI را به نمودار معاملاتی خود اضافه کنید و از آن برای محاسبه نوسانات بازار و تصمیمگیری در مورد معاملات خود استفاده کنید. این اطلاعات به شما کمک میکند تا روند بازار را بهتر درک کرده و به تصمیمات بهتری در معاملات خود برسید.

تفاوت شاخص مکدی (MACD) و شاخص قدرت نسبی (RSI)

اندیکاتور میانگین متحرک همگرایی واگرایی (MACD) یا مکدی، یکی از اندیکاتورهای محبوب مومنتوم است که شتاب حرکت قیمت دارایی را اندازهگیری میکند.

این اندیکاتور دو میانگین متحرک نمایی (EMA) معمولاً با دورههای ۱۲ و ۲۶ را اندازهگیری میکند. منحنی مکدی نتیجه تفاوت این دو میانگین متحرک است. همچنین، یک میانگین متحرک ۹ دورهای به نام خط سیگنال روی منحنی مکدی قرار میگیرد. این اندیکاتور به عنوان یک ابزار مفید برای شناسایی سیگنالهای کوتاهمدت خرید و فروش استفاده میشود.

زمانی که خط سیگنال مکدی میانگین متحرک ۹ دورهای را به سمت بالا قطع میکند، سیگنال خرید اعلام میشود و عبور خط مکدی از خط سیگنال به سمت پایین نشاندهنده موقعیت بالقوه فروش است.

مقایسه میان اندیکاتور RSI و MACD نشان میدهد که هر کدام از این اندیکاتورها متغیرهای متفاوتی را اندازهگیری میکنند و ممکن است سیگنالهای متفاوتی ارائه دهند. بهعنوان مثال، اگر RSI برای مدت زمانی طولانی مقداری بیش از ۷۰ را نشان دهد، این میتواند نشاندهنده شرایط اشباع خرید باشد و تریدر را متقاعد کند که اصلاح قیمتی در راه است. در همین حال، اندیکاتور MACD ممکن است نشاندهنده رسیدن قیمتها به بالاترین سقف خود باشد.

در کل، این دو اندیکاتور به عنوان ابزارهای مکمل یکدیگر شناخته میشوند. مکدی با استفاده از میانگینهای متحرک نمایی، بازار را بهتر درک کرده و RSI هم میتواند با نشان دادن مناطق اشباع فروش و اشباع خرید، به شناسایی بازگشت روند کمک کند.

این تجمیع از دو اندیکاتور به معاملهگران کمک میکند تا با دقت بیشتری به حرکت بازار پاسخ دهند و تصمیمات مناسبی را در معاملات خود اتخاذ کنند.

سخن پایانی

اندیکاتور RSI یکی از قدرتمندترین و محبوبترین ابزارهای تحلیل تکنیکال میان تریدرهای سراسر جهان است. این اندیکاتور توانمندی بسیار زیادی دارد و ارائه دهنده مجموعه گستردهای از سیگنالهاست که میتوان از آنها برای تحلیل بازار بهرهمند شد.

مسلط شدن به این اندیکاتور و تلفیق آن با ترجیحات شخصی هر تحلیلگر، میتواند به ایجاد استراتژیهای موثر و سودمند منجر شود، اما پیشنهاد می شود برای بهترین و قابل اطمینان ترین نتایج در معاملات خود به صورت همزمان از شاخص RSI و دیگر اندیکاتورهای مفید استفاده نمایید.