تقاطع مرگ (Death Cross) چیست؟

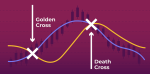

الگوی تقاطع طلایی (گلدن کراس) و الگو تقاطع مرگ (دث کراس) دو مفهوم کلیدی در تحلیل تکنیکال بازارهای مالی هستند. هر دوی این الگوها به رابطه بین میانگینهای متحرک کوتاهمدت و بلندمدت مربوط میشوند، اما نشاندهنده وضعیتهای متفاوت بازار هستند.

الگو تقاطع مرگ و گلدن کراس

- الگوی تقاطع طلایی (گلدن کراس)

تعریف: الگوی تقاطع طلایی زمانی رخ میدهد که میانگین حرکتی کوتاهمدت (مانند MA 50 روزه) از پایین به بالا از میانگین حرکتی بلندمدتتر (مانند MA 200 روزه) عبور کند.

معنی: این الگو معمولاً نشاندهنده شروع یک روند صعودی در بازار است و به عنوان یک سیگنال خرید تلقی میشود.

- الگوی تقاطع مرگ (دث کراس)

تعریف: الگوی تقاطع مرگ برعکس گلدن کراس است، زمانی رخ میدهد که میانگین حرکتی کوتاهمدت از بالا به پایین از میانگین حرکتی بلندمدتتر عبور کند.

معنی: این الگو نشاندهنده شروع یک روند نزولی در بازار است و معمولاً به عنوان یک سیگنال فروش در نظر گرفته میشود.

مقایسه ی الگو گلدن کراس و الگو تقاطع مرگ

گلدن کراس و تقاطع مرگ دو الگوی مهم در تحلیل تکنیکال هستند که نشاندهنده معکوس شدن روند در بازارهای مالی میباشند. هر کدام از این الگوها سیگنالهای مختلفی در خصوص وضعیت بازار ارائه میدهند و برای شناسایی بهتر زمانهای ورود و خروج از معاملات مورد استفاده قرار میگیرند. در جدول زیر، تفاوتهای اصلی بین گلدن کراس و دث کراس برجسته شدهاند:

نکات کلیدی

- گلدن کراس: این الگو به عنوان یک سیگنال صعودی در نظر گرفته میشود و معمولاً پس از دورههای طولانی نزولی یا رکود بازار اتفاق میافتد. این الگو نشاندهنده بهبود وضعیت بازار و افزایش قدرت خریداران است.

- الگو تقاطع مرگ: به عنوان یک سیگنال نزولی در نظر گرفته میشود و معمولاً پس از دورههای طولانی صعودی یا رونق بازار رخ میدهد. این الگو نشاندهنده کاهش قدرت خریداران و افزایش قدرت فروشندگان است.

چگونگی استفاده از الگوی تقاطع مرگ در معاملات

- شناسایی الگو: برای تشخیص دت کراس، باید به دنبال نقطهای باشید که در آن میانگین متحرک کوتاهمدت زیر میانگین متحرک بلندمدت قرار میگیرد.

- تایید الگو: گاهی اوقات لازم است که منتظر بمانید تا تاییدیههای بیشتری از روند نزولی دریافت کنید، مانند کاهش حجم معاملات یا شکستن سطوح حمایتی.

- استراتژی معاملاتی: بر اساس این الگو، معاملهگران ممکن است تصمیم به فروش یا اجتناب از خرید داراییهای مربوطه بگیرند.

مراحل کشف الگوی تقاطع مرگ

الگوی تقاطع مرگ یا دث کراس، یکی از الگوهای مهم در تحلیل تکنیکال است که معمولاً به عنوان نشانهای از احتمال شروع یک روند نزولی در بازار تلقی میشود. این الگو در چند مرحله مشخص شکل میگیرد:

-

رشد بلندمدت و نقطهی اوج حرکت صعودی

قیمتها به طور فعال صعود کرده و به نقطهی اوج داخلی یا جدید میرسند. در این نقطه، قدرت خرید کاهش مییابد، زیرا فروشندگان بیشتری وارد بازار میشوند.

اهمیت: این مرحله نشاندهندهی پایان یک روند صعودی و احتمال تغییر روند است.

-

مرحلهی نزولی و شکلگیری تقاطع مرگ

شاخصها و قیمتها شروع به حرکت نزولی کرده و دت کراس شکل میگیرد. این اتفاق زمانی میافتد که میانگین حرکتی 50 روزه از بالا به پایین میانگین حرکتی 200 روزه عبور کند.

اهمیت: این مرحله نشاندهندهی شروع روند نزولی است و میتواند یک سیگنال فروش باشد.

-

تغییر روند صعودی به نزولی و افزایش تمایل به فروش

پس از شکلگیری دت کراس، بازار به سمت یک روند نزولی بلندمدت پیش میرود. این الگو معمولاً تمایل به بستن معاملات خرید و افزایش تمایل به فروش را تحریک میکند.

اهمیت: این مرحله نشاندهندهی تثبیت روند نزولی و تایید الگو است.

تفسیر الگو تقاطع مرگ در چارت

برای تفسیر دقیق الگو تقاطع مرگ در چارت قیمتی، مهم است که به دادههای تاریخی نگاه کنید و ببینید که چگونه الگوهای مشابه در گذشته بر قیمت تاثیر گذاشتهاند.همچنین، تحلیل چارت باید در کنار سایر ابزارهای تحلیل تکنیکال و شرایط کلی بازار انجام شود تا تصویر کاملتری به دست آید.

الگوی تقاطع مرگ (Death Cross) در تحلیل تکنیکال یک سیگنال نزولی است که از تقاطع دو میانگین متحرک، یکی کوتاهمدت و دیگری بلندمدت، به دست میآید. در این الگو که میانگین متحرک کوتاهمدت (معمولاً 50 روزه) از میانگین متحرک بلندمدتتر (معمولاً 200 روزه) به سمت پایین عبور میکند، نشاندهنده احتمال تغییر روند قیمت از صعودی به نزولی است.

- وقتی میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت به پایین عبور میکند، این میتواند نشاندهنده شروع یک روند نزولی باشد.

- این الگو به خصوص زمانی معتبر است که با دیگر نشانههای نزولی مانند کاهش حجم معاملات یا شکستن سطوح حمایتی همراه باشد.

استفاده از الگوی تقاطع مرگ به عنوان بخشی از استراتژی تحلیل تکنیکال میتواند به معاملهگران کمک کند تا تغییرات احتمالی در روند قیمتها را پیشبینی کنند.

در نهایت، در حالی که الگوهای تقاطع طلایی و مرگ ابزارهای قدرتمندی در تحلیل تکنیکال هستند، مهم است که تصمیمات معاملاتی را بر اساس تحلیل جامع و در نظر گرفتن عوامل مختلف بازار اتخاذ کنید.

چگونگی اضافه کردن الگوی تقاطع مرگ به چارت قیمتی

- انتخاب پلتفرم معاملاتی: ابتدا باید یک پلتفرم معاملاتی که امکان اضافه کردن اندیکاتورهای تحلیل تکنیکال را داشته باشد را انتخاب کنید.

- یافتن بخش اندیکاتورها: در بیشتر پلتفرمهای معاملاتی، گزینهای تحت عنوان “اندیکاتورها” یا “Indicators” وجود دارد. این بخش را باز کنید.

- جستجو برای تقاطع میانگین حرکتی: در این بخش به دنبال گزینهای به نام “تقاطع میانگین حرکتی” یا “Moving Average Crossover (MA Cross)” بگردید.

- تنظیم میانگینهای حرکتی: پس از یافتن این گزینه، دو میانگین حرکتی را تنظیم کنید:

– میانگین حرکتی کوتاه مدت: تنظیم برای 50 روز

– میانگین حرکتی بلند مدت: تنظیم برای 200 روز

الگو تقاطع مرگ زمانی ایجاد می شود که میانگین حرکتی 50 روزه از بالا به پایین میانگین حرکتی 200 روزه عبور کند.

- اعمال تنظیمات: پس از وارد کردن این مقادیر، تنظیمات را ذخیره کنید. چارت قیمتی باید نمایش دهنده تقاطع این دو میانگین متحرک باشد.

بازارهای مالی که ممکن است الگوی تقاطع مرگ در آنها ظاهر شود

- بازار سهام: در بازار سهام، الگوی تقاطع مرگ میتواند نشاندهنده شروع یک روند نزولی در قیمت سهام یا شاخصهای بازار باشد.

- بازار کالاهای اساسی: الگو تقاطع مرگ در بازار کالاها نیز میتواند نشاندهنده تغییر روند قیمت کالاهایی مانند طلا، نفت و دیگر مواد خام باشد.

- بازار رمزارزها: در بازار پرنوسان رمزارزها، دث کراس میتواند نشاندهنده تغییرات مهمی در روند قیمتها باشد.

- بازار فارکس: در بازار تبادل ارزهای خارجی،الگو تقاطع مرگ میتواند به تریدرها کمک کند تا تغییرات احتمالی در جهت حرکت جفت ارزها را شناسایی کنند.

الگوی تقاطع مرگ یا دت کراس در تحلیل تکنیکال، به خصوص در بازار سهام، اغلب به عنوان یک نشانه هشدار دهنده برای احتمال وقوع یک روند نزولی بلندمدت در نظر گرفته میشود. این الگو زمانی رخ میدهد که میانگین متحرک کوتاهمدت (مثلاً 50 روزه) از زیر میانگین متحرک بلندمدتتر (مثلاً 200 روزه) عبور کرده و به سمت پایین حرکت کند.

سیگنالهای الگوی تقاطع مرگ

معکوس شدن روند: این الگو معمولاً نشاندهنده احتمال شروع یک روند نزولی بلندمدت در قیمت سهام یک شرکت، یک شاخص بازار، یا کل بازار است.

نام الگو: این الگو به دلیل شکل X که به هنگام تقاطع دو میانگین متحرک ایجاد میشود، به این نام خوانده میشود. عبارت “مرگ” به کاهش قوی و بلندمدت قیمتها اشاره دارد.

برای درک بهتر میتوانیم الگوی تقاطع مرگ (دث کراس) کاذب در طی همهگیری کرونا مثال بزنیم.

در این دوران، بسیاری از بخشهای اقتصادی با محدودیتهایی مواجه شدند و زنجیرههای لجستیکی آسیب دیدند. این شرایط ممکن بود به عنوان شروع یک بحران اقتصادی تلقی شود.

در این زمان، یک تقاطع مرگ در چارتها ظاهر شد که میتوانست نشاندهنده یک روند نزولی باشد. با این حال، واقعیت این بود که بخشهایی از اقتصاد مانند تکنولوژی و تقاضا برای انرژی و دارو رشد یافتند.

در این زمان بازارهای مالی شاهد یک روند صعودی دو ساله بودند که توسط الگوی گلدن کراس تایید شد.

به دنبال این قضیه اقدامات انبساطی توسط نهادهای تقنینی و تزریق تریلیونها دلار به اقتصاد جهانی منجر به افزایش تورم در سالهای 2021-2022 شد.

تنشهای نظامی در شرق اروپا در سال 2022 تاثیر منفی بر بازارها گذاشت و به ظهور یک الگوی تقاطع مرگ واقعی و شروع یک روند نزولی انجامید.

این مثال نشان میدهد که در حالی که الگوی تقاطع مرگ میتواند نشاندهنده یک تغییر اساسی در روند بازار باشد، همیشه نیاز است که در کنار سایر شواهد و تحلیلهای بازار مورد بررسی قرار گیرد. گاهی اوقات، دت کراس ممکن است یک سیگنال کاذب باشد و نباید به تنهایی به عنوان تنها مبنای تصمیمگیری معاملاتی استفاده شود.

تأثیر تایم فریم بر دقت سیگنالهای تقاطع مرگ

الگوی تقاطع مرگ یا دت کراس، که نشاندهنده تغییر احتمالی روند بازار از صعودی به نزولی است، در انواع مختلف بازارهای مالی قابل مشاهده است. در اینجا به بررسی این الگو در بازارهای مختلف و تأثیر تایمفریمها بر دقت سیگنالهای آن میپردازیم:

- تایم فریمهای بلندمدت: تایم فریمهای بلندمدت مانند روزانه، هفتگی یا ماهانه معمولاً سیگنالهای دقیقتری ارائه میدهند، زیرا نوسانات قیمتی کوتاهمدت کمتری در آنها دخیل هستند. این سیگنالها ممکن است نشاندهنده شروع یک روند نزولی بلندمدت باشند.

- تایم فریمهای کوتاهمدت: در تایم فریمهای کوتاهتر مانند 4 ساعته یا کمتر، دت کراس ممکن است با نوسانات قیمتی زیادی همراه باشد، که میتواند منجر به سیگنالهای کاذب شود. این نوسانات ممکن است معاملهگران را در دام تلههای گاوی (Bull Trap) یا خرسی (Bear Trap) بیندازد.

نکات مهم هنگام استفاده از الگو تقاطع مرگ

- ترکیب با سایر اندیکاتورها: بهتر است از دت کراس به همراه سایر اندیکاتورها و ابزارهای تحلیل تکنیکال استفاده شود تا دقت تحلیلها افزایش یابد.

- افزایش حجم معاملات: همزمان با شکلگیری دث کراس، حجم معاملاتی معمولاً افزایش مییابد. این افزایش حجم نشاندهندهی تایید الگو و تمایل سرمایهگذاران به فروش است.

- دقت در تایم فریمهای کوتاهمدت: در تایم فریمهای کوتاهمدت باید با احتیاط بیشتری عمل کرد و به نوسانات قیمتی و سایر عوامل مؤثر بر بازار توجه داشت.

- تایید سیگنالها: قبل از اتخاذ تصمیمات معاملاتی بر اساس الگوی تقاطع مرگ، مهم است که سیگنالها توسط دیگر شواهد تحلیلی تایید شوند.

در نهایت، الگوی تقاطع مرگ میتواند یک ابزار ارزشمند در تحلیل بازارهای مالی باشد، اما مانند هر اندیکاتور یا الگوی تحلیلی دیگری، بهتر است در کنار سایر تحلیلها و با دقت و احتیاط مورد استفاده قرار گیرد.

آیا الگوی تقاطع مرگ یک اندیکاتور تاخیری بشمار میرود؟

بله، الگوی تقاطع مرگ (Death Cross) به عنوان یک اندیکاتور تاخیری در تحلیل تکنیکال شناخته میشود. دلیل اصلی این تاخیر این است که میانگینهای حرکتی که برای تشکیل الگوی تقاطع مرگ استفاده میشوند، بر مبنای دادههای تاریخی قیمتها محاسبه میگردند و رفتار قیمت فعلی را دنبال میکنند. در نتیجه، تا زمانی که دث کراس اتفاق میافتد، بخشی از حرکت نزولی ممکن است قبلاً رخ داده باشد.

ترکیب الگوی تقاطع مرگ با سایر اندیکاتورهای تکنیکال

الگوی تقاطع مرگ یک الگوی تاخیری است که در یک بازار ضعیف ایجاد می شود زیرا میانگین های حرکتی کوتاه مدت بر مبنای داده های تاریخی قیمتی شکل می گیرند. میانگین های حرکتی تنها رفتار قیمت ابزار معاملاتی را دنبال می کنند. به همین دلیل است که سایر باید سایر اندیکاتورهای تکنیکال را با دث کراس ترکیب کرد.

برای جلوگیری از تصمیمات معاملاتی تنها بر پایه الگوی تقاطع مرگ که ممکن است سیگنالهای تاخیری داشته باشد، توصیه میشود که آن را با سایر ابزارهای تحلیلی ترکیب کنید:

- تحلیل کندل استیک: الگوهای کندل استیک مانند مرد آویخته، ستاره صبح، انگالفینگ نزولی، و سایر الگوها میتوانند به طور پیشاپیش هشدارهایی در خصوص معکوس شدن روند ارائه دهند.

- دنبالههای بازگشتی فیبوناچی: این ابزار میتواند نقاط حمایت و مقاومت احتمالی را نشان دهد.

- تحلیل الگوهای چارت: الگوهایی مانند تریپل تاپ میتوانند نشانههایی از تغییر روند باشند.

- اندیکاتورهای استوکستیک: اندیکاتورهایی مانند RSI و MACD میتوانند واگراییها را شناسایی کنند که نشانههایی از تغییر روند هستند.

تحلیل چارت 4 ساعتهی EUR/USD

- الگوی تریپل تاپ: این الگو در نقطهی اوج چارت شکل گرفته و نشاندهندهی معکوس شدن روند به سمت پایین است.

- اندیکاتور RSI: واگرایی نزولی در RSI میتواند هشداری از تغییر روند باشد.

- الگوهای کندل استیک: مانند ستارهی شب و ستارهی دنبالهدار که در نقطهی اوج ظاهر شدهاند.

- الگوی تقاطع مرگ: ظاهر شدن دت کراس در سطح 1.0934 به عنوان آخرین سیگنال از مرحلهی نزولی.

ترکیب این سیگنالها میتواند به معاملهگران کمک کند تا تصمیمات معاملاتی دقیقتری اتخاذ کنند. با این حال، مهم است که به یاد داشته باشید که هیچ اندیکاتور یا الگوی تحلیلی به تنهایی کامل نیست و استفاده از ترکیبی از این ابزارها برای دستیابی به نتایج بهتر توصیه میشود.

الگوی تقاطع مرگ یا دت کراس، به عنوان یکی از اندیکاتورهای مهم در تحلیل تکنیکال بازارهای مالی، هم مزایا و هم معایبی دارد. درک این ویژگیها میتواند به معاملهگران کمک کند تا از این الگو به شکل مؤثرتری استفاده کنند.

مزایا و معایب الگو تقاطع مرگ

-

مزایای دث کراس:

- سیگنال معکوس شدن روند: الگوی تقاطع مرگ میتواند نشاندهنده شروع یک روند نزولی بلندمدت در بازار باشد.

- کاربرد در بازارهای مختلف: این الگو در هر نوع بازار مالی و در تمامی تایمفریمها قابل مشاهده است.

- تعیین نقطه خروج و ورود به معاملات: الگوی تقاطع مرگ میتواند به معاملهگران کمک کند تا نقطه مناسب برای خروج از موقعیتهای خرید و ورود به معاملات فروش را تشخیص دهند.

- سادگی تشخیص: با استفاده از میانگینهای حرکتی ساده، شناسایی الگو تقاطع مرگ نسبتاً ساده است.

- قابلیت ترکیب با سایر ابزارها: الگو تقاطع مرگ میتواند به صورت مستقل یا در ترکیب با سایر اندیکاتورها و الگوهای تکنیکال مورد استفاده قرار گیرد.

-

معایب دث کراس

- اندیکاتور تاخیری: تقاطع مرگ بر اساس دادههای تاریخی قیمت شکل میگیرد و ممکن است سیگنالهای تاخیری ارائه دهد.

- سیگنالهای کاذب در تایمفریمهای کوتاهمدت: در تایمفریمهای کوتاهتر مانند H4 و کمتر، دث کراس ممکن است سیگنالهای کاذب تولید کند.

- نیاز به تاییدیه از سایر اندیکاتورها: به دلیل ماهیت تاخیری و احتمال وجود سیگنالهای کاذب، الگو تقاطع مرگ نیازمند تاییدیه از سایر ابزارهای تکنیکال است.

- دقت بیشتر در تایمفریمهای بلندمدتتر: در تایمفریمهای بلندمدتتر مانند روزانه و هفتگی، تقاطع مرگ سیگنالهای دقیقتری ارائه میدهد.

- اشتباه گرفتن حرکات اصلاحی با روند نزولی: دث کراس ممکن است حرکات اصلاحی کوتاهمدت را به عنوان شروع یک روند نزولی نشان دهد، که میتواند معاملهگران را گمراه کند.

در آخر ..

در نهایت، معاملهگران باید با در نظر گرفتن همه جوانب و ترکیب الگو تقاطع مرگ با سایر ابزارهای تحلیلی، از این الگو به بهترین شکل ممکن استفاده کنند. همچنین، همیشه توصیه میشود که به جای تکیه کامل بر یک اندیکاتور خاص، از تحلیل جامع بازار استفاده شود.