برترین اندیکاتورهای فارکس در سال 2024 برای افزایش شانس موفقیت در معاملات

اندیکاتورهای فارکس ابزارهای حیاتی در بازار فارکس محسوب میشوند که به معاملهگران کمک میکنند تا زمانهای مناسب برای خرید و فروش را شناسایی کنند و شانس موفقیت خود را در معاملات افزایش دهند. این اندیکاتورها در انواع متفاوتی وجود دارند که هر تحلیلگر باید بر اساس استراتژی و رویکرد معاملاتی خود، اندیکاتور مناسب را انتخاب نماید.

اندیکاتورهای فارکس به چهار دسته اصلی شامل اندیکاتورهای روند، اندیکاتورهای حرکتی، اندیکاتورهای نوسان و اندیکاتورهای حجمی تقسیم میشوند. این ابزارها قادرند تحلیلهای متنوع و گوناگونی از بازار معاملات را ارائه دهند. در این مقاله، هدف ما آشنایی با برترین اندیکاتورهای فارکس و بررسی جزئیات مهم مربوط به اندیکاتورهایی است که شانس موفقیت شما را در معاملات فارکس افزایش می دهد، می باشد.

درباره اندیکاتورهای فارکس

در دنیای فارکس، اندیکاتورها نقش حیاتی ایفا میکنند و به عنوان یکی از اصلیترین ابزارهایی به شمار میروند که معاملهگران و تحلیلگران برای شناسایی سیگنالهای ورود و خروج در بازارهای مالی از آنها بهره میبرند. این اندیکاتورها برای تجزیه و تحلیل دقیق دادهها و متغیرهای بازار فارکس به کار گرفته میشوند و از تنوع وسیعی برخوردارند.

اندیکاتورهای فارکس در دستههای گوناگونی چون شاخص های تشخیص روند، اندیکاتورهای مومنتوم یا حرکتی، اندیکاتورهای نوسان و اندیکاتورهای مربوط به حجم معاملات قرار دارند.

معاملهگران میتوانند بر اساس رویکرد و استراتژی معاملاتی خود، از یک یا چندین اندیکاتور به صورت ترکیبی استفاده کنند تا تصمیمات معاملاتی بهتر و دقیقتری اتخاذ نمایند. این اندیکاتورها ابزارهای مفیدی در تحلیل تکنیکال به شمار میروند و به معاملهگران در فهم عمیقتر بازار و مدیریت بهتر معاملات کمک میکنند.

معرفی و بررسی مهمترین اندیکاتورهای فارکس

در ادامه به معرفی و بررسی اندیکاتورهایی می پردازیم که می توانند شانس موفقیت شما در معاملات را افزایش داده و باعث دقیق تر و کم ریسک تر شدن تحلیل تکنیکال شما شوند.

-

دسته Trend Indicators (شاخص های تعیین روند)

اندیکاتورهای تعیین روند در فارکس به معاملهگران کمک میکنند تا با شناخت بهتر جهت بازار، فرصتهای معاملاتی را به نفع خود استفاده کنند. معامله همسو با روند، یک استراتژی پرکاربرد در میان معاملهگران با تجربه است و به آنها امکان میدهد تا احتمال به دست آوردن سود را در معاملات افزایش دهند. هرچند که استراتژیهای معاملاتی مخالف روند نیز میتوانند در موقعیتهای خاص مؤثر باشند.

معاملهگران با تشخیص دقیق روند و اتخاذ تصمیمات معاملاتی بر پایه آن، میتوانند پتانسیل موفقیت خود را در بازارهای مالی تقویت کنند. اندیکاتورهایی مانند شاخص میانگین جهتدار (ADX) و اندیکاتور میانگین متحرک همگرایی/واگرایی (MACD) به عنوان ابزارهای محبوب تشخیص روند شناخته میشوند و در فارکس کاربرد فراوانی دارند.

-

اندیکاتور مکدی (MACD)

اندیکاتور MACD، که به آن همگرایی و واگرایی میانگینهای متحرک نیز گفته میشود، یکی از ابزارهای تحلیل تکنیکال است که برای تشخیص جهت روندهای بازار به کار میرود. این اندیکاتور بر اساس محاسبهی تفاوت بین دو میانگین متحرک نمایی، یکی با دورهی ۲۶ روزه و دیگری با دورهی ۱۲ روزه، فعالیت میکند.

اجزای اصلی اندیکاتور MACD عبارتند از:

- خط MACD: این خط حاصل کسر میانگین متحرک نمایی طولانیمدت از میانگین متحرک نمایی کوتاهمدت است.

- خط سیگنال: میانگین متحرک نمایی ۹ روزهی خط MACD که به عنوان خط سیگنال عمل میکند و برای تولید سیگنالهای خرید و فروش به کار میرود.

- هیستوگرام: که اختلاف میان خط MACD و خط سیگنال را نمایش میدهد.

کاربرد اصلی اندیکاتور MACD در تایید روند موجود در نمودار قیمت است. تقاطع خط MACD و خط سیگنال میتواند به عنوان نشانگری برای خرید یا فروش عمل کند، به طوری که تقاطع آنها بالای محور صفر به عنوان سیگنال خرید و تقاطع آنها زیر محور صفر به عنوان سیگنال فروش تلقی میشود.

با توجه به وضعیت خط MACD نسبت به خط مرکزی (خط صفر)، معاملهگران میتوانند سیگنالهای خرید یا فروش را استنتاج کنند. وقتی خط MACD از خط صفر عبور کرده و بالاتر قرار گیرد، این حالت به عنوان سیگنال خرید تلقی میشود، و برعکس، وقتی خط MACD زیر خط صفر قرار داشته باشد، سیگنال فروش صادر میشود.

در پلتفرم معاملاتی متاتریدر، اندیکاتور MACD به صورت پیشفرض ارائه شده و ممکن است با نسخهی کلاسیک MACD متفاوت باشد. از این رو، معاملهگرانی که مایل به استفاده از نسخهی کامل و اصیل اندیکاتور MACD هستند، نیاز دارند تا آن را به صورت جداگانه روی این پلتفرم نصب کنند.

تکنیک های کلیدی در استفاده از شاخص MACD

برای بهرهگیری از اندیکاتور MACD در استراتژیهای معاملاتی، دو تکنیک اصلی وجود دارد که میتوانند به عنوان مبنای تصمیمگیری معاملاتی عمل کنند:

تقاطع خط MACD با محور صفر:

نمودار زیر با خطوط عمودی، نقاطی را که در آنها خط MACD محور صفر را قطع میکند، نمایش میدهد. این تقاطعها، که میانگینهای متحرک دورههای 12 و 26 را نیز در نظر میگیرند، سیگنالهای مشابهی با خطوط MACD ایجاد میکنند چرا که MACD بر پایه همین دو میانگین متحرک استوار است. تقاطع نزولی، که در آن میانگین متحرک کوتاهمدت از زیر میانگین متحرک بلندمدت عبور میکند، میتواند نشاندهنده آغاز یک روند نزولی باشد.

تقاطع خط MACD با خط سیگنال:

هر چه فاصله بین خطوط MACD و خط سیگنال در نمودار بیشتر شود، نشانگر قدرت بیشتر روند فعلی است. این فاصله گسترده نشان میدهد که قیمت با شتاب بیشتری در حال حرکت است. وقتی دو خط به یکدیگر نزدیک میشوند، نشاندهنده ضعف روند است. اگر قیمت بالاتر از میانگینهای متحرک قرار داشته باشد و خطوط MACD بالای خط صفر باشند، بازار در روند صعودی قرار دارد.

معاملهگران میتوانند از هیستوگرام MACD برای تایید سیگنالهای دریافتی از تقاطع خطوط استفاده کنند. هیستوگرام، با نمایش فاصله بین خطوط MACD و سیگنال، تصویر روشنتری از قدرت و ضعف روند فراهم میآورد. به علاوه، استفاده از هیستوگرام در کنار خطوط MACD و سیگنال به معاملهگران کمک میکند تا زمان پایان یک روند را بهتر تشخیص دهند و از ورود به معاملات در بازارهای بدون روند یا خنثی خودداری کنند.

-

اندیکاتور ADX (شاخص میانگین جهت دار)

اندیکاتور شاخص میانگین جهتدار، معروف به ADX، به عنوان یک اندیکاتور تأخیری در بازار فارکس شناخته میشود و برای ارزیابی میزان قدرت یک روند طراحی شده است. این اندیکاتور شامل سه خط به نامهای خطوط DI-، DI+ و خود ADX است که مقادیر آنها در بازهای بین صفر تا صد نوسان میکنند.

موقعیت نسبی خطوط DI- و DI+ در کنار هم میتواند نشاندهندهی جهتگیری بازار باشد. زمانی که خط DI- بالاتر از DI+ قرار گیرد، به احتمال زیاد شاهد یک روند نزولی هستیم، و برعکس، وقتی DI+ بالاتر از DI- قرار داشته باشد، نشاندهندهی یک روند صعودی است. خط ADX به عنوان ابزاری برای اندازهگیری شدت روند عمل میکند.

بر اساس میزان قدرتی که خط ADX نشان میدهد، اگر این خط از مرز 25 عبور کند، دلالت بر این دارد که روند به اندازه کافی قدرت دارد تا ادامه یابد، و در نتیجه معاملهگران میتوانند با اطمینان بیشتری در جهت روند معامله کنند. اگر خط ADX به زیر سطح 20 سقوط کند، نشاندهندهی ضعف روند است و معاملهگران باید احتیاط کنند چرا که احتمال دارد روند ضعیف شود یا دچار تغییر شود.

-

دسته اندیکاتورهای نوسان

اندیکاتورهای نوسان به عنوان ابزارهای تحلیلی در بازار فارکس، وضعیت فعلی نوسانات بازار را تحت نظارت دارند. با ارائه اطلاعاتی درباره تحرکات بازار، به معاملهگران کمک میکنند تا تغییرات قیمتها را با دادههای گذشته مقایسه کرده و جهت احتمالی آینده قیمتها را پیشبینی کنند.

-

اندیکاتور Bollinger Bands (بولینگر بند)

اندیکاتور باند بولینگر، ابزاری است که برای سنجش نوسانات بازار و محدوده نوسان قیمتها مورد استفاده قرار میگیرد. این اندیکاتور شامل سه خط میشود: خط بالایی، خط میانی که یک میانگین متحرک ساده (SMA) است، و خط پایینی. خطوط بالایی و پایینی به ترتیب نمایانگر دو انحراف معیار بالاتر و پایینتر از میانگین متحرک میانی هستند.

زمانی که قیمتها به باند بالایی نزدیک میشوند، ممکن است نشانهای از اشباع خرید باشد، و زمانی که قیمتها به باند پایینی میرسند، ممکن است نشاندهنده اشباع فروش باشد. در شرایطی که قیمتها بین باند بالایی و میانی حرکت میکنند، میتوان گفت بازار روند صعودی دارد، در حالی که حرکت قیمتها بین باند پایینی و میانی میتواند نشاندهنده یک روند نزولی باشد.

با استفاده از باند بولینگر، معاملهگران میتوانند تصمیمهای آگاهانهای در مورد زمان ورود یا خروج از معاملات بر اساس شرایط نوسانی بازار اتخاذ کنند. این اندیکاتور همچنین میتواند به عنوان یک ابزار تأیید برای سایر سیگنالهای معاملاتی استفاده شود.

-

اندیکاتور ATR (میانگین محدوده حقیقی)

اندیکاتور ATR بر اساس بیشترین و کمترین قیمتها در یک دوره زمانی معین به همراه قیمت بسته شدن دورههای قبلی، شدت نوسانات بازار را میسنجد. این اندیکاتور به تشخیص دورههایی با نوسانات بالا و پایین در بازار کمک میکند.

ATR ممکن است سیگنالهای مستقیم برای ورود یا خروج از معاملات ارائه ندهد، اما اطلاعات ارزشمندی در خصوص پویایی بازار در اختیار معاملهگران قرار میدهد. این اطلاعات میتوانند در تعیین حجم معاملات، مکان مناسب برای تعیین سطوح حد ضرر، و تنظیم استراتژیهای معاملاتی به کار روند.

-

اندیکاتورهای Momentum (حرکتی یا مومنتوم)

شاخص های مومنتوم، که از اسیلاتورها می باشند، ابزاری هستند که به معاملهگران فارکس این امکان را میدهند تا قدرت و سرعت تغییرات قیمتی در روندهای صعودی یا نزولی را تجزیه و تحلیل کنند. به کمک این اندیکاتورها، سرمایهگذاران قادرند تشخیص دهند که یک روند چه زمانی آغاز و چه زمانی پایان مییابد.

-

اندیکاتور شاخص قدرت نسبی (RSI)

RSI یکی از اندیکاتورهای مومنتوم مطرح در بازار فارکس است که به معاملهگران اجازه میدهد تا شرایط اشباع خرید یا فروش را در بازار شناسایی کنند. این اندیکاتور در محدودهای بین 0 تا 100 نوسان میکند و سطوح 30 و 70 به ترتیب به عنوان سطوح اشباع فروش و اشباع خرید تعریف میشوند.

زمانی که ارزش RSI زیر 30 قرار گیرد، این امر نشاندهنده فروشهای بیش از حد در بازار است و احتمال اینکه فشار فروش کاهش یافته و روند صعودی آغاز شود، بیشتر است. به همین ترتیب، اگر RSI از سطح 70 فراتر رود، نشان میدهد که بازار با خریدهای بیش از حد مواجه است و ممکن است پس از پایان یافتن این خریدها، قیمتها کاهش پیدا کنند.

-

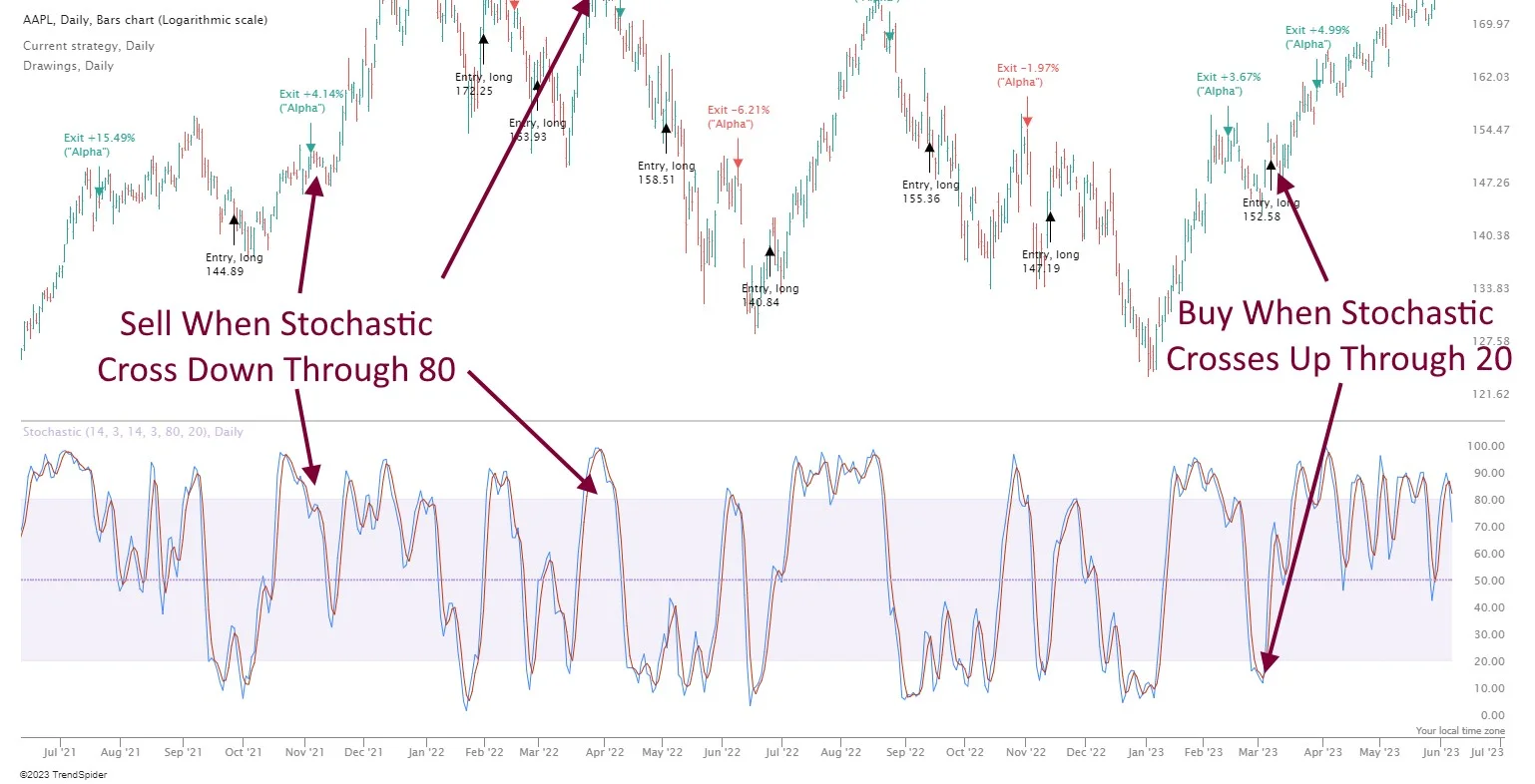

اندیکاتور Stochastic Oscillator (استوکاستیک)

اندیکاتور استوکاستیک، که جزء دسته اسیلاتورهای نوسانی است، در تعیین سرعت و شتاب حرکت قیمت ابزاری کلیدی برای تحلیلگران و معاملهگران فارکس به شمار میرود. این اندیکاتور، که محدوده تغییرات آن بین 0 تا 100 است، به تشخیص زمانهایی که بازار در وضعیت اشباع خرید یا اشباع فروش قرار دارد کمک میکند.

زمانی که ارزش اندیکاتور استوکاستیک به زیر 20 سقوط کند، نشانهای از فروشهای بیش از حد در بازار است که میتواند به معنای احتمال آغاز یک روند صعودی باشد. در مقابل، هنگامی که ارزش این اندیکاتور بالای 80 باشد، به معنای خریدهای بیش از اندازه در بازار است و ممکن است پس از آن شاهد کاهش قیمتها باشیم.

-

اندیکاتورهای مرتبط با حجم معاملات

اندیکاتورهای مربوط به حجم معاملات، تحلیلگران را قادر میسازند تا تغییرات در حجم معاملات یک دارایی را بررسی کنند و به عنوان شاخصی برای ارزیابی قدرت یک روند به کار روند. این اندیکاتورها بهویژه زمانی مهم هستند که حجم معاملات کاهش یابد، چرا که در این شرایط معاملهگران ممکن است ترجیح دهند از انجام معاملات خودداری کنند.

-

اندیکاتور حجم تعادلی (OBV)

اندیکاتور On-balance Volume بر اساس حجم معاملات و تغییرات آن، روندهای قیمتی آتی را پیشبینی میکند. اندیکاتور OBV بر این فرضیه استوار است که حجم معاملات، پیشنشانگر تغییرات قیمت است.

بنابراین، افزایش در حجم معاملات میتواند نشانهای از شروع یک روند صعودی و افزایش قیمت باشد. در مقابل، کاهش حجم معاملات ممکن است به معنی کاهش ارزش دارایی و شروع یک روند نزولی باشد. همچنین، واگرایی بین OBV و قیمت میتواند نشانگر ضعف در روند بازار باشد.

-

اندیکاتور MA و EMA (میانگین متحرک)

اندیکاتور میانگین متحرک که برای دنبالهروی روند بازار به کار میرود، دادههای قیمتی گذشته را در دورههای زمانی متفاوت بررسی کرده و متوسط قیمت را محاسبه میکند.

این اندیکاتور عمدتاً به دو شکل ساده (SMA) و نمایی (EMA) مورد استفاده قرار میگیرد. تفاوت اصلی در این دو روش در نحوه وزندهی به قیمتها است؛ در میانگین متحرک نمایی، وزن بیشتری به قیمتهای اخیر داده میشود.

میانگین متحرک ساده (SMA)

این نوع میانگین متحرک از سادهترین شکل محاسبه میانگین استفاده میکند. در این روش، قیمتها در یک دوره زمانی مشخص با یکدیگر جمع شده و بر تعداد دوره تقسیم میگردند. این روش هرچند محبوب است، اما نقدی که بر آن وارد است، عدم تفاوت قائل شدن بین قیمتهای گذشته و اخیر است.

میانگین متحرک نمایی (EMA)

این روش با هدف رفع مشکل میانگین متحرک ساده طراحی شده است. در EMA، قیمتهای اخیر وزن بیشتری دارند و در نتیجه، تأثیر بیشتری در محاسبه میانگین خواهند داشت. این روش به دلیل تمرکز بر روی دادههای اخیر، محبوبیت بیشتری نزد تحلیلگران دارد.

اندیکاتور میانگین متحرک در تحلیل تکنیکال چه کاربردهایی دارد

تشخیص روند بازار:

- روش اول: بررسی جهت حرکت میانگین متحرک. به طور مثال، اگر خط میانگین متحرک به سمت بالا حرکت کند، این نشاندهنده روند صعودی است.

- روش دوم: استفاده از دو میانگین متحرک با دورههای زمانی متفاوت. به عنوان مثال، وقتی میانگین متحرک کوتاهمدت بالاتر از میانگین متحرک بلندمدت قرار داشته باشد، روند بازار صعودی تفسیر میشود.

نمایش سطوح حمایت و مقاومت پنهان:

میانگین متحرک میتواند به عنوان یک حمایت یا مقاومت پنهان عمل کند، جایی که نمودار قیمت در نزدیکی آن میتواند نشانههایی از برگشت را نشان دهد، حتی اگر سایر نشانگرهای تحلیل تکنیکال چنین سیگنالی ندهند. برای بهرهگیری بهینه از این ویژگی، باید از دورهای استفاده شود که برای نمودار مورد نظر کاملاً مناسب و بهینه باشد.

اندیکاتور Parabolic SAR (پارابولیک اس ای ار)

اندیکاتور پارابولیک سار، که توسط ولز وایلدر ابداع شده، برای شناسایی تغییرات ناگهانی در روندها و تعیین نقاط برگشتی روند طراحی شده است. این ابزار، به عنوان یک اندیکاتور دنبالهرو روند، برای تایید برگشتهای روند بسیار موثر است و کار با آن بسیار ساده است.

اندیکاتور پارابولیک سار چیست؟

این اندیکاتور از روش توقف و بازگشت (Stop and Reverse) استفاده میکند و به همین دلیل به آن “پارابولیک سار” گفته میشود. این ابزار به صورت نقطههایی روی چارت ظاهر میشود و به عنوان “توقف و بازگشت سهموی” شناخته میشود.

کاربردهای اندیکاتور Parabolic SAR:

- شناسایی روند و نقاط برگشتی: اگر نقاط اندیکاتور بالای نمودار قیمت قرار گیرند، روند نزولی است، و اگر زیر نمودار باشند، روند صعودی است. تغییر موقعیت نقاط از یک سمت به سمت دیگر نمودار، سیگنال خرید یا فروش جدیدی را صادر میکند.

- تعیین حد ضرر: استفاده از نقاط پارابولیک سار برای تعیین حد ضرر مؤثر است.

- استفاده به عنوان سطوح حمایت و مقاومت: میتوان از نقاط پارابولیک سار به مانند باند بولینگر یا میانگین متحرک، به عنوان سطوح حمایت یا مقاومت استفاده کرد.

یکی از نقاط ضعف اندیکاتور Parabolic SAR این است که ممکن است سیگنالهای ضعیفی ارسال کند، بویژه در بازارهایی که روند مشخصی ندارند.

استراتژی معاملاتی پارابولیک اس ای آر

این استراتژی به شما کمک میکند تا با دقت بیشتری از بازار سود ببرید. فقط کافی است به چهار گام زیر توجه کنید:

- برای سیگنال خرید، ابتدا نقاط اندیکاتور را تحت شرایط تعیین شده در استراتژی پیدا کنید و زمانی که نقاط از یک سمت به سمت دیگر نمودار حرکت کردند، وارد معامله شوید.

- برای سیگنال فروش، زمانی که نقاط از زیر نمودار به بالای آن حرکت کنند، نشانه فروش است. رسم خط افقی از آخرین نقطه و ورود به معامله هنگام شکستن خط توسط نمودار قیمت به سمت پایین است.

کلام آخر

اندیکاتورهای فارکس، ابزارهای تحلیلی هستند که در بازارهای معاملاتی برای فهم بهتر دادههای بازار به کار میروند. آنها با استفاده از دادههای تاریخی مانند قیمت و حجم، به معاملهگران کمک میکنند تا از روندهای احتمالی بازار آگاه شوند. معاملهگران با بهرهگیری از این ابزارها، تصمیمات مطلعتری در مورد زمانبندی ورود و خروج از معاملات و مدیریت ریسک میگیرند.

همچنین، تحلیلگران حرفهای میتوانند با کدنویسی استراتژیهای خود در پلتفرمهایی مانند متاتریدر، اندیکاتورهای سفارشی خلق کنند که به تحلیلهای تکنیکال بیشتر منطبق با دانش و تجربه شخصی آنها است.

اندیکاتورهایی که در این مقاله معرفی شد می توانند باعث کمتر شدن خطاهای تحلیل تکنیکال و در نتیجه سبب هموار ساختن راه موفقیت در معاملات فارکس شود، شما نیز می توانید از این اندیکاتورهای محبوب و پرطرفدار به صورت صحیح استفاده به عمل آورید و شانس موفقیت خود را افزایش دهید.