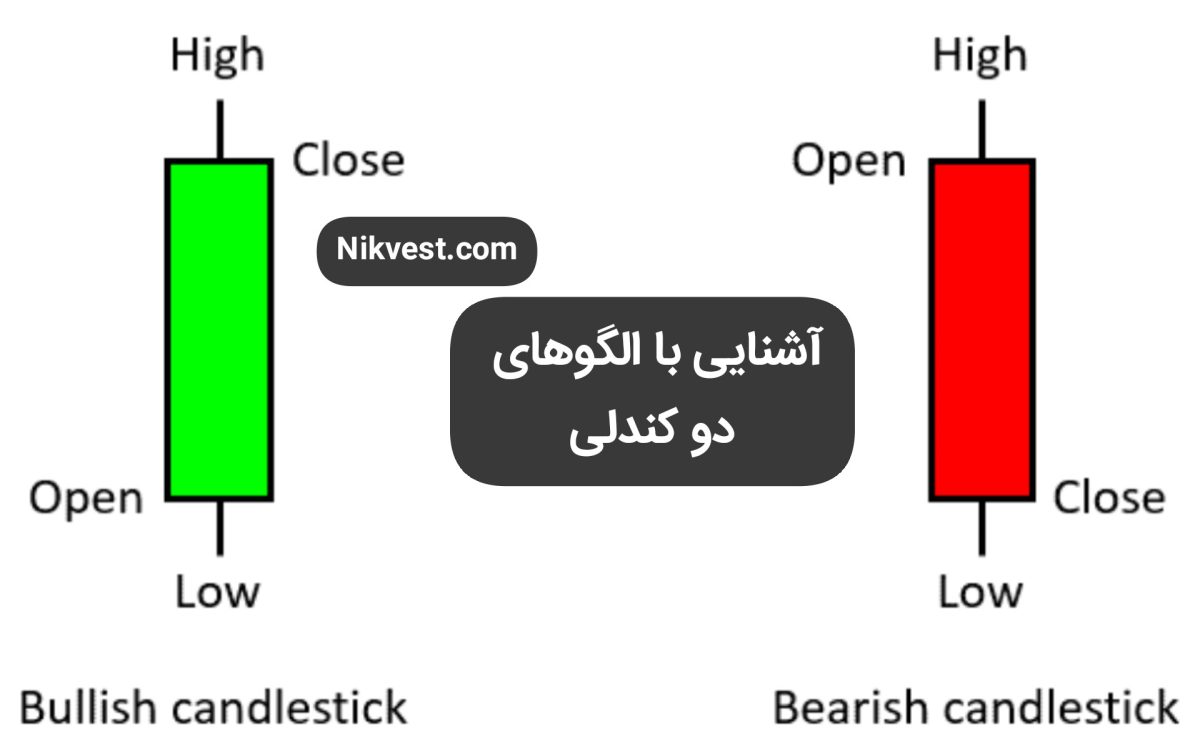

انواع الگوهای دو کندلی کدامند؟

در مقاله قبلی، ما به معرفی و بررسی الگوهای شمعی تکی پرداختیم. در این نوشتار، هدفمان آشنایی با انواع الگوهای دو کندلی (Double Candlestick Patterns) است.

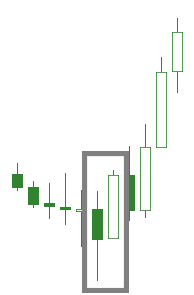

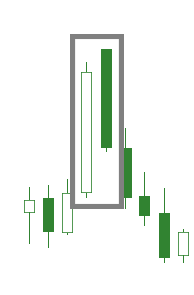

الگوی اینگالفینگ صعودی (پوشای صعودی)

اگر علاقمند به فهم کامل الگوهای دو کندلی هستید، توصیه میکنیم مقالهای درباره الگوی کندل استیک پوشای صعودی را مطالعه کنید. این الگو، یک نمونه از الگوهای بازگشتی است که زمانی شکل میگیرد که یک کندل صعودی بزرگتر به دنبال یک کندل نزولی ظاهر شود.

توجه داشته باشید که این الگو تنها در زمانی معتبر است که در یک روند نزولی رخ دهد. قدرت این سیگنال با کوتاه بودن بدنه کندل نزولی و بلند بودن بدنه کندل صعودی افزایش مییابد. این الگو معمولاً به عنوان یکی از نشانههای مهم بازگشتی در نظر گرفته میشود.

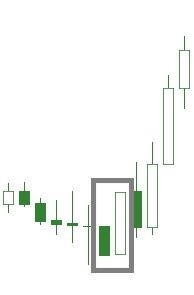

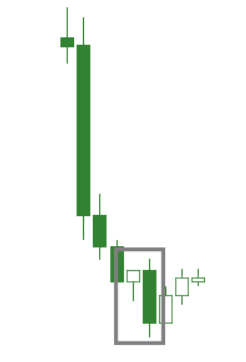

الگوی اینگالفینگ نزولی (پوشای نزولی)

ویژگیهای این الگو دقیقاً معکوس الگوی پوشای صعودی است. این الگو معمولاً پس از یک دوره رشد قیمتها به وجود میآید و هنگامی ظاهر میشود که به دنبال یک کندل صعودی، یک کندل نزولی بزرگتر شکل میگیرد. این سیگنال قویتر میشود هرچه کندل صعودی کوچکتر و کندل نزولی بزرگتر باشد.

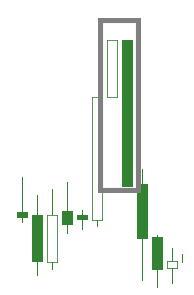

الگوی Kicking (کیکینگ)

این الگو نیز به عنوان یک سیگنال بازگشتی در نظر گرفته میشود که میتواند در شروع، میانه یا پایان یک روند ظاهر شود. زمانی که یک ماربوزوی صعودی (که در آن قیمت باز شدن معادل پایینترین قیمت و قیمت بسته شدن برابر با بالاترین قیمت است) به دنبال یک ماربوزوی نزولی (که در آن قیمت باز شدن برابر با بالاترین قیمت و قیمت بسته شدن معادل پایینترین قیمت است) ظاهر شود، یک الگوی کیکینگ صعودی به وجود آمده است.

الگوی کیکینگ قادر است در طی یک روند صعودی نشانهای از بازگشت را ارائه دهد. زمانی که یک ماربوزوی نزولی به دنبال یک ماربوزوی صعودی شکل گیرد، این الگو به عنوان کیکینگ نزولی شناخته میشود.

الگوی ابر سیاه

در این الگو، پس از ظهور یک کندل صعودی طویل، یک کندل نزولی پدیدار میشود. کندل نزولی بالاتر از سطح بسته شدن کندل صعودی آغاز میشود و در نقطهای پایینتر از نیمه بدنه کندل صعودی بسته میشود.

این الگو ممکن است نشاندهنده پایان یک روند صعودی و آغاز یک فرصت فروش باشد. اگرچه این الگو یک سیگنال بازگشتی است، ولی اگر در پایان یک روند صعودی تشکیل نشود، ارزش توجه چندانی نخواهد داشت.

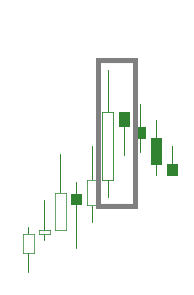

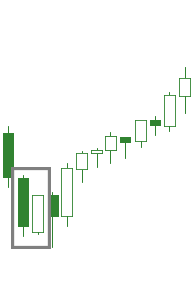

الگوی Harami صعودی (هارامی)

الگوی هارامی صعودی نشاندهنده یک الگوی بازگشتی است که نشان از استقرار در بازار دارد. این به این معنی است که بازار ممکن است روند صعودی را آغاز کند و معاملهگران ممکن است قبل از اتخاذ تصمیم برای خرید یا فروش، به دنبال تأییدیه باشند.

الگوی هارامی صعودی زمانی اتفاق میافتد که ابتدا یک کندل صعودی و سپس یک کندل نزولی بزرگتر شکل گیرد، به طوری که بدنه کندل نزولی، کندل صعودی را به طور کامل در بر گیرد.

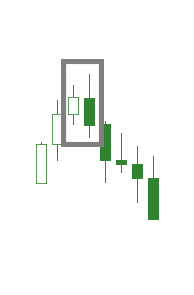

الگوی Harami نزولی (هارامی)

در این الگو، ابتدا یک کندل صعودی بزرگ تشکیل میشود و سپس به دنبال آن، یک کندل نزولی ظاهر میگردد. همانطور که میبینید، کندل نزولی به طور کامل درون کندل صعودی قرار گرفته است. اگر این الگوی بازگشتی در پایان یک روند صعودی تشکیل نشود، بهتر است آن را در نظر نگیریم.

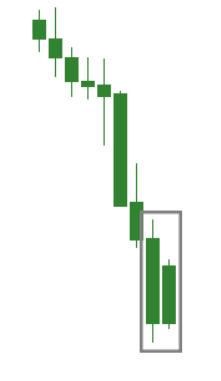

الگوی Matching law (کف های همسنگ)

در این الگو، ابتدا یک کندل نزولی بزرگ تشکیل میشود، سپس به دنبال آن یک کندل نزولی دیگر ظاهر میگردد. اما نکته قابل توجه این است که هر دو کندل در یک سطح بسته میشوند، که نشان دهنده شکلگیری یک سطح حمایت کوتاهمدت است. این شرایط میتواند نشانهای از احتمال بازگشت در بازار باشد.

الگوی Piercing Line (خط نافذ)

این الگو به عنوان یک نشانه صعودی بازگشتی شناخته میشود. توصیه میشود اگر این الگو در پایان یک روند نزولی تشکیل نشده باشد، آن را در نظر نگیرید. کندل صعودی، پایینتر از پایینترین نقطه کندل نزولی پیشین باز میشود، اما قیمتها افزایش یافته و این کندل، بالاتر از نیمه بدنه کندل نزولی قبلی بسته میشود.