معرفی و بررسی جامع اندیکاتور CCI + چگونگی سیگنال گیری

اسیلاتورها، که جزئی از دسته بزرگتر اندیکاتورها هستند، ابزارهای مفیدی برای تحلیلگران بازار سهام و کالا محسوب میشوند. به عنوان مثال، اندیکاتور CCI (شاخص کانال کالا) یکی از اسیلاتورهای مورد استفاده گسترده است. این شاخص در اطراف عدد صفر نوسان میکند و به تحلیلگران کمک میکند تا قدرت خریداران و فروشندگان را تشخیص دهند. مناطق با ارزشهای مثبت در این شاخص به معنای برتری خریداران، و مناطق با ارزشهای منفی نشاندهنده برتری فروشندگان در بازار هستند.

در ادامه مقاله به معرفی و بررسی جامع اندبکاتور CCI می پردازیم و چگونگی سیگنال گیری به وسیله آن و بهترین تنظیمات مربوط یه آن را شرح می دهیم، همچنین به کاربرد های اندیکاتور CCI می پردازیم و نحوه افزودن این اندیکاتور را در trading view می آموزیم.

اندیکاتور CCI چیست و چگونه محاسبه می شود

اندیکاتور CCI، که مخفف شاخص کانال کالا است، حدود ۴۰ سال پیش توسط دانلد لمبرت، یک معاملهگر حرفهای، خلق شد. لمبرت این شاخص را برای تجزیه و تحلیل معاملات کالایی خود طراحی کرد. شاخص CCI در اصل یک اسیلاتور است که در تحلیل تکنیکال به کار گرفته میشود و در یک محدوده مشخص بین دو سطح بالا و پایین نوسان میکند، و به ایجاد یک اندیکاتور روند کمک میکند.

این شاخص به ویژه بر مبنای مومنتوم یا شتاب حرکت قیمتها عمل میکند، به این معنا که توجه زیادی به قدرت و جهت روند قیمتهای اخیر دارد. اندیکاتورهای مبتنی بر مومنتوم، سرعت تغییر قیمت یا حجم یک دارایی را مشخص میکنند، که در واقع سرعت تغییر در قیمتها را نشان میدهد.

معاملهگرانی که بر اساس مومنتوم معامله میکنند، به جای پیروی از اصل خرید در قیمت پایین و فروش در قیمت بالا، به دنبال خرید در قیمتهای بالاتر و فروش در قیمتهای پایینتر هستند، یا برعکس. آنها تمرکز خود را بر روی روندهای اخیر و شکستهای قیمتی که میتوانند سیگنالهایی برای تغییرات آتی باشند، میگذارند.

آموزش محاسبه CCI Indicator

امروزه، علیرغم دسترسی آسان به پلتفرمهایی که به خودی خود اندیکاتور CCI را محاسبه میکنند، دانستن روش و فرمول محاسبه این شاخص برای فهم عمیقتر آن مفید است. در ابتدا، تعیین تعداد دورههایی که میخواهیم با استفاده از CCI تحلیل کنیم ضروری است. اغلب از 20 دوره برای محاسبه CCI استفاده میشود. دورههای کوتاهتر باعث میشوند شاخص پرنوسانتر باشد، در حالی که دورههای طولانیتر خطای کمتری دارند.

فرض کنیم که میخواهیم شاخص کانال کالا را برای 20 دوره اخیر محاسبه کنیم. در صورت استفاده از تعداد دورههای متفاوت، لازم است فرمول محاسبه CCI را تغییر دهیم. ابتدا، قیمتهای بالا، پایین و بسته شدن را برای 20 دوره محاسبه کرده و به قیمت نمونه میرسیم. سپس، میانگین متحرک قیمت نمونه را با جمع کردن 20 قیمت نمونه آخر و تقسیم آن بر 20 به دست میآوریم و انحرافات از میانگین را محاسبه میکنیم.

در مرحله بعدی، این انحرافات را به صورت مطلق جمع میزنیم (مقادیر منفی را به مثبت تبدیل میکنیم) و مجموع این انحرافات را بر تعداد دورهها، که در این مثال 20 است، تقسیم میکنیم. سپس، آخرین قیمت نمونه میانگین متحرک و میانگین انحرافات را در فرمول قرار میدهیم تا اندیکاتور CCI فعلی به دست آید. این روند باید برای هر دوره جدید تکرار شود.

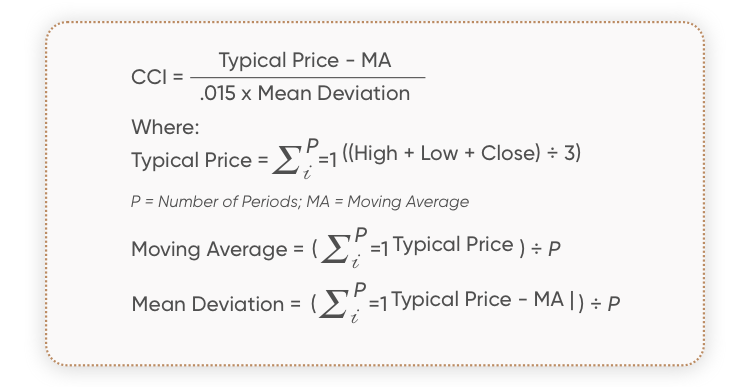

فرمول محاسبه CCI Indicator به شکل زیر است:

که در معادله مربوط به Typical Price یا TP:

در این معادله، P نمایانگر تعداد دورههای زمانی، High نشاندهنده بالاترین قیمت، Low کمترین قیمت و Close قیمت بسته شدن دارایی در انتهای دوره زمانی است. همچنین، MA مخفف میانگین متحرک (Moving Average) ساده است که فرمول محاسبه آن در بالا نشان داده شده است. همچنین MD یا Mean Deviation انحراف میانگین مطلق می باشد و فرومول محاسبه آن در تصویر بالا وجود دارد.

اندیکاتور CCI چگونه کار می کند

با تجزیه و تحلیل دادههای قیمتگذاری فعلی و گذشته، شاخص CCI نشان میدهد که مسیر فعلی ابزار تا عملکرد تاریخی آن چگونه است.

یا به عبارت دیگر، آیا قیمت پایین تر یا بالاتر از میانگین آن برای دوره خاص و به چه میزان است.

هر چه انحراف قوی تر باشد، خط اندیکاتور از نقطه صفر بالاتر/پایین تر خواهد بود. اگرچه در بیشتر مواقع، خط حول علامت های +100 و -100 نوسان می کند. در بسیاری از موارد، میتواند محدوده را ترک کند و مقادیر بسیار بالاتر/پایینتری را وارد کند.

هنگامی که خط محدوده را ترک می کند، سیگنالی برای خرید بیش از حد یا فروش بیش از حد در بازار دریافت می کنید.

تحلیل اندیکاتور CCI

شاخص کانال کالا نشان دهنده تفاوت بین تغییر قیمت فعلی و متوسط تاریخی برای یک اوراق بهادار خاص است.

- مقادیر بالای CCI مثبت نشان می دهد که قیمت های فعلی بالاتر از میانگین خود هستند. این نشانه قدرت این روند است.

- مقادیر اندک منفی پایین نشان می دهد که قیمت ها کمتر از میانگین خود هستند. این نشانه ضعف است

معامله گران می توانند از CCI به عنوان یک شاخص پیشرو یا تصادفی (coincident) استفاده کنند.

هنگامی که از CCI به عنوان یک شاخص پیشرو (Leading) استفاده می شود، به شناسایی سطوح اشباع خرید و فروش کمک می کند که ممکن است منجر به بازگشت متوسط، و همچنین واگرایی های صعودی و نزولی شود، که پیش بینی تغییرات حرکت است.

از سوی دیگر، هنگامی که به صورت تصادفی استفاده می شود، CCI نشان دهنده ظهور روندهای صعودی (جهش های بالای 100+) یا روندهای نزولی (افت زیر 100-) است.

-

شناخت روندهای نوظهور

همانطور که در بالا ذکر شد، 70% – 80% مواقع، CCI در محدوده ای بین -100 و +100 حرکت می کند. با این حال، در طول 20٪ تا 30٪ باقی مانده، خارج از این سطوح خواهد بود. این نشان دهنده قدرت یا ضعف غیرعادی در حرکت فعلی بازار است.

چنین سناریوهایی به عنوان سیگنالی از یک حرکت بالقوه و فیلتر برای جهت فعلی بازار صعودی/نزولی در نظر گرفته میشوند. هنگامی که CCI بیش از علامت +100 باشد، برای گاوها (سیگنال صعودی) مطلوب در نظر گرفته می شود، در حالی که زمانی که زیر علامت -100 حرکت می کند، به عنوان یک سیگنال خرسی (سیگنال نزولی) در نظر گرفته می شود.

به طور کلی، زمانی که CCI از قلمرو منفی یا نزدیک به صفر برای عبور از علامت +100 حرکت می کند، نشانه ای از آغاز یک روند صعودی جدید قوی در نظر گرفته می شود. در این سناریوها، معامله گران باید به دنبال پولبک قیمت و به دنبال آن افزایش قیمت و CCI باشند. چنین موقعیتهایی فرصت خرید خوبی محسوب میشوند و معاملهگران میتوانند با دید طولانی مدت (البته پس از تایید سیگنال دیگری) وترد معامله لانگ شوند.

هنگامی که CCI از قلمرو مثبت یا نزدیک به صفر به زیر علامت -100 حرکت می کند، این نشانه ای است که یک روند نزولی جدید در شرف آغاز است. اگر یک اندیکاتور اضافی سیگنال را تأیید کند، معاملهگر میتواند اقدام به فروش کند.

مشاهده سطوح اشباع خرید و اشباع فروش (Overbought and Oversold)

معاملهگران از اندیکاتور CCI برای شناسایی زمانهایی که قیمتها به شدت خریداری شده یا فروخته شدهاند (اشباع خرید و فروش) استفاده میکنند. این روش بر پایه یک منطق ساده استوار است: هرگاه CCI بیشتر از 100 باشد، نشان میدهد که قیمت فعلی بالاتر از میانگین طولانیمدت است. وقتی اندیکاتور کمتر از -100 باشد، به معنای قیمتی پایینتر از میانگین تاریخی است.

به طور خاص، زمانی که CCI بیش از 100+ قرار دارد و سپس به زیر این سطح باز میگردد، این ممکن است فرصتی برای معاملهگران برای ورود به موقعیتهای فروش (Sell) باشد. به همین ترتیب، زمانی که اندیکاتور کمتر از -100 میرسد و دوباره بالاتر از این سطح میرود، ممکن است نشانهای برای فرصتهای خرید طولانیمدت (Buy) باشد.

مهم است که توجه داشته باشید در اولین باری که CCI به بیش از 100+ یا کمتر از -100 میرسد، بلافاصله وارد معامله نشوید. این به این دلیل است که در طول روندهای قدرتمند، شرایط اشباع خرید یا فروش ممکن است برای مدتی طولانی، حتی تا چندین هفته، ادامه یابد.

این به این معنی است که وقتی CCI به بالای 100+ یا زیر 100- میرود، نباید انتظار برگشت فوری را داشته باشید. مطمئن شوید که منتظر بمانید تا اندیکاتور CCI به پایین/بالا سطح مورد نظر برگردد و قبل از باز کردن موقعیتهای خود، یک تأییدیه اضافی دریافت کنید.

به خاطر داشته باشید که اندیکاتور بدون محدودیت است، به این معنی که نمی تواند سیگنال های خرید و فروش بیش از حد را به طور یکسان برای هر ابزار معاملاتی ایجاد کند. به همین دلیل است که همیشه باید به خوانش های گذشته نگاه کنید تا نقاط معکوس دقیق دارایی که در حال معامله هستید را درک کنید.

به عنوان مثال، برای برخی از سهام، قیمت ممکن است نزدیک به 150- و 250+ معکوس شود، در حالی که برای یک کالا، این سطوح ممکن است 300- یا 27+ باشد. مطمئن شوید که برای به دست آوردن اطلاعات مرتبط برای دارایی خاص، از شاخص CCI به صورت بازگشت به گذشته و با دیدی وسیعتر استفاده کنید.

-

واگرایی های صعودی و نزولی

واگرایی های صعودی و نزولی زمانی رخ میدهند که قیمتها در یک جهت حرکت کنند، در حالی که اندیکاتور در جهت مخالف حرکت میکند.

برای مثال، زمانی که قیمت کاهش پیدا میکند و پایینترین سطح قیمتی جدیدی را ثبت میکنند، در حالی که شاخص CCI سطوح بالاتری را نشان میدهد، ما با یک واگرایی صعودی مواجه هستیم. از طرف دیگر، اگر هم قیمت و هم شاخص CCI افزایش یابند، اما قیمت سطوح بالاتری را ثبت کند در حالی که CCI سطوح پایینتری را نشان دهد، ما با یک اختلاف نزولی یا نشانهای از ضعف در صدور سیگنال معاملاتی روبرو هستیم.

به خاطر داشته باشید که واگرایی ها قوی ترین سیگنال ها نیستند زیرا می توانند برای مدت طولانی دوام داشته باشند و همیشه در معکوس شدن روند محقق نمی شوند. با این حال، میتوانید از آنها بهعنوان هشداری درباره تغییر احتمالی قیمت استفاده کنید، بنابراین استاپ لاس خود را نزدیک تر قرار دهید یا در باز کردن معاملات جدید در جهت روند تجدید نظر کنید.

از اندیکاتور CCI چگونه استفاده کنیم

تاکنون، ما به بررسی ویژگیهای شاخص CCI پرداختیم: نحوه محاسبه و عواملی که در آن در نظر گرفته میشوند. شما اکنون باید با قابلیتها و محدودیتهای آن آشنا باشید.

نکته مهم در استفاده از شاخص CCI این است که اگر تنها بر سیگنالهای آن تکیه کنید، ممکن است به شما کمک چندانی نکند. در واقع، ممکن است به اشتباه بیفتید یا تنها اطلاعات ناقصی دریافت کنید. مطمئن شوید که همیشه آن را با دیگر اندیکاتورهای کاربردی ترکیب میکنید تا بتوانید سیگنالهایش را تأیید کنید و تصمیمات دقیقتری بگیرید.

بیایید به یک نکته قبلی اشاره کنیم. همانطور که پیشتر بیان شد، میتوانید از CCI به عنوان یک اندیکاتور پیشرو یا تصادفی بهره ببرید.

در حالت اول، این اندیکاتور به شما کمک میکند تا سیگنالهای اشباع خرید و فروش را شناسایی کنید. در حالت دوم، این اندیکاتور نشان دهنده احتمال ظهور روندهای صعودی یا نزولی است.

مهم نیست که چگونه از این Indicator استفاده میکنید، نکته مهم این است که اطمینان حاصل کنید که قوانین یکسانی را به صورت کورکورانه، بدون توجه به ویژگیهای خاص CCI، اعمال نمیکنید. یک روش دیگر برای اجتناب از اتخاذ یک رویکرد مشابه با دیگر اندیکاتورها، این است که در نظر بگیرید که آیا بازارها در حال تغییر هستند یا در یک روند قرار دارند. این موضوع میتواند تأثیر قابل توجهی بر رفتار و دقت CCi داشته باشد.

تنظیمات اندیکاتور CCI

تنظیمات استاندارد برای اندیکاتور CCI عدد 14 است. این بدان معنی است که داده های قیمت 14 دوره قبلی را در نظر می گیرد. اگر متغیر را تغییر دهید، اندیکاتور، میانگین تغییرات قیمت را برای تعداد خاصی از دورههایی که ترجیح میدهید میگیرد و آن را با قیمت فعلی مقایسه میکند.

اگر دوره را روی کمتر از 14 تنظیم کنید، خط واکنش پذیرتر می شود. از طرف دیگر، نسبت به اطلاعات قیمت حساستر خواهد بود و بین مرزها بدون شکستن خطوط برای مدت طولانی در هر دو طرف طیف، نوسان بیشتری خواهد داشت.

از طرف دیگر، تغییر فریم به بیش از 14 دوره، نشانگر را صاف می کند. تنها چند بار خارج از مرزها حرکت می کند و برای مدت طولانی تری در محدوده باقی می ماند.

اطمینان حاصل کنید که از تغییر بیش از حد تنظیمات خودداری کنید. در غیر این صورت منجر به تولید تعداد قابل توجهی سیگنال نادرست می شود. مهم است که قبل از اعمال آن در حساب واقعی خود، نحوه واکنش استراتژی شما به تغییرات اندیکاتور با را در حساب دمو آزمایش کنید.

نحوه سیگنال گیری با استفاده از اندیکاتور CCI

اگر بخواهیم یک ویژگی برجسته در شاخص CCI را مشخص کنیم، قطعا توانایی آن در پیشبینی قدرت حرکتهای آتی بازار است. بسیاری از معاملهگران تنها بر اساس موقعیت CCI نسبت به مرزهای کلیدی خود (معمولا 100+ و 100-) تصمیم به معامله میگیرند. اما، مهم است که درک کنیم این تنها یک جنبه از تصمیمگیری است و نباید به عنوان تنها معیار برای انجام معامله به کار رود.

تحلیل سیگنالهای CCI بهتر است همراه با در نظر گرفتن قدرت جریان روند فعلی بازار باشد. برای سیگنال گیری با استفاده از این اندیکاتور به عنوان مثال، وقتی خط اندیکاتور CCI بالاتر از 100+ قرار گرفته باشد.

این میتواند نشاندهنده یک روند صعودی قدرتمند باشد و معامله گران می توانند در قیمتی که خط اندیکاتور از بالای 100+ رد شده است وارد معاملات خرید شوند. در مقابل، اگر خط اندیکاتور از زیر 100- رد شود، این به معنای وجود یک روند نزولی قوی است و معامله گران می توانند در قیمتی که این اتفاق افتاده است وارد معاملات فروش شوند.

اگر شاهد پولبک در اندیکاتور باشیم، این میتواند نشانهای از ضعف نسبی در روند فعلی باشد و احتمال وجود یک بازگشت قیمتی در نمودار را افزایش میدهد.

استراتژی های معاملاتی اندیکاتور CCI

متداول ترین استراتژی که معامله گران هنگام استفاده از اندیکاتور CCI به کار می برند این است که ببینند چه زمانی خط اندیکاتور از محدوده خارج می شود و بازمی گردد.

به عنوان مثال، هنگامی که CCI از 100+ فراتر می رود و سپس به زیر آن باز می گردد، معامله گران موقعیت های فروش را باز می کنند. در این صورت، روند صعودی قوی، که با شکست خط از 100+ نشان داده می شود، پایان می یابد و معامله گر انتظار یک حرکت معکوس در بازار را دارد.

از سوی دیگر، زمانی که به زیر 100- می رسد و سپس به بالای آن برمی گردد، معامله گران موقعیت های خرید را باز می کنند. ایده در اینجا این است که عقب نشینی پایان بازار نزولی را نشان می دهد و یک حرکت معکوس بالقوه بازار را نشان می دهد.

البته، شما نباید تنها با این سیگنال های صادر شده از CCI معامله کنید زیرا ممکن است در بسیاری از موارد ناکافی باشند و نتایج درستی به همراه نداشته باشند.

معامله گران همچنین اندیکاتور CCI را با سایر اندیکاتورهای کاربردی از جمله MA، MACD، Parabolic SAR و غیره برای بهترین نتیجه ترکیب می نمایند، بیایید به چند نمونه نگاهی بیندازیم.

CCI + MA

ترکیب CCI با MA برای بهبود کیفیت سیگنال ها: ایده استفاده از MA این است که به عنوان سطوح حمایت/مقاومت عمل کند.

معاملهگران سفارشهای خرید را زمانی باز میکنند که CCI از منطقه اشباع فروش خارج شود، و خط قیمت از MA از پایین عبور کند. هنگامی که CCI از علامت 100+ از پایین عبور کرد و قیمت در همان جهت با MA قطع شد، معاملهگران سفارشهای فروش را باز میکنند.

با این حال، شایان ذکر است که این استراتژی بهتر است برای معاملات کوتاه مدت استفاده شود.

CCI + MACD + Parabolic SAR

یک استراتژی پیچیده تر ترکیب CCI با MACD و Parabolic SAR است.

معامله گرانی که این نوع استراتژی را اتخاذ می کنند معمولاً سفارشات خرید را تحت سناریو زیر باز می کنند:

- Parabolic SAR موقعیت خود را تغییر می دهد تا به زیر نمودار برود

- MACD از خط عبور می کند

- CCI از منطقه اشباع فروش خارج می شود و به بالای 100- می رسد

قابل درک است، هنگامی که شرایط معکوس برآورده شد، معامله گران می توانند سفارشات فروش را باز کنند.

تفاوت های اندیکاتور CCI و اسیلاتور استوکاستیک

اسیلاتور استوکاستیک، که یک شاخص تکانه است، قیمت بسته شدن یک سهم را با دامنه قیمتهای آن سهم در یک بازه زمانی خاص مقایسه میکند. این شاخص، مانند CCI، به شناسایی وضعیتهای بیش خرید و بیش فروش میپردازد و از CCI قدیمیتر است. استوکاستیک در یک دامنه بین 0 تا 100 نوسان میکند و زمانی که این شاخص بالای 80 برود، نشانهای از بیش خرید و زمانی که زیر 20 بیفتد، نشانهای از بیش فروش است. با این حال، این مقادیر لزوماً نشاندهنده تغییر روند در آینده نیستند.

روندهای قوی ممکن است برای مدت طولانیتری در وضعیتهای بیش خرید یا بیش فروش باقی بمانند. به همین دلیل، معاملهگران باید به تغییرات اسیلاتور استوکاستیک توجه کنند تا از تغییر روندها در آینده آگاه شوند.

هر دو شاخص اسیلاتور هستند اما به روشهای متفاوتی محاسبه میشوند. تفاوت اصلی این است که استوکاستیک به دامنه بین 0 تا 100 محدود است، در حالی که CCI، که قبلاً به آن اشاره کردیم، محدودیتی ندارد. تفاوت در روش محاسبه این دو شاخص باعث میشود که در زمانهای مختلف سیگنالهای متفاوتی را ارسال کنند.

تفاوت های اندیکاتور RSI و اندیکاتور CCI

شاخص قدرت نسبی (RSI)، که یک اسیلاتور معروف در تحلیل تکنیکال است، مانند CCI برای شناسایی رفتارهای افراطی در قیمتها به کار میرود. اما، CCI بیشتر بر روی انحراف از میانگین متحرک قیمت دارایی تمرکز میکند تا واگرایی از خط روند را شناسایی کند.

RSI، ارتباط بین میانگین قیمت بسته شدنهای بالا و میانگین قیمت بسته شدنهای پایین را در طی یک دوره زمانی مشخص (معمولاً ۱۴ روز) بررسی میکند. مقادیر RSI سپس در یک خط متحرک زیر نمودار قیمت قرار میگیرند. تمام مقادیر در محدوده بین صفر تا صد قرار دارند و نقطه مرکزی آن 50 است. RSI به معاملهگران امکان شناسایی بیش خرید احتمالی (بیش از 70) و بیش فروش (کمتر از 30) را میدهد.

بر خلاف CCI، RSI محدودیتهایی دارد و اطلاعات را به شکل سادهتری ارائه میکند. از آنجا که هر دو شاخص قدرت نسبی و کانال کالا به عنوان شاخصهای تکانه روند عمل میکنند، هر دو میتوانند سیگنال واگرایی صعودی یا نزولی ارائه دهند.

این وضعیت زمانی رخ میدهد که قیمتهای جدید به اوج یا درههای جدید برسند و این تغییرات توسط قلهها و درههای شاخصها منعکس نشوند. این واگراییها نشانههایی از احتمال برگشت روند هستند. به طور کلی، در بسیاری از بازارها، RSI به عنوان یک ابزار معاملاتی قابل اعتمادتر نسبت به CCI شناخته میشود و بسیاری از معاملهگران به دلیل سادگی نسبی آن ترجیح میدهند.

اگر مطمئن نیستید که کدام یک از این اندیکاتورها را برای شناسایی سطوح بیش خرید یا بیش فروش استفاده کنید، میتوانید هر دو شاخص را در استراتژی معاملاتی خود در نظر بگیرید. این اسیلاتورها اطلاعات مشابهی را ارائه میدهند.

باید در نظر داشته باشیم که RSI بر سرعت تغییرات قیمت تمرکز دارد، در حالی که هدف اولیه CCI ردیابی انحرافهای دورهای است. هر دوی این شاخصها میتوانند در استراتژیهای معاملاتی مختلف به کار روند و همچنین میتوانید این دو را با هم ترکیب کرده و یک رویکرد معاملاتی منحصر به فرد ایجاد کنید که نتایج شگفتانگیزی به دنبال داشته باشد.

اندیکاتور CCI در تریدینگ ویو

در اینجا نحوه استفاده از اندیکاتور CCI در TradingView آورده شده است:

- پلتفرم TradingView را باز کنید و نموداری را که می خواهید تجزیه و تحلیل کنید انتخاب کنید.

- بر روی دکمه اندیکاتورها (indicators) در بالای نمودار کلیک کنید و CCI را در کادر جستجو تایپ کنید.

- اندیکاتور کانال کالا را از لیست اندیکاتورها انتخاب کنید.

- به طور پیش فرض، نشانگر CCI به صورت نمودار خطی در همان پنجره نمودار قیمت ظاهر می شود.

- می توانید تنظیمات CCI را با کلیک بر روی نماد “چرخ دنده” در کنار نام نشانگر تنظیم کنید. در اینجا، می توانید دوره (معمولاً به طور پیش فرض 14)، رنگ و سایر تنظیمات نمایش را تغییر دهید.

برای استفاده از نشانگر CCI برای شناسایی شرایط خرید بیش از حد یا فروش بیش از حد، به ترتیب به دنبال مقادیر شدید بالاتر یا پایین تر از 100 و 100- باشید. معامله گران اغلب بسته به جهت روند، از این سطوح به عنوان سیگنال خرید یا فروش استفاده می کنند.

همچنین می توانید شاخص ها یا ابزارهای دیگری مانند میانگین متحرک یا خطوط روند را به نمودار خود اضافه کنید تا سیگنال های تولید شده توسط اندیکاتور CCI را تأیید کنید.

ذکر این نکته ضروری است که اندیکاتور CCI، مانند هر ابزار تحلیل تکنیکال، محدودیت هایی دارد و همیشه دقیق نیست. معامله گران باید از آن در ترکیب با ابزارها و استراتژی های دیگر استفاده کنند و مدیریت ریسک مناسب را برای به حداقل رساندن ضرر انجام دهند.

مزایا و معایب اندیکاتور CCI

در ادامه به معرفی و بررسی مزایا و معایب شاخص CCI می پردازیم:

مزایا:

تشخیص نقاط اشباع خرید و فروش: اندیکاتور CCI به معاملهگران این امکان را میدهد که به راحتی نقاط اشباع خرید و فروش در روند سهم را تشخیص دهند. این ابزار میتواند به صورت مؤثری به تحلیل ورود و خروج از معاملات کمک کند.

پیشبینی تغییر جهت روند: با استفاده از اندیکاتور CCI، معاملهگران میتوانند هر نوع تغییر جهت روند سهم در بازار را پیشبینی کنند. این به آنها این امکان را میدهد که در زمان مناسب وارد و خارج شوند.

تطابق با روند بازار: اندیکاتور CCI معاملهگران را قادر میسازد که به راحتی روند بازار را تشخیص دهند. در بازار گاوی، روند CCI به صورت صعودی است و در بازار خرسی، به صورت نزولی. این اطلاعات میتواند به تصمیمگیری در معاملات کمک کند.

ترسیم خطوط روند: معاملهگران میتوانند با ترسیم خطوط روند CCI در نمودار سهم، سیگنالهای خرید و فروش را تشخیص دهند و از شکست یا تأیید این خطوط در تصمیمگیریهای خود استفاده کنند.

معایب:

تأخیر در ارائه سیگنال: اندیکاتور CCI در برخی موارد ممکن است با تاخیر سیگنال ارائه دهد. این به معنای این است که ممکن است سهم در حال افزایش قیمت باشد اما سیگنال خرید با تأخیر به معاملهگر ارسال شود.

تأثیر هیجانات و احساسات: در برخی موارد، احساسات و هیجانات معاملهگران ممکن است تأثیر منفی بر استفاده صحیح از اندیکاتور CCI داشته باشد. این امر میتواند به تصمیمگیریهای نادرست منجر شود.

نیاز به ترکیب با دیگر ابزارها: برای دستیافتن به نتایج دقیقتر و اطمینان بیشتر در معاملات، توصیه میشود که معاملهگران از چند اندیکاتور و ابزار دیگر به صورت همزمان استفاده کنند و تصمیمات خود را تنها بر اساس اندیکاتور CCI نگیرند.

سخن پایانی

تریدران در معملات و تحلیل تکنیکال خود از اندیکاتور CCI به عنوان یک ابزار مهم برای شناسایی سیگنالهای خرید و فروش بهره میبرند. این اندیکاتور به عنوان یک ابزار مهم و کلیدی برای تصمیمگیری در معاملات بسیار ارزشمند است.

اگرچه مهم است که توجه داشته باشیم که استفاده از اندیکاتور CCI به تنهایی نباید تنها ملاک ما در انجام معاملات باشد. بهتر است از سایر ابزارهای تحلیلی نیز بهرهبرداری کنیم تا به اعتبار و دقت بیشتری در تصمیمگیریهای معاملاتی دست یابیم.

در واقع، اندیکاتور CCI به عنوان یکی از بهترین ابزارهای تحلیلی برای تشخیص نقاط اشباع خرید و فروش در بازار شناخته میشود. این اندیکاتور به معاملهگران امکان میدهد تا با دقت بیشتری به تحلیل روند سهم بپردازند و سیگنالهای مهم را تشخیص دهند. یکی از ویژگیهای برجسته این اندیکاتور، توانایی تشخیص جهت روند دارایی های معاملاتی در بازار می باشد

بنابراین، اندیکاتور CCI یکی از ابزارهای اساسی و ارزشمند برای معاملهگران در بازارهای مالی است که با استفاده هوشمندانه از آن، میتوانند به بهبود تصمیمگیریهای معاملاتی خود بپردازند. این اندیکاتور در تحلیل بازارهای مالی یکی از ابزارهای حیاتی برای پیشبینی رفتار سهام و تصمیمات معاملاتی موفق میباشد.