نسبت پی بر ای ( P/E ) چیست؟

آیا تا به حال در بورس جملاتی مثل P/E این سهم مناسبه، P/E این سهم پایینه و … به گوشتان رسیده است؟ نسبت P/E یا به اصطلاح price to earning از مهمترین و پرکاربرد ترین شاخص های ارزش سهام گذاری و بررسی سهام ها می باشد. این فرمول دو مورد از فاکتورهای بیان کننده یک سهام خوب را مستقیما بررسی می کند.

نسبت قیمت به سود هر سهم، که با نام اختصاری نسبت P/E شناخته میشود، یکی از ابزارهای کلیدی و حیاتی در تحلیل و ارزیابی ارزش سهام شرکتها در بازارهای مالی به شمار میرود.این نسبت، که به عنوان یکی از معیارهای مهم در بازارهای مالی جهانی از جمله ایران شناخته میشود، نقشی اساسی در تصمیمگیریهای سرمایهگذاران برای خرید یا فروش سهام ایفا میکند.

P/E به عنوان نسبتی بین قیمت فعلی سهم در بازار و سود خالص هر سهم آن شرکت تعریف میشود. این شاخص نه تنها نشاندهندهی ارزش فعلی سهم بر اساس عملکرد مالی گذشتهی آن است، بلکه به عنوان معیاری برای ارزیابی چشمانداز آیندهی شرکت نیز به کار میرود. به عبارت دیگر، سرمایهگذاران با استفاده از این نسبت میتوانند تشخیص دهند که آیا سهم یک شرکت نسبت به سود خالص آن ارزشمند است یا خیر.

اگر چه که محاسبه این فرمول بسیار ساده است اما تفسیر آن کار بسیار دشواری است. در این مقاله، علاوه بر توضیح کلی در مورد مفهوم و اهمیت نسبت P/E، به بررسی چگونگی محاسبهی آن و تاثیر عوامل مختلف مانند شرایط بازار و پیشبینیهای اقتصادی بر این نسبت خواهیم پرداخت. همچنین، نحوهی استفادهی سرمایهگذاران از این شاخص برای تحلیل و ارزیابی سهام مختلف و تصمیمگیریهای مالی را بررسی خواهیم کرد.

در علم اقتصاد نسبت پی بر ای (P/E) چه مفهومی دارد؟

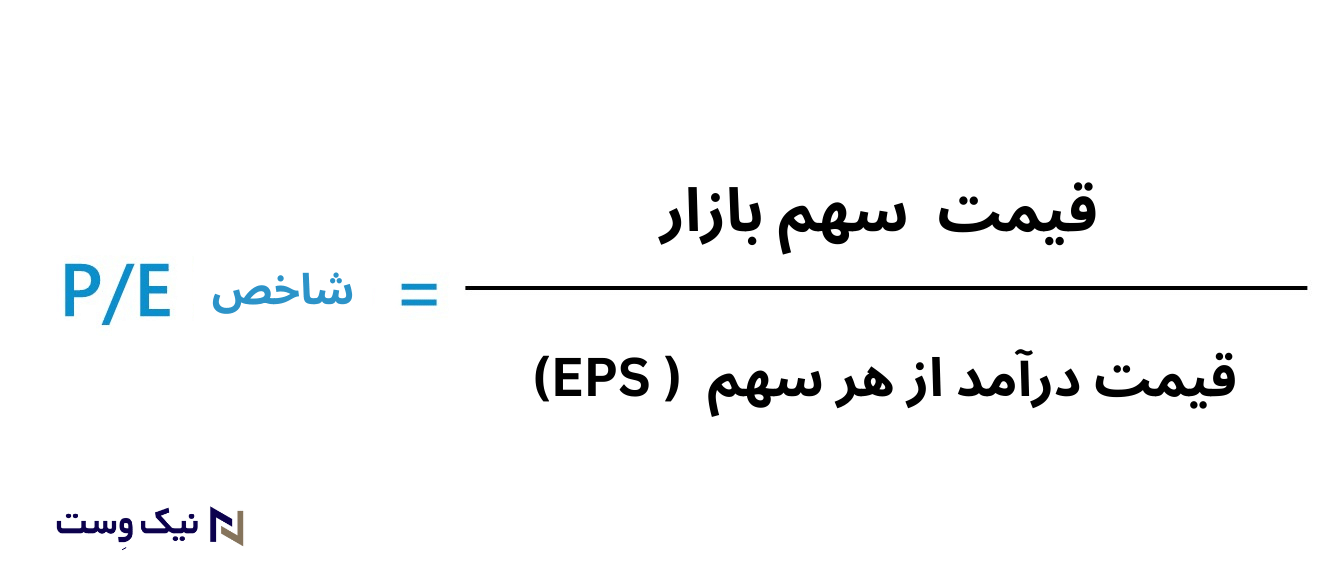

نسبت P/E که مختصر شده عبارت Price / Earning per Share است، به معنای قیمت به درآمد هر سهم است، یکی از معیارهای مهم در تحلیل بورس به شمار میرود. این نسبت را میتوان به عنوان نتیجه تقسیم قیمت فعلی سهم بر سود پیشبینی شده آن شرکت تعریف کرد. این معیار، مدت زمان بازگشت سرمایه یا ارزش دارایی یک سهامدار را نشان میدهد.

به زبان سادهتر، نسبت P/E با تقسیم قیمت سهم بر سود هر سهم به دست میآید و در تحلیل و تابلوخوانی بازار سهام کاربرد فراوانی دارد. این نسبت به عنوان یک شاخص برای سنجش انتظارات سرمایهگذاران از بازدهی سهم استفاده میشود. برای بررسی P/E سهام و گروههای مختلف، میتوان به وبسایت tsetmc.com مراجعه کرد و نماد مورد نظر را جستجو نمود تا نسبت P/E آن در تابلوی معاملاتی قابل مشاهده باشد.

برای مثال، در صورتی که بانکها سالانه 20% سود پرداخت کنند، نسبت P/E بانک به 5 میرسد. این بدان معناست که اگر یک سرمایهگذار، 10 میلیون تومان در بانک سرمایهگذاری کند، سالانه 2 میلیون تومان سود دریافت خواهد کرد. در این حالت، بعد از 5 سال، سرمایهگذار میتواند به میزان سرمایه اولیه خود دست یابد.

هنگام استفاده از شاخص P/E برای تحلیل، مهم است که نرخ رشد صنعتی که شرکت در آن فعال است را نیز در نظر بگیریم. توجه به این نسبت بدون در نظر گرفتن سایر عوامل ممکن است نتایج نادرستی را به همراه داشته باشد.

مثال کاربردی برای مفهوم P/E

نسبت P/E نشان دهنده انتظارات سرمایه گذاران از بازدهی آینده است. منظور این است که یک سرمایه گذار به ازای دریافت 1 ریال بازدهی، چند ریال حاضر است که پرداخت کند. برای درک بهتر این موضوع مثالی را برای شما آورده ایم. فرض می کنیم که شما مبلغ 2 میلیون تومان به عنوان سرمایه در بانک می گذارید.

این یعنی شما به ازای هر 2 میلیون چیزی حدود 400 هزار تومان سالانه به عنوان 40 درصد از سود را دریافت می کنید. حال برای این که نسبت P/E رو بفهمید باید مبلغی را که سرمایه گذاری می کنید را بر سودی که به دست می آورید تقسیم کنید.

یعنی 50= 40000/2000000

پس P/E سود بانکی شما برابر 50 است. به این معنی که شما می خواهید به ازای هر 2 ریال سودی که بانک به شما می دهد 50 ریال پرداخت کنید. برخی دیگر از افراد این را اینگونه تفسیر می کنند که اگر حاصل این تقسیم برابر 50 شده یعنی 50 سال زمان طول می کشد تا از طریق بازدهی های به دست آمده سرمایه شما بازگردد.

مفهوم P/E در بورس

- در بورس هم می توان برای هر یک از شرکت ها نسبت p/e را بیان کرد. مثلا اگر قیمت یک سهم 2000 ریال باشد و سود آن 250 ریال باشد نسبت p/e برابر 8 می شود. این نسبت برای افرادی که می خواهند در بورس سرمایه گذاری کنند بسیار اهمیت دارد.

- از تأثیر گذارترین عوامل در نسبت پی بر ای یک شرکت eps یا سود آن است. یکی از مشکلاتی که نسبت پی بر ای ممکن است برای ما در بورس به وجود بیاورد این است که هر یک از شرکت ها ممکن است سود خود را از روش های متفاوتی که در حسابداری وجود دارد محاسبه کنند و این سود تحت تأثیر قرار بگیرد و نسبت به ارزش واقعی خود کمتر یا بیشتر باشد. پس حتما به این نکته توجه کنید.

- بالا یا پایین بودن نسبت پی بر ای همیشه به معنی گران بودن یا نبودن آن سهم نیست. بلکه این بالا و پایین بودن در واقع توقعی است که بازار در آینده از شرکت دارد و خب همیشه هم این طور نیست که بازار درست پیش بینی کند و گاهی بازار ممکن است اشتباه کند. ممکن است بازار پی بر ای سهامی را برای آینده خوب پیش بینی کند اما در آینده این سهام دچار افت شود و بالعکس.

- یکی از مهمترین و با ارزش ترین روش ها برای ارزش گذاری سهام هر یک از شرکت ها نسبت p/e است. اما این روش به تنهایی کافی نیست. زمانی که می خواهید یک سهام را خریداری کنید علاوه بر این که باید نسبت پی بر ای را بدانید باید از ابزارهای بیشتری در این زمینه استفاده کنید.

- برای آن دسته از شرکت هایی که سودی ندارند، محاسبه کردن نسبت پی بر ای بی فایده است. چرا که این فرمول از تقسیم قیمت بر درآمد به دست می آید وقتی هم که شرکتی سودی نداشته باشد این نسبت منفی می شود و این اصلا درست نیست. برای این چنین شرکت هایی از روش های دیگری استفاده می کنند.

نسبت P/E گروه چیست و چه تفاوتی با P/E معمول دارد

هر سهم در بازار بورس در یک دستهبندی خاص قرار میگیرد و برای تحلیل دقیقتر یک سهم از نظر نسبت P/E، باید نسبت P/E کل گروه صنعتی نیز در نظر گرفته شود. در حالی که مقایسه نسبت P/E درون یک گروه صنعتی ممکن است، امکان مقایسه مستقیم نسبت P/E بین دو گروه صنعتی متفاوت وجود ندارد.

چگونه می توان نسبت P/E را درک کرد؟

نسبت قیمت به درآمد یا نسبت پی بر ای به شما کمک می کند قیمت سهام شرکت را با درآمدی که شرکت تولید می کند مقایسه کنید. این مقایسه به شما کمک می کند بفهمید در بازار ارزش سهام هر یک از این شرکت ها چقدر است. نسبت P/E ابزار کلیدی برای کمک به شما در مقایسه ارزیابی هر سهام یا کل شاخص های بورس مانند S&P 500 است.

چند نوع راهکار برای حل نسبت P/E وجود دارد؟

در حالی که ریاضیات موجود در نسبت پی بر ای ساده است، روش های مختلفی برای فاکتور گذاری قیمت یا درآمد مورد استفاده برای محاسبه وجود دارد. نسبت قیمت به درآمد معمولا با استفاده از قیمت فعلی محاسبه می شود، اگرچه می توان از یک قیمت متوسط در یک بازه زمانی مشخص استفاده کرد. با این حال، وقتی نوبت به بخش درآمد می رسد، سه روش متفاوت برای حل نسبت پی بر ای وجود دارد که هر یک از آنها چیزهای مختلفی در مورد سهام را به شما می گویند.

-

درآمد 12 ماهه عقب مانده (TTM)

یکی از راه های محاسبه نسبت P/E استفاده از درآمد شرکت در دوازده ماه گذشته است. فاکتورگیری در درآمد گذشته از مزایای استفاده از داده های واقعی گزارش شده برخوردار است و این روش به طور گسترده ای در ارزیابی شرکت ها مورد استفاده قرار می گیرد.

بسیاری از وب سایت های مالی مانند Google Finance و Yahoo از نسبت P/E درآمد دوازده ماهه عقب افتاده استفاده می کنند. همچنین برنامه های محبوب سرمایه گذاری مانند M1 Finance و Robinhood از درآمد TTM نیز استفاده می کنند. به عنوان مثال هر یک از این سایت ها اخیرا نسبت P/E اپل را حدود 31.33 گزارش کرده اند.

-

برآورد سود آینده یا درآمد به جلو

همچنین می توان نسبت قیمت به درآمد را با استفاده از برآورد سود آینده شرکت محاسبه کرد. در این روش از داده های گزارش شده استفاده نمی شود، اما این مزیت را دارد که از بهترین اطلاعات موجود در مورد نحوه عملکرد بازار از عملکرد شرکت در سال آینده استفاده کرد.

مورنینگ استار از این روش استفاده می کند، که آن را Consensus Forward PE می نامند. با استفاده از این روش، مورنینگ ستاره P/E را در حدود 28 محاسبه می کند.

-

نسبت P/E Shiller

روش سوم استفاده از متوسط درآمد در طی یک دوره زمانی است. مشهورترین نمونه این روش نسبت P/E شیلر است که به آن نسبت CAP / E نیز گفته می شود (نسبت درآمد تنظیم شده دوره ای).

شیلر P/E با تقسیم قیمت بر متوسط درآمد طی ده سال گذشته، تورمی را که در بازار ایجاد شده لست را محاسبه می کند. به طور گسترده ای برای اندازه گیری ارزیابی شاخص S&P 500 استفاده می شود.

نحوه استفاده از نسبت P/E

متداول ترین کاربرد نسبت پی بر ای اندازه گیری ارزش گذاری سهام یا شاخص است. هرچه نسبت بالاتر باشد، به معنی گرانتر بودن سهام نسبت به درآمد آن است و اما هرچه نسبت پایین تر باشد، قیمت سهام کمتر است.

به این ترتیب، سهام و صندوق های سرمایه گذاری سهام داری می توانند به عنوان سرمایه گذاری های رشد یا ارزشی طبقه بندی شوند. به عنوان مثال، یک سرمایه گذاری با نسبت قیمت به درآمد بالاتر از حد متوسط، ممکن است به عنوان یک سرمایه گذاری رشد طبقه بندی شود. آمازون در حال حاضر با پی بر ای که چیزی حدود 123 است، نمونه ای از یک شرکت رشد محسوب می شود.

یک سرمایه گذاری با نسبت P/E زیر حد متوسط به عنوان یک سرمایه گذاری ارزشی طبقه بندی می شود. سیتی گروپ با نسبت قیمت به درآمد زیر 9، یک شرکت ارزشی محسوب می شود.

انواع روش های محاسبه نسبت P/E

برای محاسبه نسبت P/E، روشهای متفاوتی وجود دارد که عمدتاً تفاوت آنها در روش محاسبهی EPS (سود هر سهم) است.

-

P/E گذشتهنگر (دنبالهرو)

این نوع P/E با استفاده از مدل TTM (Trailing Twelve Months) محاسبه میشود. در این روش، سود یا زیان انباشتهی شرکت در ۱۲ ماه گذشته مد نظر قرار میگیرد.

مثلاً اگر پایان سال مالی شرکت در آذرماه باشد و ما در مهرماه هستیم، لازم است سود شرکت از فصلهای بهار و تابستان امسال و پاییز و زمستان سال گذشته جمعبندی شود. سپس قیمت فعلی سهم بر EPS محاسبه شده تقسیم میشود تا P/E گذشتهنگر به دست آید.

-

P/E شرکتهای زیانده

در شرکتهایی که به جای سود، زیان دارند، نسبت P/E به صورت منفی خواهد بود. P/E منفی الزاماً نشاندهنده عملکرد ضعیف شرکت نیست، زیرا شرکتهایی که در حال سرمایهگذاری بر روی طرحهای توسعهای یا فعالیت در حوزههای تکنولوژی هستند، ممکن است به صورت موقتی P/E منفی داشته باشند.

در نتیجه، از نظر بسیاری از تحلیلگران، P/E منفی برای ارزیابی شرکتهای زیانده مناسب نیست و برای تحلیل این شرکتها باید از شاخصهای مالی دیگری استفاده شود. برخی تحلیلگران نیز پیشنهاد میکنند که P/E شرکتهای زیانده باید صفر در نظر گرفته شود.

-

P/E میانگین

در این روش، میانگین EPS شش ماه گذشته و EPS پیشبینیشده شش ماه آینده محاسبه میشود. سپس قیمت فعلی سهم بر این میانگین تقسیم میگردد تا P/E میانگین به دست آید.

-

P/E آیندهنگر (پیشرو)

بر خلاف روش TTM که از سودهای محقق شده گذشته استفاده میکند، در این روش تحلیلگران با در نظر گرفتن عواملی نظیر نرخ رشد سود شرکت، تورم، نرخ بهره بانکی، نرخ ارز و شرایط کلان اقتصادی، به پیشبینی مقدار EPS میپردازند.

سپس قیمت روز سهم بر این EPS پیشبینیشده (معروف به EPS فوروارد) تقسیم میشود تا P/E آیندهنگر محاسبه شود. این روش نیازمند دانش گستردهای از صنعت و شرکت مورد نظر است.

تفاوت بین این دو نوع نسبت P/E چیست؟

از پی بر ای دنباله دار آن چیزی بدست می آید که در حال حاضر برای سهام وجود دارد ولی از پی بر ای تحلیلی آن چیزی بدست می آید که ما انتظار داریم به آن برسیم. اگر بخواهیم با مثالی تفاوت این دو را بیان کنیم بدین صورت است که مثلا اگر یک سهم در بازار p/e دنباله دار آن 7 باشد ولی p/e تحلیلی آن را ما 8 بدست آورده باشیم انتظار داریم که قیمت آن سهام رشد کند و به آن چه که ما انتظار آن را داشتیم برسد.

P/E در بازار سرمایه چه کاربردی دارد

هدف اصلی از تحلیلهای انجام شده در بازار بورس و استفاده از شاخصهای مختلف، از جمله نسبت P/E، تصمیمگیری دقیقتر و بهینهتر در خرید و فروش سهام است. برای خرید هوشمندانهتر سهام، استفاده از نسبت P/E به عنوان ابزاری برای ارزیابی ارزش سهم ضروری است.

برای این ارزیابی، نسبت P/E را در EPS شرکت ضرب میکنیم. اگر نتیجه این محاسبه بیشتر از قیمت فعلی سهم در بازار باشد، میتوان این سهم را به عنوان گزینهای مناسب برای خرید در نظر گرفت. به عبارت دیگر، این نشان میدهد که سهم احتمال رشد دارد. اما اگر ارزش محاسبه شده کمتر از قیمت فعلی سهم باشد، خرید آن ممکن است سودآور نباشد.

با توجه به مثالی که در بالا شرح دادیم، نسبت P/E یک سهم 6 و EPS آن 500 ریال به دست آمده است. بنابراین، ارزش سهم برابر با 3000 ریال خواهد بود. حال اگر قیمت فعلی سهم در بازار 4000 ریال باشد، خرید آن به دلیل اینکه ارزش محاسبه شده از طریق P/E پایینتر از قیمت بازار است، منطقی به نظر نمیرسد. اما اگر قیمت سهم در بازار 2000 ریال باشد، این سهم پتانسیل رشد تا 3000 ریال را دارد و خرید آن میتواند سودآور باشد.

در نهایت، اگر نسبت P/E یک سهم کمتر از یک و مثبت باشد، انتظار میرود که سهم در زمانی کمتر از یک سال، سود 100 درصدی را به همراه داشته باشد. این تحلیل به سرمایهگذاران کمک میکند تا فرصتهای سودآور را در بازار بورس شناسایی کنند.

از نسبت P/E برای مقایسه چه مواردی میتوان استفاده کرد؟

از نسبت پی بر ای می توان برای مقایسه سهام شرکت ها استفاده کرد. زیرا قیمت سهام شرکت، به خودی خود چیزی در مورد ارزیابی کلی شرکت به شما نمی گوید و شما تنها با این نسبت می توانید شرکت ها را ارزیابی کنید. علاوه بر این، مقایسه قیمت سهام یک شرکت با قیمت سهام شرکت دیگر به سرمایه گذاری چیزی در مورد ارزش نسبی آنها به عنوان سرمایه گذاری نمی گوید.

برخی سرمایهگذاران بر این باورند که نسبت P/E یک سهم نشاندهنده مدت زمان بازگشت سرمایه سرمایهگذار از طریق سود حاصل از آن سهم است. این تفسیر از نسبت P/E، گرچه درست است، اما یک دیدگاه اولیه و سطحی به این شاخص به حساب میآید.

-

رشد سود سهام

EPS که در محاسبه نسبت P/E استفاده میشود، بر اساس درآمد چهار فصل گذشته شرکت محاسبه میشود. با این حال، نسبت P/E فقط نشاندهنده عملکرد گذشته شرکت نیست، بلکه بازتابی از انتظارات سرمایهگذاران نسبت به آینده و رشد شرکت نیز محسوب میشود.

قیمت فعلی سهم در بازار نشاندهنده دیدگاه سرمایهگذاران نسبت به ارزش آن سهم است و انتظارات مربوط به رشد سودآوری شرکت در آینده در قیمت سهام منعکس میشود.

بنابراین، یک تفسیر دقیقتر از نسبت P/E این است که این نسبت را به عنوان معیاری از میزان امیدواری سرمایهگذاران به آینده شرکت در نظر بگیریم. اگر شرکتی نسبت P/E بالاتر از میانگین بازار یا صنعت خود داشته باشد، این به معنای انتظار مثبت بازار از سودآوری آن شرکت در آینده است.

-

ارزش گذاری سهام

توجه به نسبت P/E به عنوان معیاری برای ارزشگذاری سهام، نسبت به صرف نظر کردن فقط بر ارزش بازاری سهم، رویکردی دقیقتر است. به عنوان مثال، اگر تمام عوامل دیگر ثابت باشند، یک سهم با قیمت 1000 تومان و نسبت P/E برابر با 25، در مقایسه با سهمی با قیمت 400 تومان و نسبت P/E برابر با 8، از لحاظ ارزشی گرانتر تلقی میشود.

با این حال، باید توجه داشت که در تحلیلهای مبتنی بر نسبت P/E محدودیتهایی وجود دارد و نمیتوان به طور مستقیم نسبت P/E دو شرکت متفاوت را با یکدیگر مقایسه کرد.

-

نسبت P/E در مقابل سود

نسبت پی بر ای با عملکرد سود رابطه نزدیکی دارد. در مواردی که نسبت پی بر ای با تقسیم قیمت سهام به سود آن محاسبه می شود، بازده سود با تقسیم سود سهام بر قیمت فعلی سهام محاسبه می شود. این درآمد را به عنوان درصدی از قیمت سهام بیان می کند.

بازده سود اغلب با نرخ بهره فعلی اوراق قرضه مقایسه می شود. که با نام اختصاری BEER (نسبت بازده سود سهام اوراق قرضه) نشان داده می شود، این نسبت رابطه بین بازده اوراق قرضه و بازده سود را نشان می دهد. برخی مطالعات نشان می دهد که این شاخص یک شاخص قابل اعتماد در مورد حرکت قیمت سهام در کوتاه مدت است.

راهکارهای تشخیص بالا و یا پایین بودن نسبت پی بر ای

-

نرخ رشد سود شرکت

باید بدانید که در گذشته سرعت رشد شرکت چقدر بوده است و در آینده این سرعت ادامه خواهد یافت و یا افزایش خواهد یافت! فرض می کنیم که در گذشته شرکت رشد 5 درصدی داشته و هنوز هم نسبت پی بر ای آن بالا است. این نشان می دهد که یک مشکل وجود دارد و شما باید به دنبال حل این مشکل باشید. به طور مثال شاید سهام بیشتر از آنچه که ارزش دارد قیمت گذاری شده است. برای این که بتوانید نرخ رشد شرکت را درست پیش بینی کنید باید نسبت P/E را براساس EPS برنامه ریزی شده، محاسبه کنید.

-

صنعت

شما زمانی می توانید شرکت ها را با هم مقایسه کنید که هر دوی آن ها در یک صنعت در حال فعالیت باشند. مسلما زمانی که شما پی بر ای یک شرکتی که در زمینه خودروسازی کار می کند را با شرکتی که در زمینه مواد غذایی فعالیت می کند را مورد مقایسه قرار دهید دچار اشتباه می شوید. چرا که هر یک از صنعت ها در سریع و کند بودن تغییرات و یا پایداری سود و غیره با یکدیگر متفاوت هستند.

بنابراین برای مقایسه لازم است همیشه آن شرکت های که در یک صنعت مشترک فعالیت می کنند و رشد سهام آنها تقریبا با یکدیگر برابر است را در نظر بگیریم.

نسبت P/E سهم با P/E گروه چه تفاوت هایی دارد

همانطور که پیشتر هم بیان شد، یکی از روشهای مؤثر تحلیل در بازار سرمایه، مقایسه نسبت P/E شرکتها درون یک گروه صنعتی خاص است. این مقایسه امکان ارزیابی وضعیت هر شرکت را نسبت به سایر رقبا در همان صنعت فراهم میآورد.

علاوه بر این، تطبیق نسبت P/E یک شرکت با میانگین P/E گروه صنعتی مربوطه نیز اطلاعات بسیار مفیدی در اختیار ما قرار میدهد. این تحلیل میتواند به شناسایی شرکتهایی که از رقبای خود در گروه صنعتی عقبمانده و پتانسیل رشد دارند، کمک کند.

فرض کنید نسبت P/E یک سهم چهار باشد و میانگین P/E گروه صنعتی که در آن فعال است، هشت باشد. در این حالت، نسبت P/E سهم کمتر از میانگین P/E گروه صنعتی است و این نشاندهنده احتمال رشد سهم تا رسیدن به میانگین P/E صنعت است. حال اگر با استفاده از محاسبه EPS و P/E فوروارد، ارزش سهم را بالاتر از قیمت روز آن محاسبه کنیم، احتمال افزایش قیمت سهم و نسبت P/E آن بیشتر خواهد بود.

به فرض دیگر، اگر نسبت P/E یک سهم ده باشد و میانگین P/E گروه صنعتی پنج باشد، این تفاوت ممکن است به دلیل انتظارات بالای سهامداران از بازدهی و سودآوری آینده سهم باشد. اگر این انتظارات برآورده شود و سودآوری شرکت افزایش یابد، نسبت P/E به میانگین صنعت نزدیکتر شده و متعادل خواهد شد. اما در صورتی که این انتظارات برآورده نشود، ممکن است شاهد کاهش قیمت سهم باشیم.

بنابراین، قبل از انجام هرگونه معامله، بسیار مهم است که علاوه بر بررسی نسبت P/E شرکت و گروه صنعتی، ارزش ذاتی سهم نیز مورد توجه قرار گیرد. با این حال، تنها بر اساس نسبت P/E اقدام به خرید سهم نکنید، چرا که عوامل بسیاری وجود دارند که میتوانند بر رشد یا سقوط قیمت یک سهم تأثیر بگذارند و نادیده گرفتن این عوامل میتواند ریسک معاملات شما را افزایش دهد.

بررسی P/E کلی بازار بورس ایران

بررسیهای آماری نشان میدهند که نسبت P/E در بازار بورس ایران معمولاً در بازه 4 تا 6 قرار دارد و انتظار میرود که در آینده نیز این روند ادامه یابد. این موضوع منطقی به نظر میرسد چرا که معمولاً رابطهای معنادار بین نسبت P/E بازار بورس و نرخ سود بانکی در کشور وجود دارد.

به فرض اینکه نرخ سود بانکی 20 درصد سالانه باشد، نسبت P/E مربوط به آن معادل با 5 خواهد بود. بنابراین، طبیعی است که انتظار برود نسبت P/E کل بازار ایران نیز در بازهای بین 4 تا 6 باشد. در چنین شرایطی، نسبت P/E معادل 5 را میتوان به عنوان یک سرمایهگذاری بدون ریسک در نظر گرفت.

در حالی که سپردهگذاری در بانک ریسک چندانی ندارد، سرمایهگذاری در بازار بورس همواره با ریسک همراه است. بنابراین، برای اینکه سرمایهگذاری در بازار بورس معنادار و توجیهپذیر باشد و ریسکهایش نسبت به سپردهگذاری در بانک پوشش داده شود؛ لازم است که نسبت P/E سهام مورد نظر بالاتر از نسبت P/E مربوط به بانک باشد تا سرمایهگذاری در آن معنا دار و توجیهپذیر شود.

چگونه از نسبت P/E برای سیگنال گیری استفاده کنیم

یادآوری میشود که هرچند نسبت P/E به عنوان یک ابزار ارزیابی کلیدی و مفید در تحلیل بازار سرمایه شناخته میشود، اما نمیتوان به صورت انحصاری و فقط بر اساس آن برای خرید سهام خاصی اقدام کرد. نسبت P/E تنها یک پیشبینی از احتمال رشد یا کاهش سود شرکت مربوطه است و بسیاری عوامل دیگر نیز میتوانند تاثیرگذار باشند و نتایج تحلیل را دگرگون سازند.

به عنوان مثال، در صنایع خاصی، سرمایهگذاران حرفهای معمولا به دنبال خرید سهام با نسبت P/E کمتر هستند. از نگاه اولیه، ممکن است این برداشت وجود داشته باشد که برای کسب سود سریعتر، باید به سراغ سهام شرکتهای با P/E کمتر رفت.

با این حال، در واقع خرید سهام شرکتهای با نسبت P/E بالاتر میتواند فرصتهای سودآوری بیشتری را ایجاد کند. تحلیلهای بازار بورس نشان میدهند که یک P/E پایین برای یک شرکت بورسی ممکن است نشاندهنده کاهش سود آینده آن باشد، که در نتیجه باعث میشود نسبت P/E آن به تعادل برسد.

در نهایت، افزایش نسبت P/E ممکن است به این معنا باشد که چشمانداز روشنی برای آن سهم در نظر گرفته شده و کاهش آن میتواند نشاندهنده دیدگاههای منفی و بدبینانه نسبت به آینده آن سهم باشد.

معایب نسبت P/E

- یکی از محدودیتهای اصلی نسبت P/E آن است که درآمد شرکت در محاسبات این نسبت به عنوان یک عامل ثابت در نظر گرفته میشود، در حالی که واقعیت این است که درآمد شرکت میتواند تغییر کند.

- همچنین، امکان دستکاری در نسبت P/E از طریق تکنیکهای حسابداری وجود دارد. بنابراین، استفاده انحصاری از این نسبت برای تصمیمگیری در مورد خرید سهام گزینه مطمئنی نیست.

- نسبت P/E، با وجود اینکه یکی از روشهای معتبر ارزشگذاری سهام به حساب میآید، اما اطلاعاتی درباره آینده درآمدی شرکت و احتمال افزایش یا کاهش آن ارائه نمیدهد.

- بدهیهای یک شرکت و توانایی آن در بازپرداخت بدهیهای خود نیز عامل مهمی هستند که در محاسبه نسبت P/E مورد توجه قرار نمیگیرند.

- تفسیر نسبت P/E بستگی به بررسیهای انجام شده توسط تحلیلگران بر پایه اطلاعات بنیادی شرکت دارد. برای مثال، نسبت P/E پایین یک شرکت میتواند به دو صورت تفسیر شود:

- در یک تفسیر، نسبت P/E پایین ممکن است نشان دهد که سهام شرکت با قیمتی کمتر از ارزش واقعی خود معامله میشود.

- در تفسیر دیگر، نسبت P/E پایین ممکن است به این معنا باشد که سرمایهگذاران نگاه خوشبینانهای نسبت به آینده شرکت ندارند، که این باعث کاهش قیمت سهم شده است.

-

تورم

زمانی که یک کشور دچار تورم شده است نسبت پی بر ای کاهش می یابد. زیرا بازارها سودهای ساختگی را نشان نمی دهند. چرا که در زمان تورم همه سهام و سودها ارزش واقعی خود را از دست می دهند و در این بین افراد سودجویی پیدا می شوند که بر روی سهام قیمتی خیلی بالاتر یا پایین تر از آنچه که ارزش خود سهام است می گذارند و باعث گمراهی شما می شوند. پس در نتیجه به این نکات در هنگام خرید سهام و سرمایه گذاری دقت کنید.

پس، توصیه میشود که در تصمیمگیری برای خرید یا فروش سهام، تنها به نسبت P/E تکیه نکرده و سایر عواملی مانند نرخ رشد سود شرکت، نسبت P/S، برنامههای تحقیق و توسعه، درآمدها و بدهیهای شرکت را نیز در نظر بگیریم.

نکات بسیار مهم در هنگام استفاده از نسبت P/E

ضروری است که در تحلیل نسبت P/E یک شرکت، نگاهی عمیق و جامع داشته باشیم و نه تنها به این نسبت، بلکه به عواملی چون نرخ رشد صنعت مربوطه، وضعیت تورم، شرایط کلی اقتصادی و سایر معیارهای بازار بورس نیز توجه کنیم.

اولاً، مهم است که بدانید اعتماد به نسبت P/E بیشترین ارزش را دارد زمانی که خودتان به صورت دقیق و با استفاده از دادههای موثق به محاسبهی آن بپردازید. یک نسبت P/E معتبر و مفید باید بر اساس دادههای دقیق و واقعی محاسبه شود؛ در غیر این صورت، اعتماد به آن دشوار خواهد بود.

دوماً، هنگام استفاده از نسبتهای P/E برای مقایسه شرکتها، باید این نسبت را در میان شرکتهایی از یک صنعت خاص ارزیابی کنید و از مقایسه شرکتهایی که در صنایع مختلف فعالیت میکنند، مانند بانکها و شرکتهای خودروسازی، خودداری نمایید. حتی در میان شرکتهای همصنعت نیز، به دلیل وجود روشهای محاسباتی متفاوت، نمیتوان به طور کامل به مقایسهی خطی و ساده اتکا کرد.

سهام با p/e بالا و یا سهام با p/e پایین کدام یک؟

زمانی که می خواهید سهام یک شرکت را خریداری کنید و وارد صفحه آن شرکت می شوید معمولا p/e هر یک از سهام ها نوشته شده است اما این که شما از این پی بر ای برای ارزیابی سهام استفاده کنید کار اشتباهی است. چرا که شرکت ها معمولا سود خود را بر اساس سود 12 ماه گذشته محاسبه می کنند و پی بر ای را با این سود حاصله بدست می آورند. این نمی تواند یک معیار خوب برای ارزیابی سهام آن شرکت باشد.

برای اینکه بتوانید نسبت p/e واقعی را بدست آورید باید سود تحلیلی سهام را بدست آورید و با تقسیم کردن قیمت روز سهام بر سود تحلیلی آن شرکت پی بر ای را بدست آورید و بعد از آن به تحلیل سهام برای سرمایه گذاری بپردازید. که آیا این سهام با پی بر ای بالا بهتر است یا سهامی با پی بر ای پایین.

کلام پایانی

نسبت P/E در نگاه اول مفهومی ساده به نظر میرسد و بسیاری از سرمایهگذاران با مشاهده این نسبت در تابلو معاملاتی، تصمیمات سرمایهگذاری خود را میگیرند.

با این حال، مهارت در خواندن تابلو معاملاتی تنها بخشی از دانش لازم برای معاملهگری موفق در بازار سرمایه است. برای درک عمیق و دقیق نسبت P/E، داشتن دانش کافی در زمینه تحلیل بنیادی امری ضروری است. بنابراین، اگر تازه وارد بازار سرمایه شدهاید یا تجربه کمی در بازارهای مالی دارید، ابتدا پیشنهاد میشود با مطالعه این مقاله و سایر منابع آموزشی در حوزه بورس و تحلیل بنیادی، دانش خود را افزایش دهید.

سپس با شرکت در دورههای تحلیل بنیادی، با اصول و روشهای تحلیلی مختلف، نحوه ارزشگذاری سهام و بنیاد شرکتها آشنا شوید تا به عنوان یک تحلیلگر حرفهای، ریسک سرمایهگذاری خود را به طور چشمگیری کاهش دهید.

نکته دیگر این است که هرچند نسبت P/E برای بررسی ارزندگی سهام شرکتها مفید است، اما نباید تنها بر اساس این نسبت اقدام به معامله کرد. بهتر است که از سایر نسبتهای مالی و روشهای تحلیلی دیگر نیز استفاده کرده و نسبت P/E یک سهم را با میانگین P/E گروه صنعتی و رقبای آن مقایسه کنید تا درک دقیقتری از این نسبت پیدا کنید و با اطمینان بیشتری وارد معاملات شوید.