آموزش اندیکاتور استوکاستیک + نحوه سیگنال گیری با Stochastic

اندیکاتور استوکاستیک (Stochastic) به عنوان یک ابزار تحلیل تکنیکال محبوب و معتبر در بازارهای معاملاتی همچون فارکس، بورس و کریپتو شناخته میشود. این ابزار تحلیلی که مجموعهای از اسیلاتورها و تکنیکهای پیشرفته را در خود جای داده است، به تریدرها در دقیقتر کردن ارزیابیهای قیمتی ارزهای دیجیتال یاری میرساند. علاوه بر بازار ارزهای دیجیتال، این اندیکاتور در بازارهای مالی سنتی نظیر فارکس و بازار سهام نیز رایج است.

مخترع این اندیکاتور، جورج لین، که یک تاجر شناختهشده بود، آن را در دهه 1950 معرفی کرد. لین با استفاده از تشبیهی جالب توجه به موشکی در فضا که پیش از تغییر جهت به سمت پایین، کاهش سرعت را تجربه میکند، اشاره کرد که چگونه تحولات قبلی قیمت سهام میتواند نشاندهنده تغییرات آتی باشد. بدین ترتیب، استوکاستیک تریدرها را قادر میسازد تا با تحلیل دقیقتر حرکات گذشته، تصمیمات معاملاتی بهتری اتخاذ کنند.

در نهایت، اندیکاتور استوکاستیک به عنوان یکی از ابزارهای کلیدی و مورد اعتماد در تحلیل بازارهای مالی است. این اندیکاتور، که به عنوان یک ابزار قدرتمند برای پیشبینی تغییرات قیمتی و روندهای بازار به کار میرود، به تریدرها در بهبود تصمیمگیریهای مالی کمک شایانی میکند. در ادامه همراه ما باشید تا به معرفی و بررسی موشکافانه این اندیکاتور بپردازیم و نحوه سیگنال گیری با اندیکاتور استوکاستیک را بیاموزیم.

درباره اندیکاتور استوکاستیک و عملکرد آن

اندیکاتور استوکاستیک به طور مداوم آخرین قیمت یک سهام، جفت ارز یا ارز دیجیتال را با دامنه قیمتهای گذشته آن در یک بازه زمانی خاص مقایسه میکند. به زبان ساده، این ابزار تحلیلی به ما امکان میدهد تا درک کنیم که قیمت فعلی یک دارایی نسبت به دوره معاملاتی شش ماه قبل چه تغییرات مثبت یا منفیای داشته است.

این شاخص با دیگر ابزارهای تحلیلی مرسوم در بازار تفاوت اساسی دارد؛ زیرا به جای تمرکز بر قیمت یا حجم معاملات یک ارز دیجیتال، بر سرعت و جهت حرکت روند بازار تمرکز دارد.

هر تغییری در حرکت یک جفت ارز میتواند به ترسیم خط روند بازار آن در بازه زمانی فعلی کمک کند، و این اندیکاتور قادر است آینده این روند را پیشبینی کند. استوکاستیک یکی از اندیکاتورهای پیشرفتهای است که با استفاده از ابزارهای تکنیکی تحلیل، معاملهگران را در پیشبینی حرکات قیمتی پیش از وقوع آنها یاری میکند.

در حالی که دیگر شاخصها، مانند میانگین متحرک، تنها گزارشدهنده نوسانات قیمت گذشته هستند، نباید تصور شود که شاخصهای دیگر بیفایده یا بیاستفاده هستند؛ زیرا هر شاخص و اندیکاتوری برای هدف خاص خود طراحی شده است.

بازه زمانی که استوکاستیک مورد بررسی قرار میدهد، شامل تمام قیمتهایی است که یک جفت ارز در آن دوره تجربه کرده است. به عنوان مثال، اگر قیمت طلا از 1,900 دلار به 1,800 دلار کاهش یابد، سپس به 2000 دلار افزایش پیدا کند و در نهایت در 2100 دلار بسته شود، دامنه معاملاتی آن در این دوره از 1800 دلار (حداقل) تا 2100 دلار (حداکثر) خواهد بود. ارتباط بین قیمت بستهشده و دامنه معاملاتی یک جفت ارز همیشه در حال تغییر است و نشاندهنده شتاب احتمالی قیمت آن است.

محاسبه اندیکاتور Stochastic

فرمول اندیکاتور استوکاستیک به شرح زیر است:

%K = 100(C – L14) / (H14 – L14)

که در آن، K% ارزش فعلی اندیکاتور استوکاستیک را نمایش میدهد. C معرف آخرین قیمت بسته شدن دارایی مورد بررسی است.

L14 بیانگر پایینترین قیمت در یک بازه زمانی 14 روزه است، در حالی که H14 به بالاترین قیمت در همان دوره 14 روزه اشاره دارد.

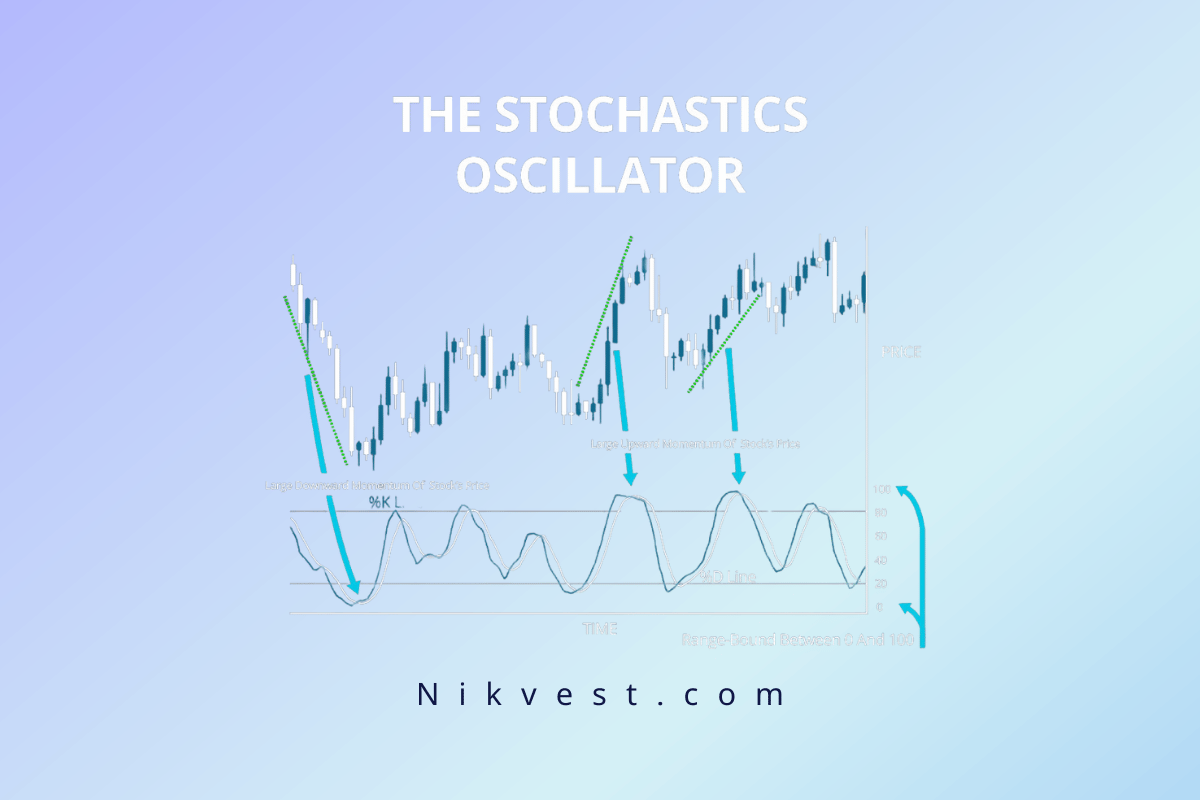

بررسی خطوط K% و D% در نمودار

K% به عنوان اندیکاتور استوکاستیک سریع و D% به عنوان اندیکاتور استوکاستیک کند شناخته میشوند. در میان این دو خط، K% سریعتر حرکت میکند. مبدع این اندیکاتور توضیح داده که در یک بازار صعودی، قیمت بسته شدن معمولاً به قیمت بالایی نزدیک است و در بازار نزولی، به قیمت پایینی.

سیگنالهای معاملاتی هنگامی ایجاد میشوند که خط K% از میانگین متحرک سهدورهای یا پنجدورهای خط D% عبور کند. خط D% در واقع میانگین متحرک N دورهای (معمولاً سه دوره) خط K% است.

از آنجایی که قیمت پیروی از شتاب روند دارد، نقطه تقاطع دو خط K% و D% به عنوان نشانهای از احتمال تغییر جهت قیمت تلقی میشود که در ادامه نحوه سیگنال گیری با این دو خط را بررسی می نماییم.

- تمایزات استوکاستیک سریع (K%) و استوکاستیک کند (D%)

اصلیترین تمایز میان اندیکاتورهای استوکاستیک کند و سریع (به ترتیب خطوط D و K) در درجه حساسیتشان نهفته است. استوکاستیک سریع نسبت به تغییرات قیمت حساستر عمل میکند در مقایسه با استوکاستیک کند، به همین دلیل تعداد بیشتری سیگنال معاملاتی تولید میکند.

تحلیل اندیکاتور استوکاستیک

موارد زیر برای تحلیل دادههای اندیکاتور استوکاستیک (Stochastic) حائز اهمیت است:

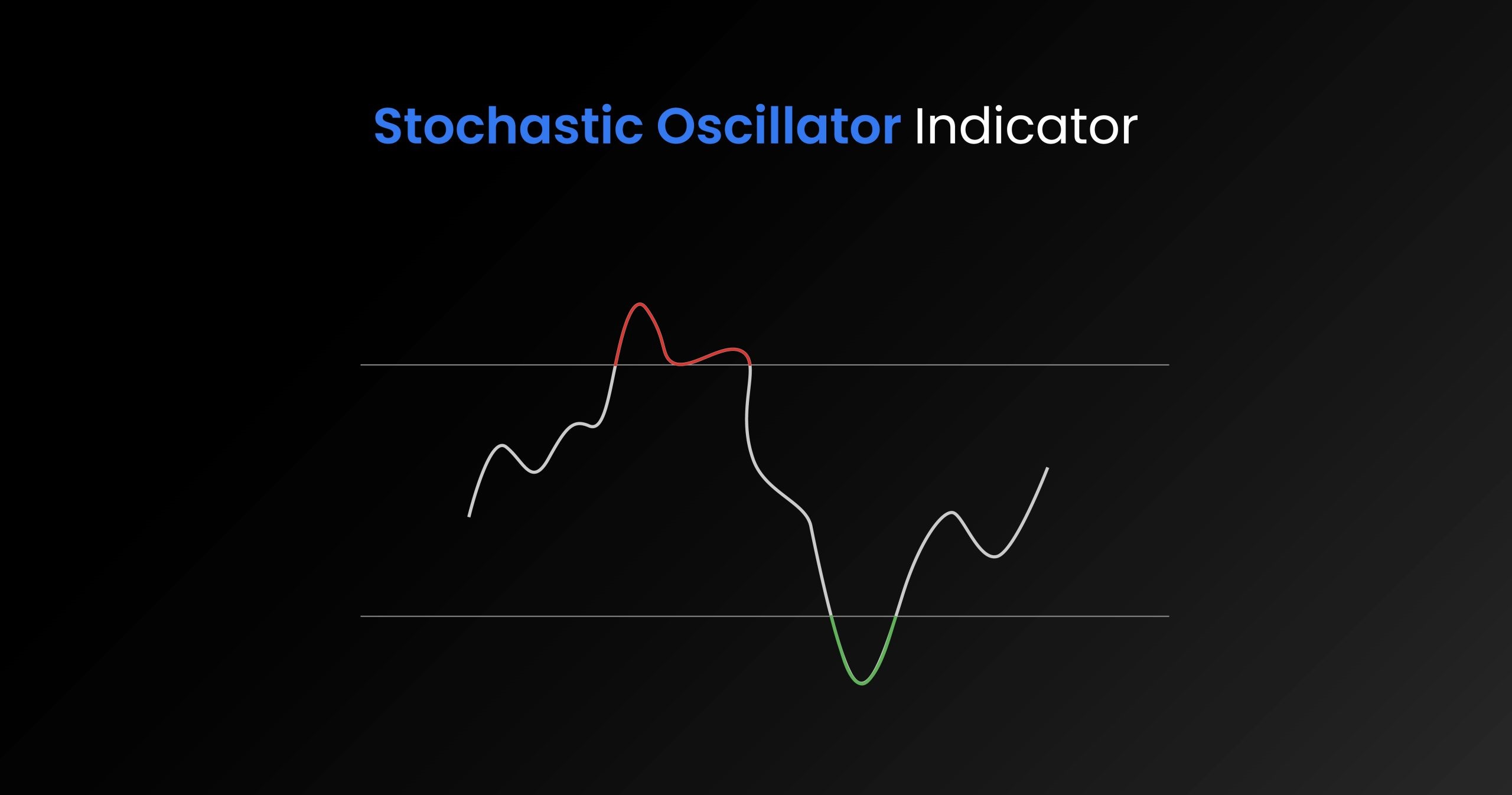

زمانی که نوسانگر استوکاستیک فراتر از 80 باشد، نشان میدهد که قیمت دارای مدنظر به بالاترین نقطهی محدودهی 14 دورهی گذشته رسیده و در آنجا بسته خواهد شد. در مقابل، وقتی این شاخص زیر 20 باشد، نشان میدهد که قیمت بستهشده در پایینترین سطح محدودهی 14 دورهی قبلی قرار میگیرد.

یک قاعده ضمنی در تحلیل تکنیکال وجود دارد که میگوید در یک بازار صعودی، قیمتها معمولاً در نزدیکی بالاترین سطح ممکن بسته میشوند. برعکس، در بازار نزولی، قیمتها معمولاً در نزدیکی پایینترین سطح بسته میشوند. به عنوان مثال اگر قیمت بستهشده یک جفت ارز از بالاترین یا پایینترین سطح عبور کند، نشان دهنده آن است که خط روند بازار در حال تضعیف است.

زمانی که اندیکاتور استوکاستیک بالای 50 قرار گیرد، نشاندهندهی آن است که جفت ارز مورد نظر در بالاترین نیمه محدوده قیمتی معامله قرار دارد.

اگر نوسانگر اندیکاتور استوکاستیک در بالای 8- باشد، این به معنی قدرتمند بودن روند صعودی بازار است و اگر قیمت جفت ارز همچنان در نزدیکی بالاترین سطح بسته شود، به این معناست که روند صعودی همچنان ادامه دارد.

تنظیمات اندیکاتور استوکاستیک

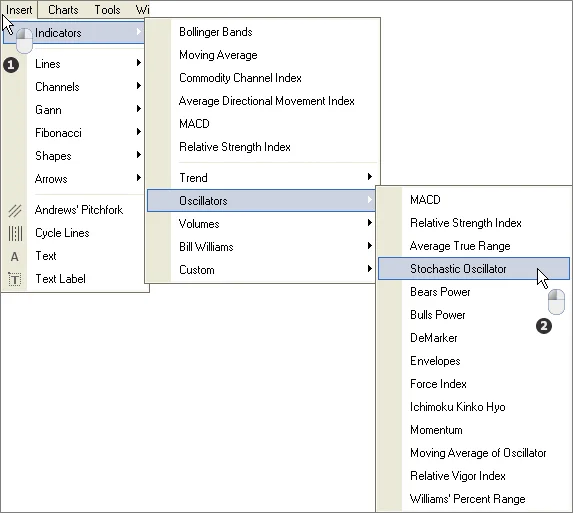

این راهنما به شما نشان می دهد که چگونه اندیکاتور استوکاستیک را در متاتریدر 4 راه اندازی و تنظیم کنید. این راهنما فرض می کند که شما یک نمودار را باز کرده اید.

پس از خواندن این آموزش، باید بتوانید:

- اندیکاتور استوکاستیک را اضافه کنید و پارامترهای این اندیکاتور را تنظیم کنید

- پارامترها را تغییر دهید

- نوسانگر تصادفی را بردارید

اندیکاتور استوکاستیک و پارامترهای این اندیکاتور را تنظیم کنید

- روی Insert کلیک کنید و ماوس خود را روی Indicators and Oscillators حرکت دهید

- روی Stochastic Oscillator کلیک کنید

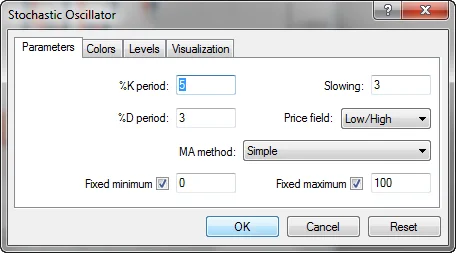

تنظیم پارامترهای عمومی

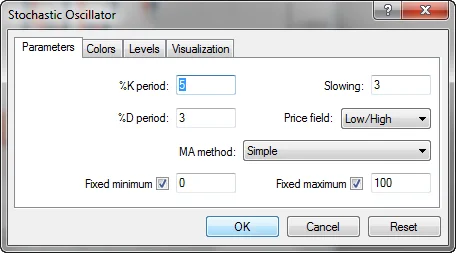

پس از انجام مراحل بالا، همانند تصویر زیر پنجره تنظیمات ظاهر می شود.

اکثر اندیکاتورها را می توان با چندین پارامتر مشترک کنترل کرد.

دو نوع پارامتر وجود دارد:

محاسبات نشانگر: به عنوان مثال. مقدار پریودهای استفاده شده برای نوسانگر تصادفی (در ابتدا لازم نیست زیاد نگران این موضوع باشید)

تصاویر یک نشانگر: به عنوان مثال. چگونه به نظر می رسد، رنگ و ضخامت خطوط و غیره.

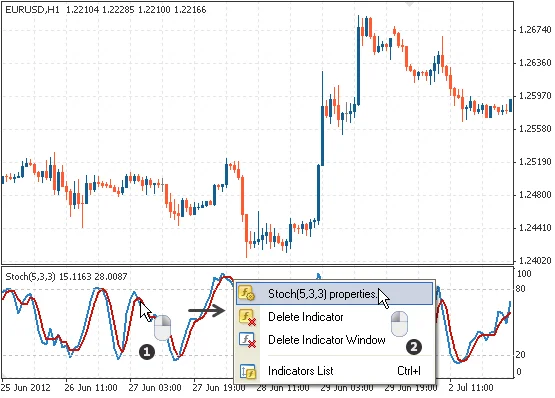

برای تغییر تنظیمات اندیکاتور در نمودار در زمانی بعدی:

روی اسیلاتور استوکاستیک کلیک راست کنید (باید دقیقاً روی خط اندیکاتور کلیک کنید تا منوی زیر نمایان شود).

گزینه ‘Stoch(5,3,3) Properties’ را انتخاب کنید – که (5,3,3) نشاندهنده پارامترهای مربوطه (دوره D% و دوره K+ و Slow ) است و بسته به انتخاب اولیه شما ممکن است متفاوت باشد.

بعد از انجام کارهای ذکر شده در مرحله قبل منوی پارامتر دوباره ظاهر می شود که در آن می توانید اندیکاتور را تغییر دهید.

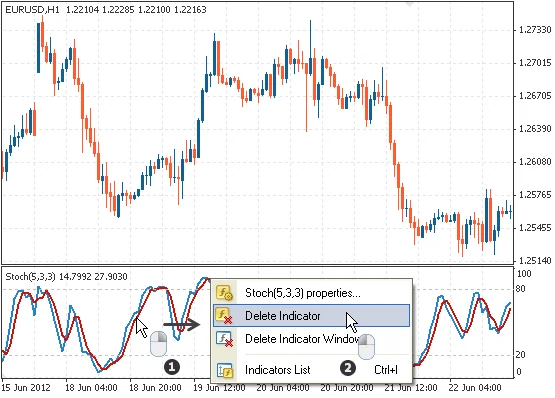

حذف یک اندیکاتور: برای حذف اندیکاتور استوکاستیک:

- روی اندیکاتوری که میخواهید حذف کنید کلیک راست کنید (برای دریافت منوی زیر باید روی خط اندیکاتور دقیقاً کلیک کنید

- سپس روی Delete Indicator کلیک کنید

اندیکاتور استوکاستیک از نمودار شما ناپدید می شود.

نحوه سیگنال گیری با اندیکاتور استوکاستیک

یک بار دکتر جورج لین گفت که اندیکاتور استوکاستیک از قیمت پیروی نمی کند، از حجم یا هر چیز دیگری پیروی نمی کند. از سرعت یا حرکت قیمت پیروی می کند. به عنوان یک قاعده، حرکت قبل از قیمت تغییر جهت می دهد. بنابراین، استوکاستیک به طور گسترده ای برای شناسایی جهت قیمت آتی استفاده می شود. این اندیکاتور سه سیگنال اصلی را ارائه می دهد: سیگنال اشباع خرید و فروش، واگرایی ها و متقاطع های K% و D%.

شرایط فروش بیش از حد/خرید بیش از حد (اشباع خرید و فروش)

اندیکاتور Stochastic با شاخص قدرت نسبی (RSI) مقایسه می شود زیرا آنها سیگنال های مشابهی را به جز برای متقاطع ها ارائه می دهند. با این حال، در مورد محدوده هایی که به اشباع خرید و اشباع فروش (Overbought & Oversold) می رسند، تفاوت هایی وجود دارد.

هنگامی که دارایی در محدده اشباع فروش (Oversold) قرار می گیرد، اندیکاتور استوکاستیک زیر 20 است، در حالی که RSI زیر 30 است. هنگامی که دارایی در محدوده اشباع خرید (Overbought) قرار می گیرد، استوکاستیک بالای 80 است، در حالی که RSI بالای 70 است. برای خواندن صحیح سیگنال ها ارزش این قوانین را به خاطر بسپارید.

هنگامی که اسیلاتورها در منطقه بیش از حد خرید هستند، سیگنالی وجود دارد که ممکن است قیمت به زودی کاهش یابد تا به قیمت منصفانه خود بازگردد. برعکس، زمانی که Oscillators در منطقه اشباع فروش قرار دارد، معامله گران انتظار دارند که قیمت به زودی افزایش یابد تا به ارزش منصفانه خود برسد.

- نحوه معامله بر روی سیگنال اشباع خرید/اشباع فروش

معامله گران هرگز وارد بازار نمی شوند زمانی که اسیلاتور در مناطقی که بیش از حد فروش می رود یا بیش از حد خرید شده است، زیرا می تواند برای مدتی در آنجا بماند. سیگنال فروش زمانی ظاهر می شود که اندیکاتور به زیر 80 می رسد، در حالی که سیگنال خرید زمانی رخ می دهد که استوکاستیک به بالای 20 برسد.

در نمودار بالا، قیمت پس از حرکت اندیکاتور استوکاستیک به زیر 80 (در شماره 1) کاهش یافت. شما می توانید معامله را با قرار دادن حد سود خود در نزدیکترین سطح حمایتی (شماره 2) انجام دهید. سیگنال با قرارگیری اندیکاتور استوکاستیک زیر 20 (شماره 3) تایید شده است. دستور استاپ لاس را می توان مطابق با نسبت ریسک / پاداش 1:2 یا 1:3 محاسبه کرد، بنابراین حدضرر خود را باید کمی بالاتر از شماره 4 قرار داد.

توجه: حد سود در معامله بالا باید با احتیاط استفاده شود. یک معامله گر باید مطمئن باشد که ریسک از نصف سود احتمالی تجاوز نمی کند.

استاپ لاس بخش مهمی از معاملات است، زیرا سیگنال گیری با استوکاستیک ممکن است مانند هر ابزار تحلیل تکنیکال دیگری درست عمل نکند . نمودار زیر شرایط مشابه بازار را نشان می دهد. استوکاستیک به زیر 80 (در شماره 1) رسید، بنابراین یک معامله گر انتظار کاهش بیشتر قیمت را دارد.

قیمت به مدت دو روز در حال کاهش بود (در شماره 2)، اما کاهش قابل توجهی نبود. علاوه بر این، شناسایی حد سود چالش برانگیز بود زیرا نزدیکترین سطح حمایت بسیار دور بود (در شماره 3). همچنین، استوکاستیک به منطقه اشباع فروش نرسید و به سرعت به شرایط اشباع خرید بازگشت.

واگرایی ها (Divergences)

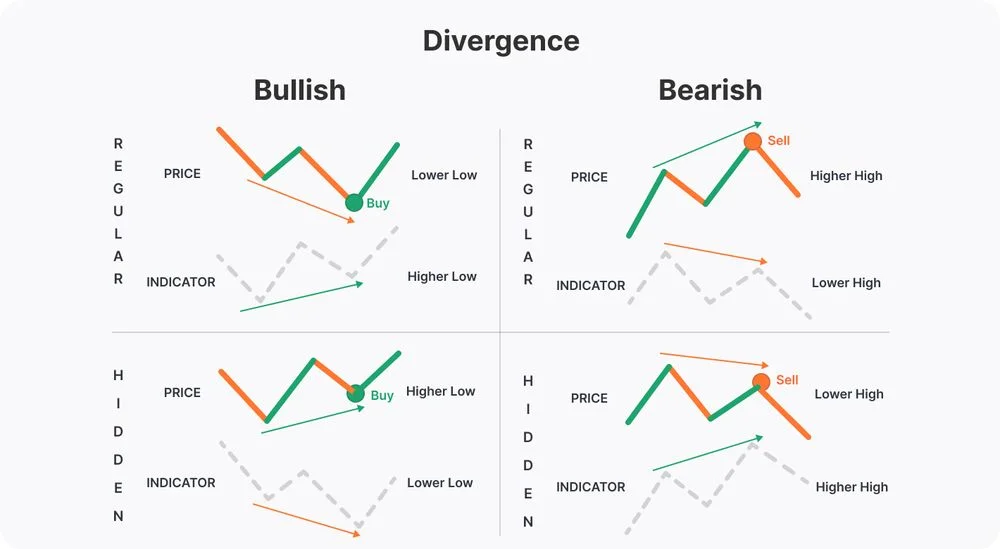

واگرایی یکی از برجسته ترین سیگنال های بسیاری از اندیکاتورها از جمله استوکاستیک و RSI است. واگرایی زمانی رخ می دهد که قیمت در یک جهت حرکت می کند، اما توسط اندیکاتور استوکاستیک تایید نمی شود. انواع واگرایی در نمودار زیر منعکس شده است.

واگراییهای معمول (Regular) قویتر هستند، در حالی که واگراییهای پنهان باید با سیگنالهای مطمئنتر تأیید شوند و با در نظر گرفتن روند کلی بازار تحلیل شوند.

واگرایی های معمولی

- روند صعودی: زمانی که قیمت به پایینترین سطح میرسد، اما استوکاستیک دارای پایینترین مقدار است، انتظار میرود بازار رو به رشد باشد.

- روند نزولی: زمانی که قیمت بالاترین رقم را تشکیل میدهد اما استوکاستیک اوجهای پایینتری دارد، انتظار میرود که بازار کاهش یابد.

واگرایی های پنهان

روند صعودی: زمانی که قیمت پایینترین قیمتها را تشکیل میدهد، اما استوکاستیک دارای پایینترین حد است، انتظار میرود بازار رو به رشد باشد.

روند نزولی: زمانی که قیمت اوج های پایین تری را تشکیل می دهد اما استوکاستیک اوج های بالاتری دارد، انتظار می رود که بازار کاهش یابد.

- نحوه معامله بر روی سیگنال واگرایی ارسالی توسط اندیکاتور استوکاستیک

قیمت و اندیکاتور استوکاستیک یک واگرایی نزولی معمولی را تشکیل دادند (در شماره 1). زمانی که K% (خط خاکستری) به زیر D% (خط نارنجی) رسید، معامله گر می تواند وارد بازار شود (در شماره 2). حد سود را در شرایطی همانند آنچه در تصویر می بینید می توان در نزدیکترین سطح حمایتی قرار داد (در شماره 3). با این حال، یک معاملهگر میتواند در صورتی که مطمئن باشد روند نزولی ادامه خواهد داشت، از دستور تریلینگ حد سود (trailing take-profit) استفاده نماید.

توجه: اسیلاتور استوکاستیک یک معکوس بالقوه قیمت را منعکس می کند اما یک معکوس روند را نشان نمی دهد. این بدان معنی است که قیمت ممکن است برای مدت کوتاهی تغییر کند. بنابراین، در نظر گرفتن شرایط فعلی بازار و تعیین حد سود مناسب با در نظر گرفتن ریسکهای بالقوه حیاتی است.

از آنجایی که قیمت دو کندل با شدوهای بالایی بلند قبل از برگشت ایجاد کرده است، دستور استاپ لاس بالای شدوها قرار می گیرد (در شماره 4).

کراس اوورها (متقاطع ها)

سومین سیگنالی که استوکاستیک می تواند ارائه دهد، تقاطع های K% و D% است. اندیکاتور RSI چنین سیگنال هایی را ارائه نمی دهد زیرا از یک خط تشکیل شده است.

قانون سیگنال گیری در کراس اوورها بسیار ساده است: وقتی خط K% به زیر خط D% برسد، قیمت کاهش مییابد. برعکس، زمانی که K% به بالای D% برسد، انتظار میرود که قیمت افزایش یابد.

- نحوه معامله بر روی سیگنال متقاطع

معاملهگران اغلب از دو سیگنال تقاطع برای ورود و خروج از بازار استفاده میکنند. اولین برای باز کردن موقعیت و دومین برای بستن آن است. با این حال، چنین استراتژی ممکن است پاداشهای بالقوه را محدود کند. موقعیت مشابهی در نمودار بالا منعکس شده است.

یک معاملهگر میتواند وقتی K% (خط خاکستری) از پایین به بالا از D% (خط نارنجی) عبور کند، وارد پوزیشن خرید شود (مطابق شکل 1). وقتی K% از D% پایینتر بیاید اگر آنها بازار را ترک کنند، نیمی از سود بالقوه خود را از دست خواهند داد (همانند شماره 2).

آپشن دیگر استفاده از دستور حد سود متغییر و بستن نیمی از معامله در نزدیکترین سطح مقاومت ( در شماره 3) و بستن نیمی دیگر در یک سطح مقاومت دیگر (در شماره 4) است. نقطه دوم مقاومت پیچیده است زیرا بر اساس پایینترینهای قبلی است، نه بالاترینها. بنابراین، در شرایط مشابه با نمودار بالا حائز اهمیت است منتظر بمانیم تا قیمت شروع به کاهش کند.

توجه: میتوانید نه تنها از بالاترینها بلکه از پایینترینها برای قرار دادن سطوح مقاومت استفاده کنید. برعکس، میتوانید نه تنها از پایینترینها بلکه از بالاترینها برای قرار دادن سطوح حمایت استفاده کنید. این رویکرد وقتی حجم معاملات پایین است و معاملهگر فرض میکند خریداران/فروشندگان قدرت کافی برای هدایت قیمت به جلو را ندارند، کاربرد دارد.

اندیکاتور استوکاستیک در Tradingview

مرحله اول: انتخاب اندیکاتور Stochastic

ابتدا، صفحه تریدینگ ویو خود را باز کرده و در بخش Indicators به دنبال اسیلاتور Stochastic بگردید.

گام دوم: تنظیم اسیلاتور Stochastic

زمانی که اندیکاتور Stochastic را انتخاب کنید، این اسیلاتور در قسمت زیر فعال میگردد. از طریق گزینه چرخ دنده (Setting) واقع در گوشه سمت چپ پایین، امکان تغییر تنظیمات اسیلاتور فراهم میشود. در قسمت تنظیمات اسیلاتور Stochastic، با دو بخش Input و Style روبرو خواهید شد که به توضیح هر یک از آنها میپردازیم:

بخش Input

- تعیین تایم فریم اسیلاتور که به طور پیشفرض با تایم فریم نمودار اصلی یکسان است.

- دوره تناوب Stochastic، که معمولاً بر روی عدد 14 تنظیم میباشد (خط آبی رنگ).

- دوره تناوب میانگین متحرک، معمولاً بر روی عدد 3 تنظیم میشود (خط قرمز رنگ).

- دوره تناوب فیلترینگ نویز Stochastic، که بر روی عدد 3 تنظیم میباشد.

بخش Style

- انتخاب رنگ خط Stochastic.

- انتخاب رنگ خط میانگین متحرک.

- تنظیم رنگ خط 80 در اسیلاتور Stochastic.

- تنظیم رنگ خط 20 در اسیلاتور Stochastic.

- رنگ پسزمینه اسیلاتور Stochastic.

- تنظیم میزان دقت اعشار در اعداد بین 0 تا 100.

مزایا و معایب اندیکاتور Stochastic

مزیتها

- اندیکاتور استوکاستیک به عنوان یک ابزار پیشگام در تحلیل بازار شناخته میشود که توانایی پیشبینی روندهای قیمتی را دارد.

- علاوه بر این، سیگنالهایی روشن و قابل تشخیص ارائه میدهد و برای مدت زمان طولانی در میان معاملهگران محبوبیت داشته است.

معایب

- همانند سایر اندیکاتورها، اندیکاتور استوکاستیک نیز ممکن است گاهی اوقات سیگنالهای نادرستی را نشان دهد.

سخن پایانی

اندیکاتور استوکاستیک برای شناسایی نقاط حمایت و مقاومت در روند سهام به کار میرود و در همین فرآیند، به تحلیل دقیق نقاط اشباع خرید و فروش نیز پرداخته میشود. تنظیمات این اندیکاتور بر اساس دیدگاه معاملاتی هر معاملهگر متفاوت است.

با انتخاب تایم فریمهای کوتاهمدت، نوسانات بیشتری در نقاط اشباع خرید و فروش مشاهده میشود. در مقابل، با انتخاب تایم فریمهای بلندمدت، نوسانات کمتری دیده میشوند زیرا دورهی زمانی معاملات بلندتر میباشد. این اندیکاتور همچنین به معاملهگر این امکان را میدهد که سرعت و شتاب حرکت قیمت را ارزیابی کند.