به طور قطع، در اکوسیستم پیچیده معاملات مالی، فهم و تحلیل الگوهای پرایس اکشن به عنوان یکی از کلیدیترین مهارتهای لازم برای دستیابی به موفقیت در بازارهای گوناگون شناخته میشود.

این الگوها، که در تحلیل حرکات قیمت و حجم معاملات بر روی نمودارها آشکار میشوند، اطلاعات با ارزشی در خصوص جهتگیری قیمتها، زمان مناسب برای ورود و خروج از معاملات، و شناسایی روندهای بازار ارائه میدهند. این روش به معاملهگران این قابلیت را میدهد که با دیدگاهی روشنتر و آگاهانهتر به انجام معاملاتی سودآور بپردازند.

در این مقاله، هدف ما بررسی دقیق این الگوها و نمایش نحوه کمک آنها به شناسایی زمانهای مناسب ورود و خروج از معاملات، بهبود مدیریت ریسک در معاملات فارکس و ارزدیجیتال و تقویت تصمیمگیریهای معاملاتی است. علاوه بر این، مفاهیم اصلی مربوط به پرایس اکشن و راهنماییهای عملی برای معاملهگران در این مقاله ارائه خواهد شد.

پرایس اکشن (Price Action) چیست

پرایس اکشن (Price Action) همانطور که از نامش مشخص است به حرکت قیمتی یک دارایی در طول زمان که در یک نمودار نمایش داده میشود، اشاره دارد.

این رویکرد تحلیلی اساساً در زمینه تحلیل تکنیکال بکار گرفته میشود و در انواع بازارهای مالی، از جمله ارزهای دیجیتال، بازار تبادل ارزهای خارجی (فارکس)، بورس ایران و سایر بازارها به کار میرود.

استراتژی معاملاتی پرایس اکشن نشان می دهد که برای پیشبینی روند حرکت یک دارایی، نیازی به تحلیل فاندامنتال، استفاده از اندیکاتورهای تحلیل تکنیکال و عوامل دیگر وجود ندارد. این رویکرد معتقد است که با تنها توجه به کندلهای ثبت شده روی نمودار، میتوان تصمیمگیری کرد و نیازی به استفاده از ابزارهای پیچیده و گاهاً گمراه کننده تحلیلی دیگر نیست.

درباره الگوهای پرایس اکشن (Price Action Patterns)

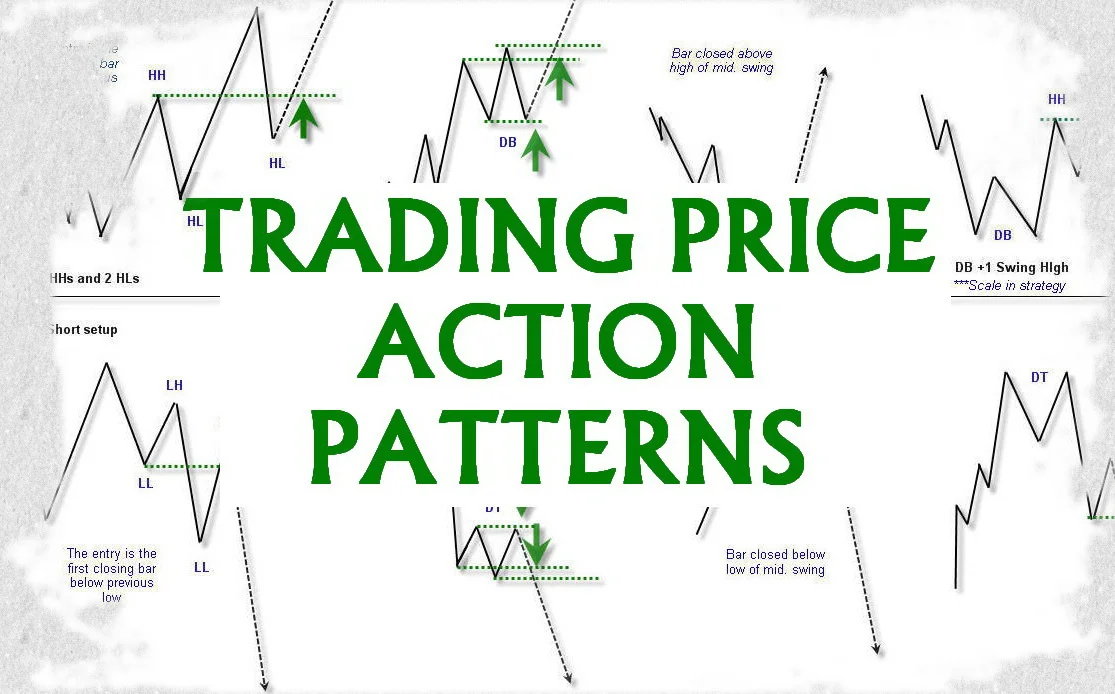

الگوهای پرایس اکشن یا الگوهای حرکت قیمت، به ساختارهایی اطلاق میشود که در طول زمان در نمودارهای قیمتی داراییهای مختلف شکل میگیرند و به همین دلیل تحلیلگران برای آنها اسامی خاصی را انتخاب کردهاند.

استفاده از این الگوها به دلیل آن است که زمانی که یکی از این الگوها در نمودار شکل میگیرد، اغلب نتیجه مشابهی که پیشتر اتفاق افتاده است، دوباره رخ میدهد.

بسیاری از فعالان بازارهای مالی از این الگوها برای تصمیمگیری درباره خرید و فروش و معامله داراییهای خود استفاده میکنند، زیرا با آگاهی از نتیجههای احتمالی این الگوها، تصمیمگیری آنها مبتنی بر تجربه گذشته میشود. در ادامه، به معرفی 12 الگوی پرایس اکشن میپردازیم که به اعتقاد بزرگان دنیای معامله گری بسیار سودده هستند و می توانند شما را در کسب موفقیت در معاملات یاری برسانند.

انواع اصلی الگوهای پرایس اکشن کدامند

باید این نکته را بدانید که بیش از صد الگوی پرایس اکشن موجود است و تنها چند الگوی از آنها توانستهاند اعتماد سرمایهگذاران را به خود جلب کنند و سودده ظاهر شده است

در ادامه، به تشریح انواع الگوهای پرایس اکشن میپردازیم که بسیار محبوب و پرطرفدار هستند. با این وجود، لازم به ذکر است که این الگوها قطعی نیستند و ممکن است در برخی شرایط نتایج مورد انتظار را به دنبال نداشته باشند.

نکته دیگری که حائز اهمیت است، این است که الگوهای پرایس اکشن دارای دو نوع اصلی هستند. برخی از الگوها نشاندهنده ادامه حرکت قیمت در جهت فعلی هستند و به عنوان Continuation Patterns یا الگوهای ادامهدهنده شناخته میشوند.

الگوهای دیگر، وقتی ظاهر میشوند، انتظار تغییر روند قیمت را باید داشته باشیم. این الگوها به عنوان Reversal Patterns یا الگوهای برگشتی شناخته میشوند.

به علاوه، برخی از الگوها تنها از یک یا دو کندل تشکیل شدهاند و به عنوان Candlestick Patterns یا الگوهای نمودار شمعی (الگوهای کندلی) معروفند. این الگوها ممکن است جزو الگوهای برگشتی یا ادامهدهنده نیز باشند.

در اینجا نکته مهم دیگری که باید توجه داشته باشیم، این است که هنگام اشاره به صعودی یا نزولی بودن، منظور از گاوی یا خرسی شدن بازار پس از شکستن یک الگو است. به عنوان مثال، مستطیل صعودی الگویی است که پس از شکستن، بازار به حالت گاوی تبدیل میشود و برای خریداران علاقه خرید ایجاد می شود.

معرفی و بررسی موفقترین الگوهای پرایس اکشن (Price Action)

در ادامه الگوهای پرایس اکشنی را معرفی و بررسی می کنیم که بسیار پرطرفدار هستند و می توان با استفاده از آن ها در معاملات موفق ظاهر شد:

-

الگوهای پرایس اکشن: الگوی سر و شانه (Head And Shoulders)

الگوی Head and Shoulders یکی از الگوهای معکوس است که در آن قیمت جفت ارز یا سهم به سقف خود میرسد و سپس به کف آخرین حرکت صعودیاش بازمیگردد. سپس قیمت از سقف قبلی بالاتر میرود تا دماغه را ساخته و سپس دوباره به کف اولیه باز میگردد. در نهایت، قیمت یکبار دیگر افزایش مییابد، اما این بار به قله اول رسیده و روند نزولی را در پیش می گیرد.

این الگو در پایان یک حرکت صعودی رخ میدهد و باعث تغییر جهت بازار و حرکت به سمت نزول قیمت میشود.

اجزای الگوی هد اند شولدرز عبارت است از:

- شانه سمت چپ (Shoulder): این بخش از الگو با دو قله کوچکتر از پیک قبلی شکل میگیرد.

- سر (Head): این قسمت با یک پیک قویتر از پیک قبلی شکل میگیرد، و نشاندهندهی حرکت قیمت به سمت بالا است.

- شانه سمت راست (Shoulder): این بخش نیز با دو قله کوچکتر از پیک مربوط به Head شکل میگیرد.

در الگوی سر و شانهها، ما سه قله متمایز را مشاهده میکنیم. در بین این قلهها، قله وسط ارتفاع بیشتری نسبت به دو قله قبلی خود دارد که در واقع همان سر الگو است و دو قله مجاور آن که ارتفاع کمتری دارند، شانههای چپ و راست را تشکیل میدهند.

برخی از معاملهگران معتقدند که خط گردن (Neckline) در این نمودار باید کاملاً افقی باشد، اما برخی دیگر ترجیح میدهند خطوط گردنی را که برابر نیستند نیز در نظر بگیرند. اگر خط گردن به سمت پایین بیفتد، نشاندهنده نزولی شدن بازار است و در حالت دیگر، اگر بالا برود، نشاندهنده بازار صعودی است.

نکته مهم: در معامله با این نمودار، نقطه ورود قبل از شکستن خط گردن (نک لاین) و در امتداد قله سوم ظاهر میشود.

استاپ لاس یا در بالای شانه دوم و یا در بالای سر تعیین میشود. میزان تارگت سود هم بوسیله اندازهگیری ارتفاع الگو بین خط گردن و سر و سپس اضافه کردن تعداد این پیپها به قیمتی که معامله با آن باز میشود، بدست میآید. از طرفی دیگر بهتر است در این نمودارها به موضوع حمایت و مقاومت نیز توجه کنید.

به طور واضح، اگر الگویی توسعه پیدا کرده باشد و شما توانسته باشید ۷۵% از تارگت سود خود را کسب کنید درست قبل از برخورد با ناحیه مقاومت بهتر است از معامله خارج شوید و از سود خود محافظت کنید.

-

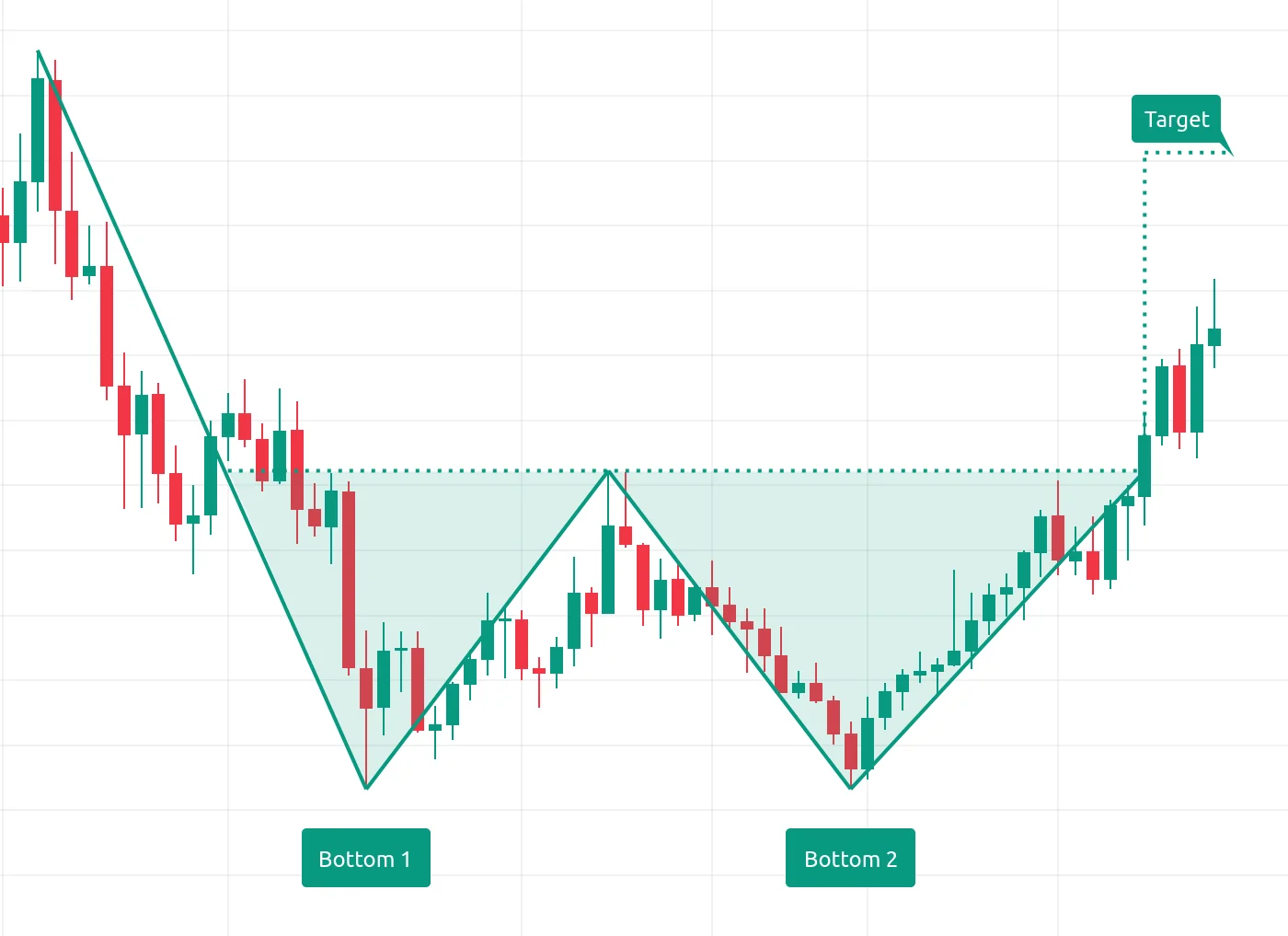

الگوهای پرایس اکشن: الگوی کف و سقف دوقلو (Double Top & Double Down)

یکی از الگوهای پرایس اکشن معکوس، الگوی سقف و کف دوقلو (Double Top & Double Bottom) است که ممکن است نسبت به الگوهای معمولی مانند سر و شانه سود بیشتری به همراه داشته باشد. این الگو به سادگی در تایم فریمهای مختلف قابل شناسایی است.

الگوی سقف دوقلو یا جفتقله در شرایطی تشکیل میشود که بازار در حال رشد است و نمودار قیمت، پس از رسیدن به بالاترین سطح، واکنش نشان داده و یک قله ایجاد میشود.

در این مواقع، روند قیمت تغییر مسیر خواهد داد، اما با حمایت مواجه میشود و به سمت بالا حرکت خواهد کرد. با این حال، هنگامی که به مقاومت قبلی میرسد، دوباره واکنش نشان داده و روند نزولی را آغاز میکند. در واقع، مقاومتی که باعث ایجاد قله اول شده، یک مقاومت قوی و معتبر است که ممکن است منجر به تغییر روند شود.

در مورد الگوی جفتدره هم میتوان گفت: در حالت نزولی بازار، زمانی که قیمت به سطح پایینترین حد خود میرسد و واکنش نشان میدهد، یک دره ایجاد میشود.

سپس، قیمت حرکت رو به سمت بالا را آغاز میکند اما نمیتواند به این حرکت ادامه دهد. در نتیجه، دوباره قیمت کاهش مییابد تا به حمایتی برسد که منجر به ایجاد دره اولیه شد. واکنش قیمت به این حمایت، روند صعودی را آغاز میکند. به عبارت دیگر، حمایتی که باعث ایجاد دره اول شد، یک حمایت قوی و معتبر است که ممکن است به تغییر روند از نزولی به صعودی منجر شود.

-

الگوهای پرایس اکشن: الگوی کانال (Channel)

یکی از الگوهای بسیار کاربردی و شناخته شده در پرایس اکشن، الگوی کانال است. این الگو شامل دو خط روند موازی است که یکی در بالا به عنوان خط مقاومت و دیگری در پایین به عنوان خط حمایت عمل میکند.

دو دسته اصلی از الگوهای کانال وجود دارند: کانالهای صعودی و کانالهای نزولی. این کانالها معمولاً شامل تعداد زیادی کندل هستند و به همین دلیل از اعتبار بالایی برخوردارند.

به طور کلی، قیمتها در بازار در مسیر یک کانال حرکت میکنند و بهترین زمان برای ورود یا خروج از معاملات زمانی است که نمودار به دیوارههای کانال برخورد میکند، چرا که این دیوارهها به عنوان خطوط مقاومت و حمایت قوی عمل میکنند و احتمال تغییر جهت روند پس از برخورد با آنها بالا است.

-

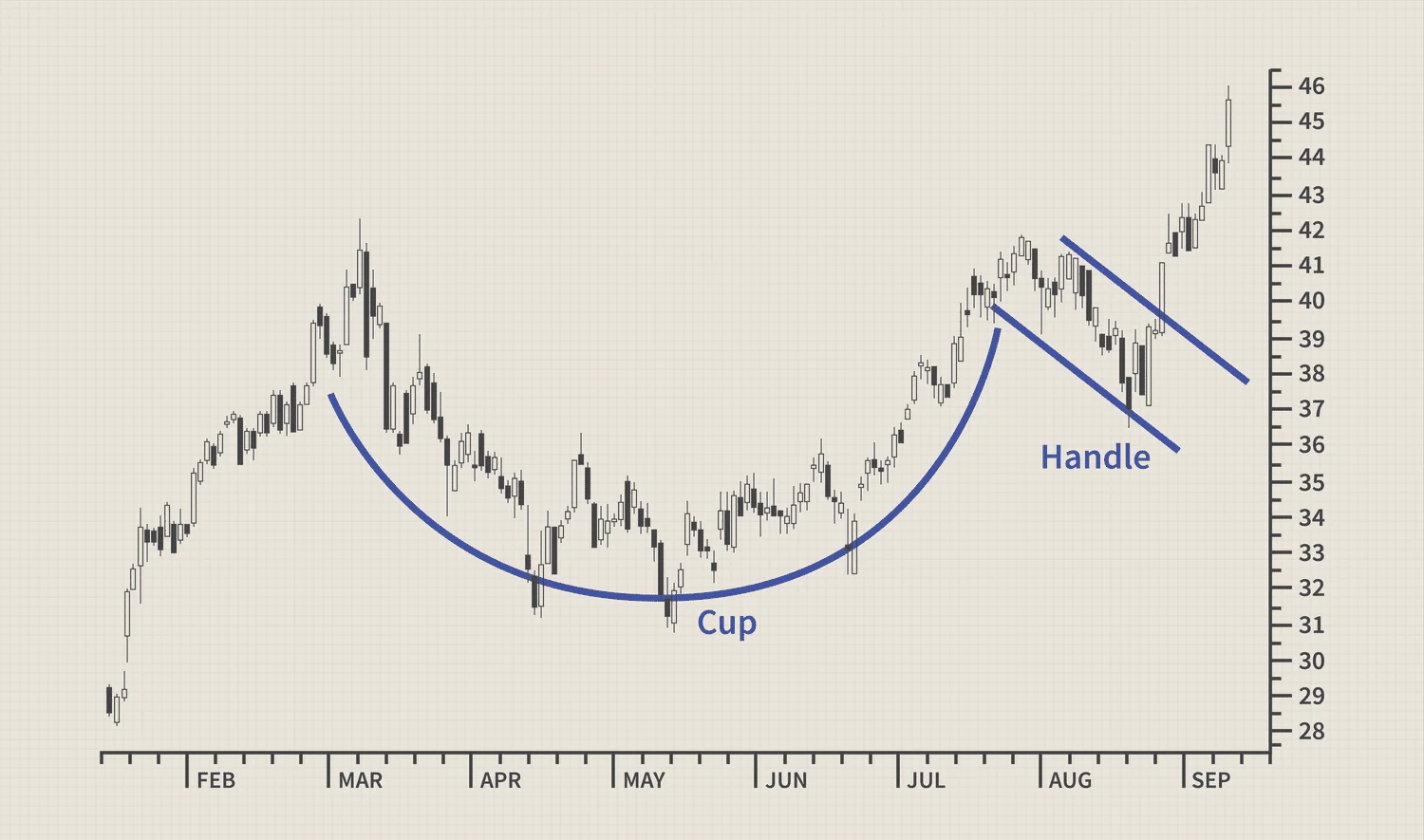

الگوهای پرایس اکشن: الگوی فنجان و دسته (Cap and Handle)

الگوی فنجان و دسته یکی از الگوهای متداول در تحلیل تکنیکال است که معمولاً به عنوان نشانهای برای ادامهی روند صعودی در نظر گرفته میشود. این الگو غالباً در زمانی رخ میدهد که یک روند صعودی به طور موقت متوقف شده باشد و نشاندهندهی احتمال از سرگیری حرکت صعودی است.

علت نامگذاری این الگو به خاطر شکل ظاهری آن است؛ در ابتدا، یک حرکت شبیه به حرف U انگلیسی در نمودار شکل میگیرد که به عنوان بدنه فنجان تلقی میشود، و سپس یک الگوی کوچکتر در سمت راست آن ظاهر میشود که دسته فنجان را نمایش میدهد.

هنگامی که الگوی فنجان و دسته به طور کامل در نمودار تشکیل شود، این امکان وجود دارد که قیمت دارایی مورد نظر با قدرت بیشتر به روند صعودی خود ادامه دهد.

علاوه بر این، این الگو ممکن است در روند نزولی نیز تشکیل شود که در آن حالت به آن الگوی فنجان و دسته معکوس یا نزولی گفته میشود. در این حالت، پس از شکلگیری الگو، معمولاً انتظار میرود که قیمتها سقوط کنند و روند نزولی ادامه یابد.

-

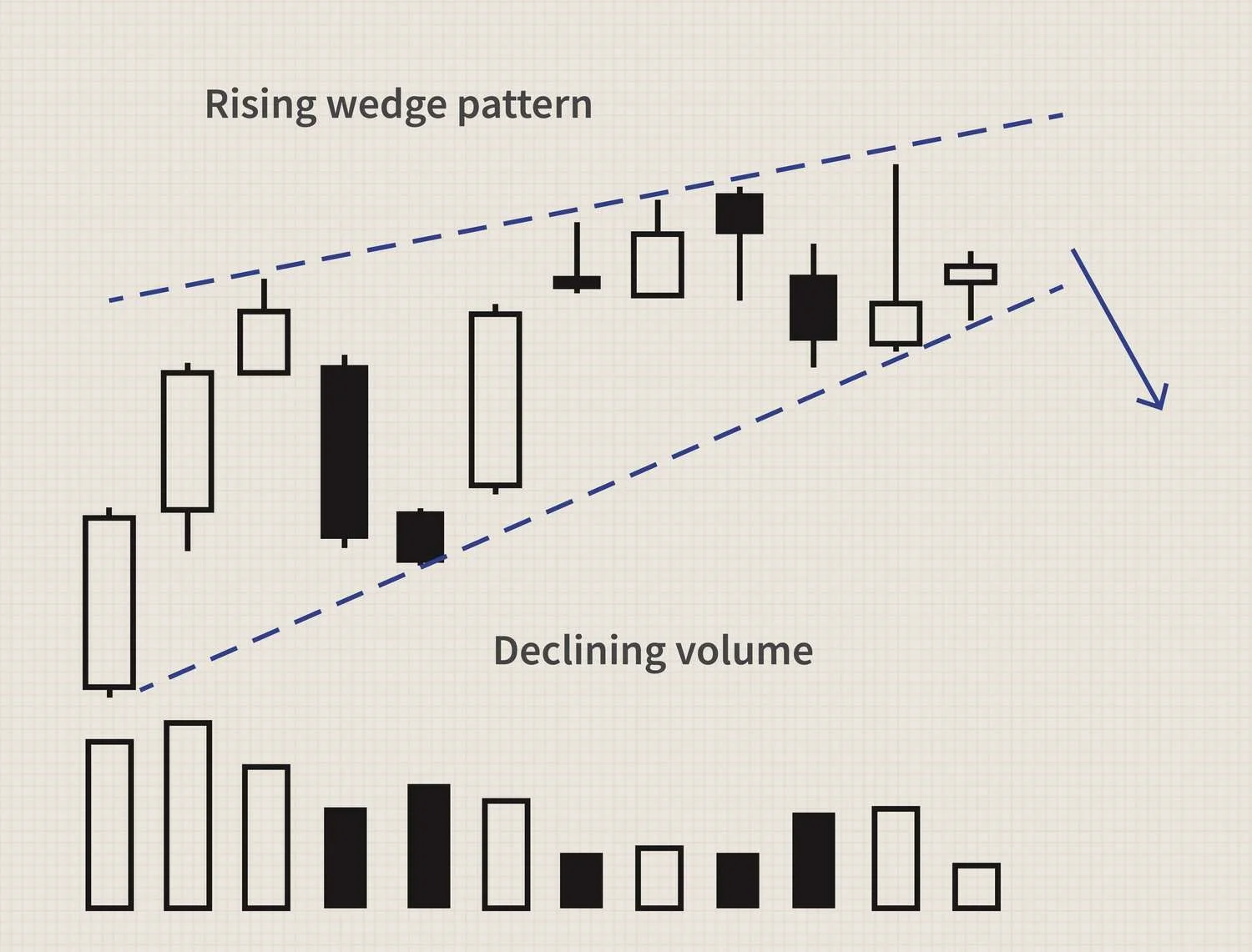

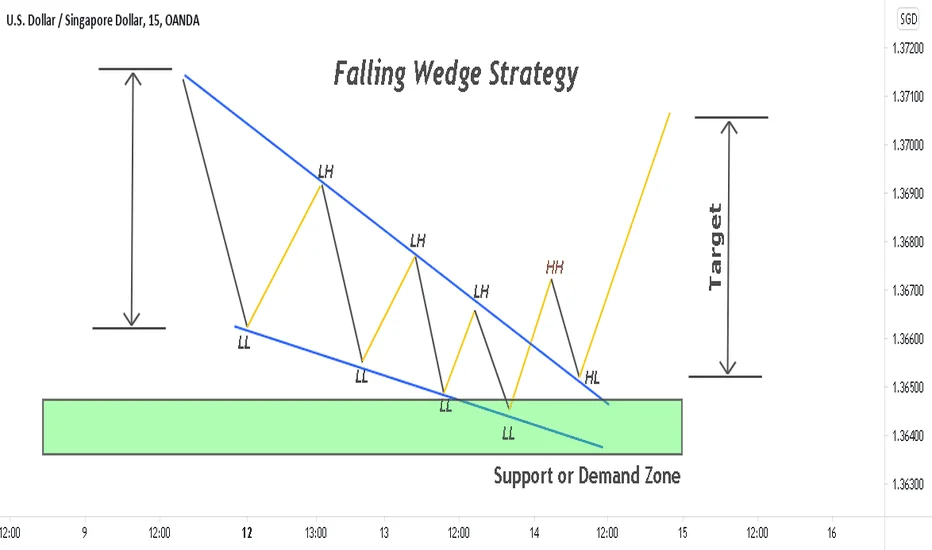

الگوی گُوه یا وج (Wedge)

الگوی گوه یا الگوی کنج در تحلیل تکنیکال از الگوهای برگشتی محسوب میشود و با کشیدن دو خط روند متمایل به یکدیگر تعریف میشود.

یک جنبه حیاتی این الگو این است که هر دو خط روند باید در یک راستا حرکت کنند. بدین معنا که هر دو خط باید یا صعودی باشند یا نزولی تا بتوان آن را به عنوان الگوی Wedge شناسایی کرد.

وقتی الگوی Wedge به سمت بالا شکل میگیرد، به آن ‘الگوی Wedge صعودی یا الگوی گوه بالارونده میگویند. این نوع الگو معمولاً به عنوان نشانگر احتمال کاهش قیمت در آینده تلقی میشود.

از سوی دیگر، الگوی Wedge نزولی یا الگوی گوه پایینرونده زمانی شکل میگیرد که الگو به سمت پایین متمایل باشد. این نوع الگو معمولاً پیشبینی کننده افزایش قیمت در آینده است.

-

الگوهای پرایس اکشن: الگوهای مثلث (Triangle)

الگوهای مثلث در تحلیل تکنیکال، که شامل دو خط روند متقاطع هستند، به عنوان الگوهایی برای ادامهی روند شناخته میشوند. این الگوها عموماً به سه گروه تقسیم میشوند:

مثلث متقارن:

این الگو از دو خط روند متمایل به هم که در جهات مخالف شیب دارند، تشکیل میشود. ضلع بالایی آن به عنوان خط مقاومت و ضلع پایینی به عنوان خط حمایت عمل میکند. الگو ممکن است از هر دو ضلع شکسته شود و اگرچه این شکست میتواند نشانگر ادامهی روند قبلی باشد، اما همیشه اینگونه نیست و امکان رد الگو نیز وجود دارد.

مثلث صعودی:

این الگو شامل یک خط تقریباً افقی به عنوان ضلع بالایی و یک خط روند صعودی به عنوان ضلع پایینی است. عموماً در روندهای صعودی شکل میگیرد و بعد از شکست ضلع بالایی، انتظار میرود که قیمت به سمت بالا حرکت کند.

مثلث نزولی:

در این الگو، ضلع پایینی از یک خط تقریباً افقی و ضلع بالایی از یک خط روند نزولی تشکیل شدهاست. این الگو بیشتر در روندهای نزولی دیده میشود و در صورتی که ضلع پایینی مثلث شکسته شود، انتظار میرود که روند نزولی قیمت ادامه یابد.

-

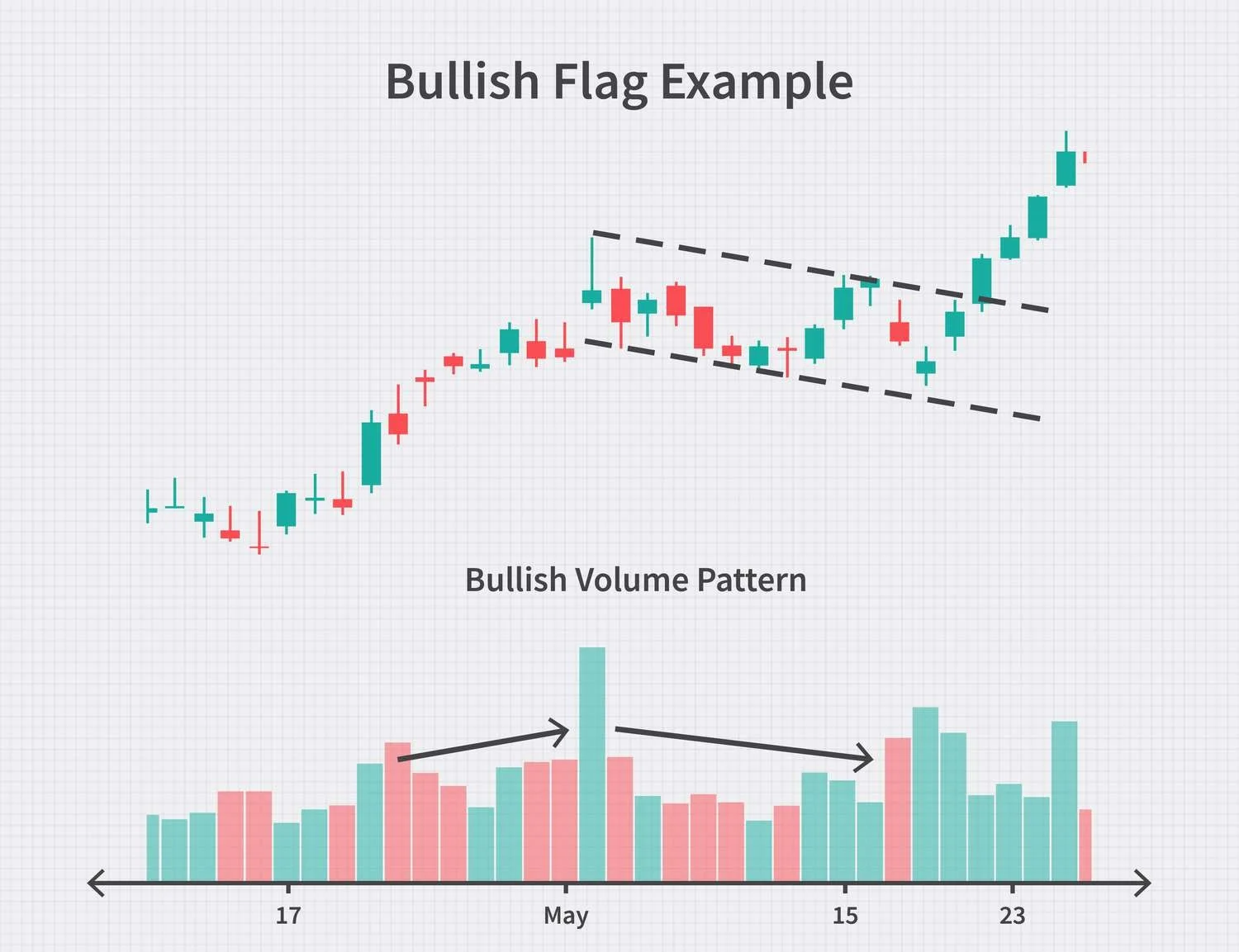

الگوهای پرایس اکشن: الگوی پرچم (Flag)

الگوی پرچم یا Flag در تحلیل پرایس اکشن، یک الگوی مشهور در نمودارهای قیمتی است. این الگو شکل یک پرچم یا مانند پرچم را در نمودار به خود میگیرد و به عنوان یک الگوی ادامهدهنده در معاملات شناخته میشود.

در الگوی پرچم، قیمت پس از یک حرکت سریع و قدرتمند به سمت بالا یا پایین، دورهای از تثبیت یا تنظیم مجدد را تجربه میکند. این دوره تثبیت به صورت یک مسیر همگن صعودی یا نزولی ظاهر میشود و با خطوط روند خود مشخص میشود. در طول شکلگیری الگوی پرچم، حجم معاملات معمولاً کاهش مییابد.

وقتی قیمت از خطوط روند الگوی پرچم شکسته میشود، انتظار میرود که قیمت در جهت حرکت قبلی خود ادامه یابد و این شکست به عنوان تأیید الگو به حساب میآید. این شکست معمولاً با افزایش حجم معاملات همراه است که میتواند نشانگر تقویت حرکت قیمتی باشد.

معاملهگران میتوانند با تحلیل الگوی پرچم و در نظر گرفتن دیگر عوامل بازاری مانند روندهای قبلی، حجم معاملات و اخبار مربوط به بازار، از این الگو برای شناسایی فرصتهای معاملاتی و تصمیمگیری درست در خرید یا فروش استفاده کنند. البته، توجه دقیق به این عوامل و دیگر الگوهای کلیدی پرایس اکشن برای اتخاذ تصمیمهای معاملاتی موفق ضروری است.

-

الگوهای پرایس اکشن: الگوی مستطیل (Rectangle)

الگوی Rectangle یا مستطیل یکی از الگوهای پایه در تحلیل پرایس اکشن است که میتواند هم به عنوان یک الگوی ادامهدهنده و هم به عنوان یک الگوی برگشتی عمل کند.

این الگو غالباً پس از دورههای صعودی یا نزولی در بازار و در زمان استقرار و تثبیت قیمتها شکل میگیرد. در این الگو، قیمت دارایی بین دو سطح حمایت و مقاومت نوسان میکند و با اتصال قلهها و درههای ایجاد شده، شکل مستطیل پدید میآید.

الگوی مستطیل ممکن است از بالا یا پایین شکسته شود، که این ویژگی به آن انعطافپذیری بخشیده و باعث میشود که هم به عنوان یک الگوی ادامهدهنده و هم برگشتی عمل کند.

به عنوان نمونه، در یک روند صعودی، شکست ضلع بالایی الگو نشاندهنده ادامه روند صعودی است، در حالی که شکست ضلع پایینی میتواند نشانگر یک تغییر روند نزولی باشد.

در ادامه به معرفی دسته سوم الگوهای پرایس اکشن یعنی الگوهای کندلی خواهیم پرداخت:

-

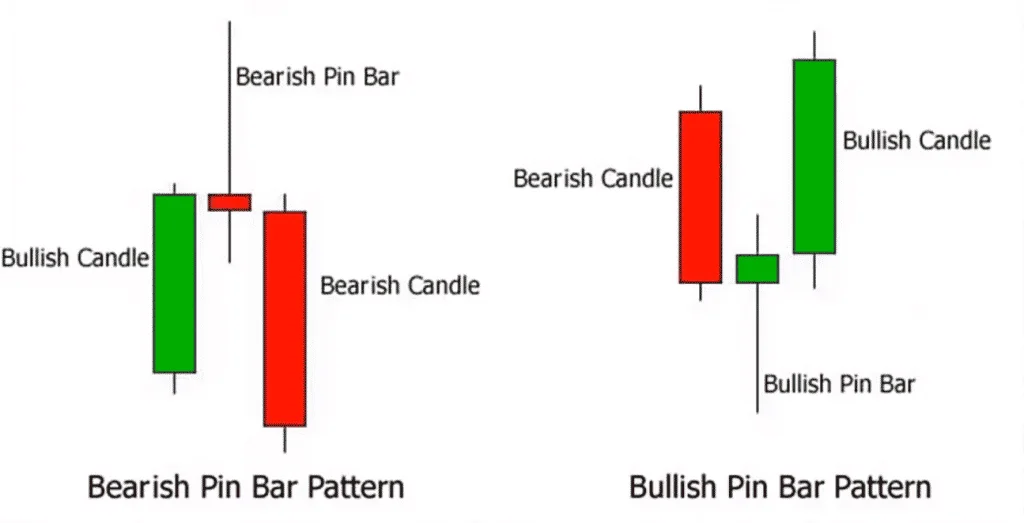

الگوی چکش یا پین بار (Pin Bar or Hammer)

الگوی پین بار در دنیای معاملات پرایس اکشن به عنوان یکی از الگوهای مهم برگشتی شناخته میشود. این الگو که در نمودارهای قیمتی ظاهر میشود، میتواند نشانگر یک تغییر احتمالی در روند کوتاهمدت باشد. این بدین معنی نیست که همیشه شاهد تغییر روند درازمدت خواهیم بود، بلکه بیشتر به عنوان یک نشانگر تغییر موقتی در روند استفاده میشود.

الگوی پین بار به معاملهگران کمک میکند تا با تشخیص نقاط ضعف در قدرت خریداران یا فروشندگان، احتمال برگشت قیمت را پیشبینی کنند و متناسب با استراتژیهای خود در بازار اقدام نمایند. این الگو معمولاً با شمعی با بدنه کوچک و سایه بلند از بالا یا پایین تشخیص داده میشود. دو دسته اصلی الگوی پین بار عبارتند از:

الگوی پین بار صعودی (Bullish Pin Bar): که اغلب نشاندهندهی احتمال افزایش حرکت قیمت به سمت بالا است.

الگوی پین بار نزولی (Bearish Pin Bar): که معمولاً به معنای احتمال کاهش قیمت به سمت پایین است.

-

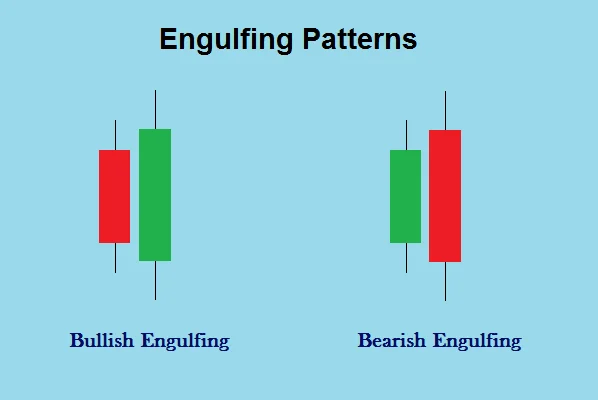

الگوهای پرایس اکشن: الگوی پوشا (Engulfing)

الگوی اینگلفینگ (پوشا) در الگوهای پرایس اکشن به عنوان یکی از الگوهای مهم برای تشخیص نقطهی برگشتی بازار شناخته میشود. این الگو با دو شمع (کندل) تشکیل میشود و میتواند به دو صورت صعودی یا نزولی ظاهر شود.

در شکل صعودی، شمع اول نزولی و کوچکتر است در حالی که شمع دوم صعودی و بزرگتر از شمع اول است. برعکس، در شکل نزولی، شمع اول صعودی و شمع دوم نزولی و بزرگتر از شمع اول است.

بعد از ظاهر شدن الگوی پوشا صعودی، انتظار میرود که قیمتها به سمت بالا حرکت کنند. به همین ترتیب، الگوی پوشا نزولی معمولاً نشاندهندهی روند نزولی قیمتها است. همچون الگوی چکش، موقعیت تشکیل این الگو در نمودار بسیار حائز اهمیت است؛ الگوی پوشا در نزدیکی نواحی حمایتی و مقاومتی اغلب بهتر عمل میکند و شانس موفقیت آن بیشتر است.

-

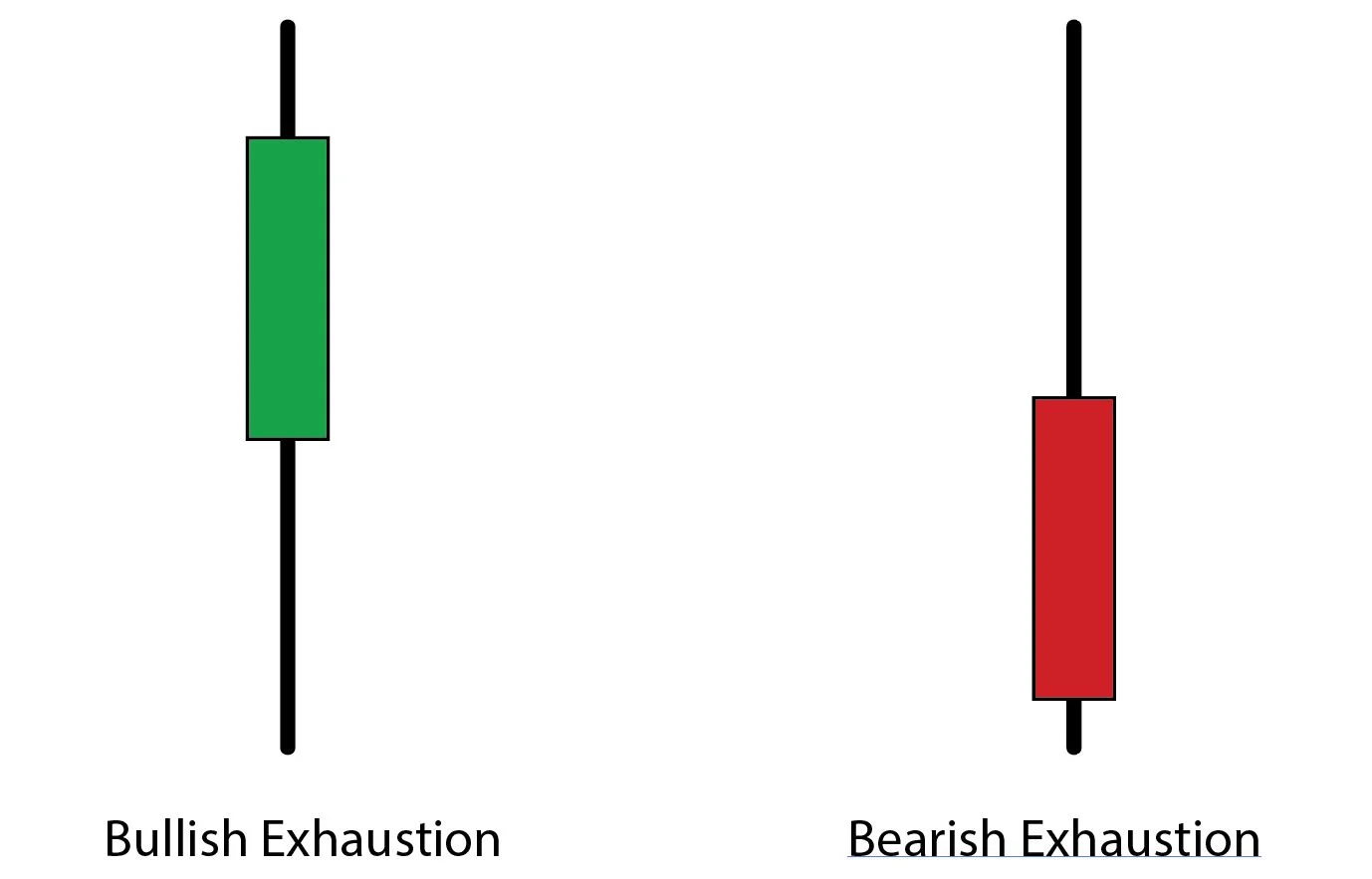

الگوهای پرایس اکشن: الگوی کندل خسته (Exhaustion Bar)

الگوی کندل خسته یا Exhaustion Bar یک الگوی مهم در تحلیل تکنیکال است که بازتابی از تغییرات قدرت در بازار میباشد. این الگو زمانی رخ میدهد که یک گروه در بازار، پس از دورهای از فعالیت، نشانههای خستگی نشان میدهد و در نتیجه، گروه دیگری وارد شده و کنترل بازار را به دست میگیرد. به این ترتیب، وقتی فروشندگان خسته میشوند، خریداران شروع به فعالیت میکنند و بازار را تحت کنترل خود در میآورند و برعکس.

یکی از ویژگیهای کلیدی این الگو ایجاد گپ یا فاصله در نمودار است. الگوی خسته در حالت صعودی با یک گپ در پایین کندل قبلی آغاز میشود و به شدت به سمت بالا حرکت کرده، در نهایت در نزدیکی سطح بالایی کندل قبلی و در نقطهی بالاترین قیمت خود بسته میشود.

-

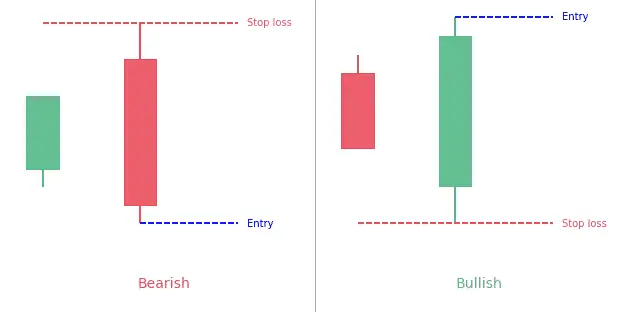

الگوهای پرایس اکشن: الگوی Key Reversal Bar (کندل بازگشتی کلیدی)

الگوی کندل بازگشتی کلیدی یکی از الگوهای مهم در تحلیل پرایس اکشن به شمار میرود و جزء دستهبندی الگوهای برگشتی قرار میگیرد. این الگو شامل دو کندل است و میتواند در دو حالت، صعودی یا نزولی، رخ دهد.

در نسخه صعودی الگو، کندل دوم، که صعودی است، در سطح پایینتر از نقطه Low کندل اول باز میشود و در سطح بالاتر از نقطه High کندل اول بسته میشود. در مقابل، در نسخه نزولی الگو، کندل دوم، که نزولی است، در سطح بالاتر از نقطه High کندل اول باز شده و در سطح پایینتر از نقطه Low کندل اول بسته میشود.

برای معامله با استفاده از این الگو، توصیه میشود که در بالای سطح الگو خرید انجام شود. در صورت عدم اطمینان، بهتر است منتظر ماند تا قیمت بالای سطح بسته شدن کندل دوم حرکت کند تا خرید صورت گیرد. برای فروش نیز، اقدام در پایین سطح الگو توصیه میشود و در صورت عدم اطمینان، منتظر ماند تا قیمت پایین سطح بسته شدن کندل دوم حرکت کند تا فروش انجام شود.

پارامترهای کلیدی در استفاده از الگوهای پرایس اکشن

در عرصه معاملات، برخی اوقات ممکن است با الگوهایی مواجه شوید که کمی پیچیده و نامنظم به نظر میرسند. از این رو، تمرین مداوم و مکرر در شناسایی الگوهای در حال وقوع از اهمیت بالایی برخوردار است. توجه داشته باشید که در تحلیل پرایس اکشن و تشخیص الگوها همیشه احتمال بروز خطا وجود دارد.

الگوهای پرایس اکشن که در منابع آموزشی و مقالات، از جمله تصاویری که در این مقاله مورد استفاده قرار گرفتهاند، به عنوان مثالهای نظری و آموزشی هستند و صرفاً برای آشنایی بیشتر با این الگوها ارائه شدهاند.

به بیان دیگر، در بازار واقعی و هنگام تحلیل نمودارهای قیمتی، ممکن است الگوهای معرفی شده با این دقت و وضوح نباشند و شناسایی آنها دشوارتر به نظر برسد.

به همین دلیل، تمرین و مطالعهی الگوهایی که در گذشته در نمودارها ظاهر شدهاند، بسیار حائز اهمیت است و میتواند به بهبود مهارتهای شما در این زمینه کمک قابل توجهی بکند.

علاوه بر این، باید به یاد داشته باشید که پرایس اکشن و الگوهای آن، مانند سایر روشهای تحلیلی، همواره دارای احتمال خطا هستند و نباید نتایج آنها را به صورت قطعی پیشبینی کرد.

با این حال، تجربیات گذشته نشان دادهاند که این الگوها، بهویژه آنهایی که در این مقاله به آنها اشاره شده، دارای نرخ موفقیت قابل توجهی هستند و با کسب مهارت میتوان از آنها برای دستیابی به سود استفاده کرد.