استراتژی ترید بیت کوین : اگر شما یک معاملهگر ترند هستید، واگراییهای پنهان باید یکی از مهم ترین ابزار شما باشد. واگراییهای پنهان، حرکتی را به ترند اصلی نشان میدهد که ادامه احتمالی در جهت اصلی ترند است. به دلایلی، تشخیص واگراییهای پنهان توسط بسیاری از معاملهگران دشوارتر است، علیرغم این واقعیت که نشاندهنده یک الگوی احتمال بالاست.

واگرایی بیت کوین چیست؟

تقریباً تمام اندیکاتورهای فنی تکامل حرکت قیمت را دنبال میکنند، به این معنی که آنها قیمت را عقب می اندازند. به همین دلیل است که اکثر نوسانگرهای مورد استفاده در تحلیل تکنیکال اندیکاتورهای کند هستند. هنگامی که قیمت یک ابزار به سمت بالا حرکت میکند، نشانگر نیز به سمت بالا حرکت میکند. هنگامی که قیمت به سمت پایین حرکت میکند، اندیکاتور نیز به سمت پایین حرکت میکند.

با این حال، گاهی اوقات یک اختلاف بصری بین قیمت و نشانگر مشهود است. این اختلاف بصری به عنوان عدم تایید شناخته میشود و به آن واگرایی میگویند. دو نوع واگرایی وجود دارد:

- واگراییهای منظم

- واگراییهای پنهان

واگراییهای منظم بیتکوین

واگرایی منظم با قیمتهای اوج بالاتر همراه با مقادیر شاخص کمتر در طول یک ترند صعودی و قیمتهای نزول پایین همراه با مقادیر شاخص بالاتر در طول یک ترند نزولی مشخص میشود.

یک واگرایی منظم به عنوان یک شاخص پیشرو تفسیر میشود زیرا میتواند با دقت خوب بالا و پایین مشخص شود. همچنین به معاملهگران کمک میکند تا نزدیک به بالا بفروشند و نزدیک به پایین خرید کنند. به عبارت دیگر، یک واگرایی کلاسیک نشاندهنده یک معکوس ترند احتمالی است.

یک واگرایی منظم دو الگو دارد:

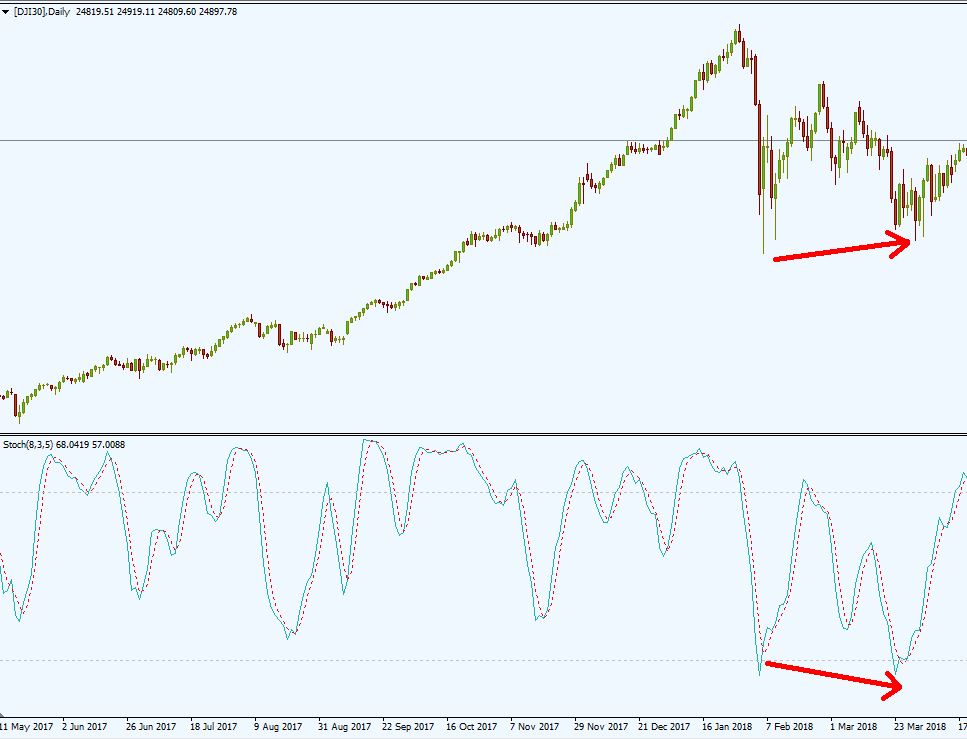

واگرایی نزولی منظم بیتکوین

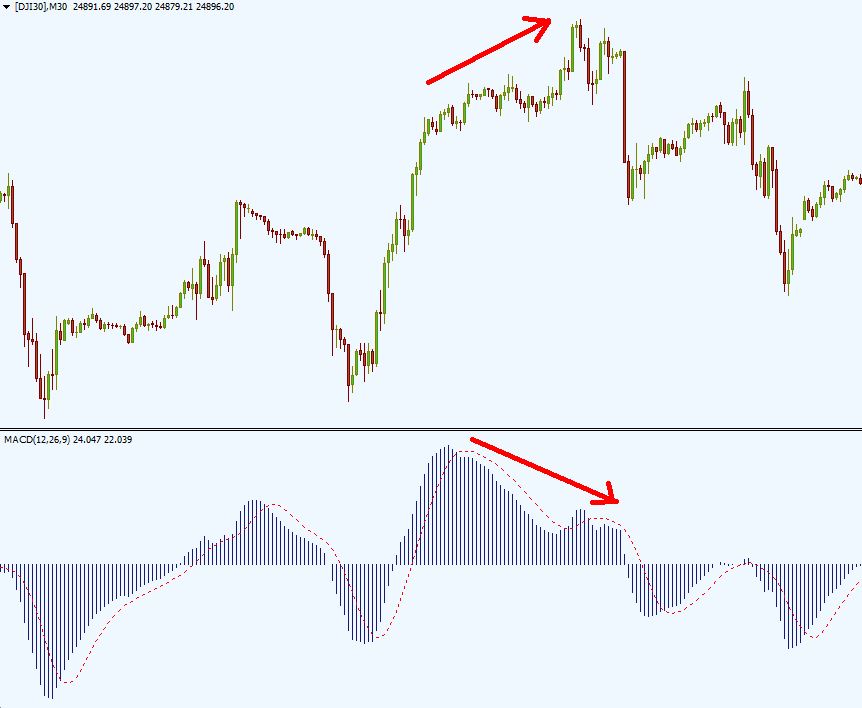

یک واگرایی نزولی منظم در طول یک ترند صعودی زمانی که قیمت در حال رسیدن به اوجهای بالاتر (HH) است ظاهر میشود، اما این اندیکاتور اوج پایینتر (LH) را نشان میدهد.

همانطور که در نمودار شاخص داو جونز در بالا مشاهده میکنید، قیمت در یک ترند صعودی قوی قرار داشت و قیمت به سمت اوجهای جدید فشار میآورد. با این حال، این اندیکاتور نتوانست اوجهای جدید را ثبت کند، برعکس، رکورد بسیار پایینتری را ثبت کرد.

این یک نشانه قوی از فرسودگی بازار و نشانه احتمالی بازگشت بازار، یا حداقل یک اصلاح کوتاهمدت است.

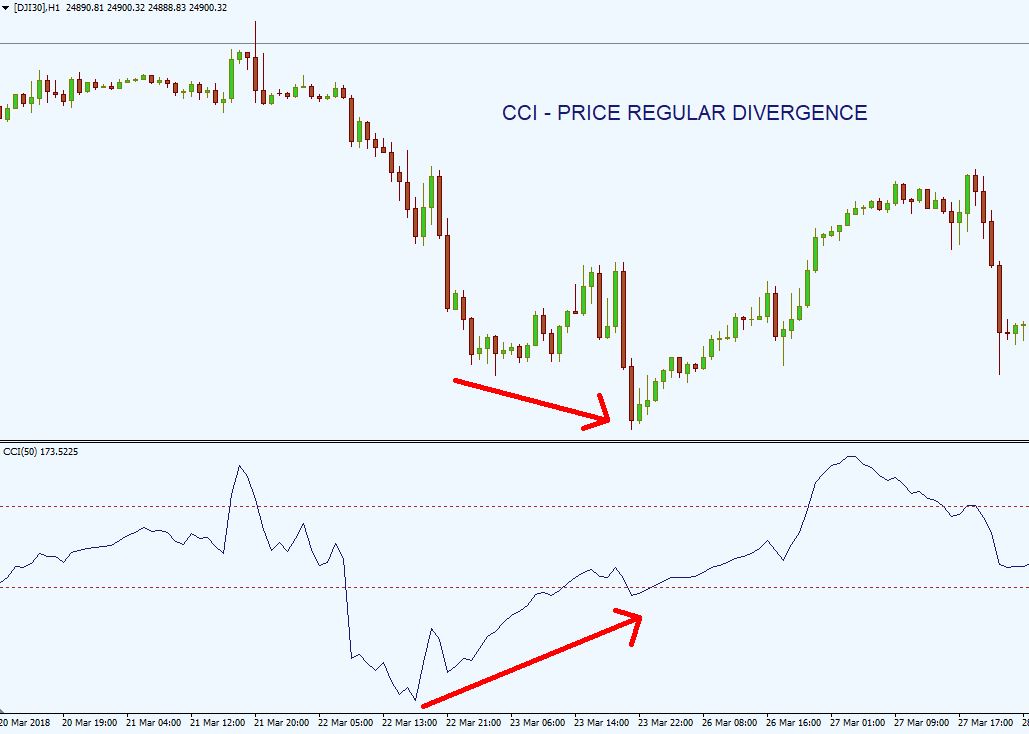

واگرایی صعودی منظم

یک واگرایی منظم صعودی در طول یک ترند نزولی ظاهر میشود، زمانی که قیمت به پایینترین حد (LL) میرسد اما نوسانگر پایینترین سطح (HL) را ثبت میکند.

دوباره، وقتی نمودار شاخص داو جونز را در بالا تجزیه و تحلیل میکنیم، میبینیم که قیمت به شدت سقوط کرد و قیمت به دنبال کاهشهای جدید بود. این حرکت توسط اندیکاتور تایید نشد و نتوانست نزولهای جدید را ثبت کند، برعکس، پایینترین سطح را ثبت کرد.

بنابراین، واگرایی صعودی منظم حاکی از بازگشت احتمالی بازار، یا اصلاح کوتاه مدت است.

واگرایی پنهان بیت کوین چیست

واگرایی پنهان یک عدم تأیید بصری است که با موارد زیر مشخص میشود:

- پایینترین سطح قیمت همراه با مقادیر شاخص پایینتر در طول یک ترند صعودی

- اوجهای پایینتر قیمت همراه با مقادیر شاخص بالاتر در طول یک ترند نزولی

واگراییهای پنهان سیگنال ادامه حرکت در جهت ترند غالب است. به همین دلیل است که اگر ترجیح میدهید در جهت ترند اصلی موضع بگیرید، واگراییهای پنهان میتوانند سیگنالهای بسیار دقیقی ایجاد کنند.

یک واگرایی پنهان دو الگو دارد:

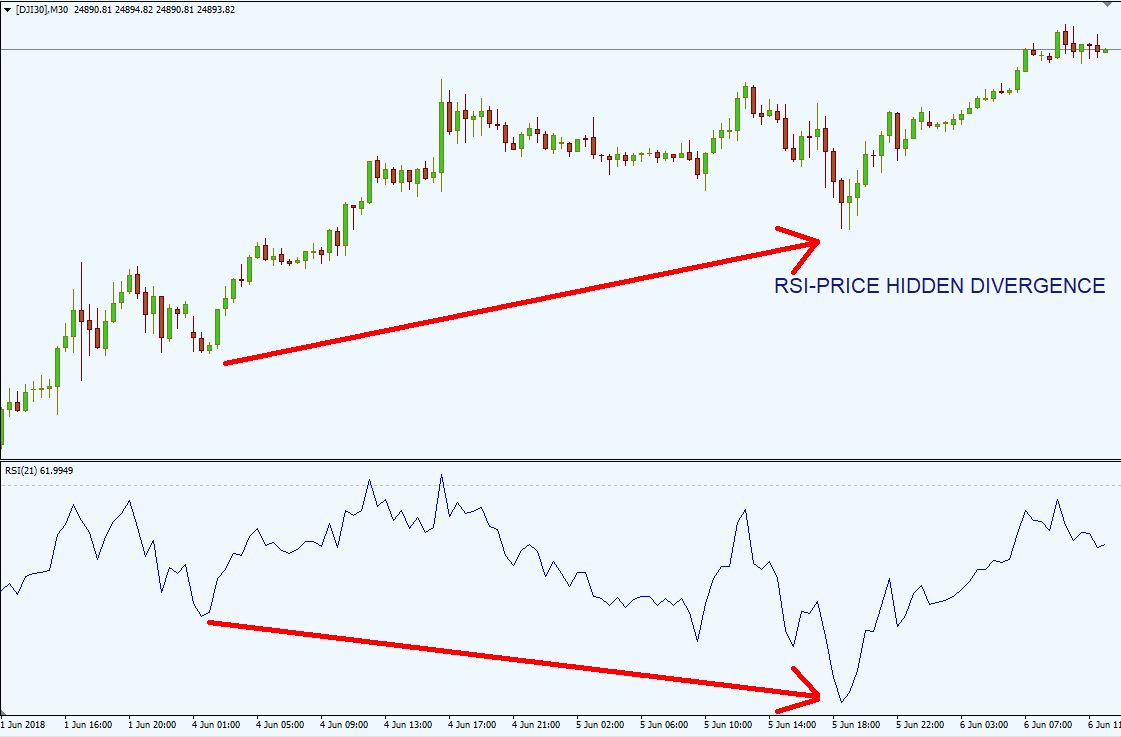

واگرایی پنهان صعودی bitcoin

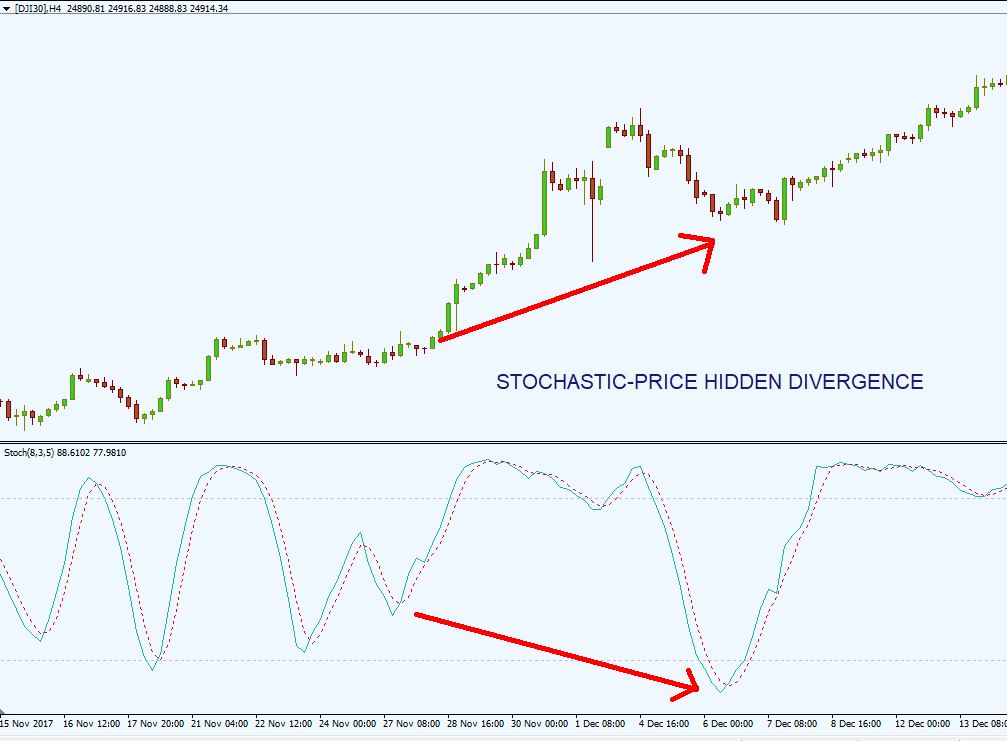

در یک واگرایی پنهان صعودی، نوسانگر پایینترین مقدار را ایجاد میکند، اما قیمت یا پایینترین سطح اوج یا نزولِ دوبرابر پایینتر را ایجاد میکند. این نوع الگو عمدتاً در طول اصلاحات ترند صعودی رخ میدهد.

بیایید نگاهی به نمودار واگرایی شاخص داو جونز در بالا بیندازیم. قیمت در یک ترند صعودی بسیار قوی قرار داشت و اصلاح مهمی را به ثبت رساند. قیمت مسیر صعودی اولیه خود را از سر گرفت و عقب نشینی دیگری را ثبت کرد. همانطور که مشاهده میکنید، قیمت نتوانست پایینترین حد خود را ثبت کند و بالاتر از نوسان نزولی قبلی بسته شد. با این حال، اگر به نوسانگر نگاه کنیم، حد پایینتر را ثبت کرد، بنابراین یک واگرایی پنهان ایجاد کرد و نشان داد که یک حرکت احتمالی به سمت بالا روی کارتها وجود دارد.

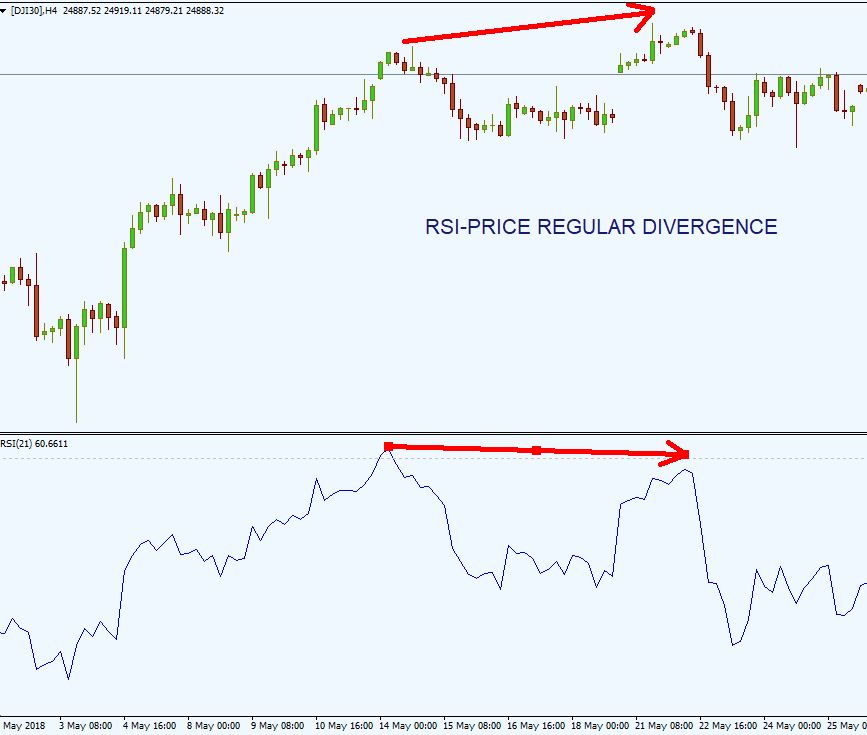

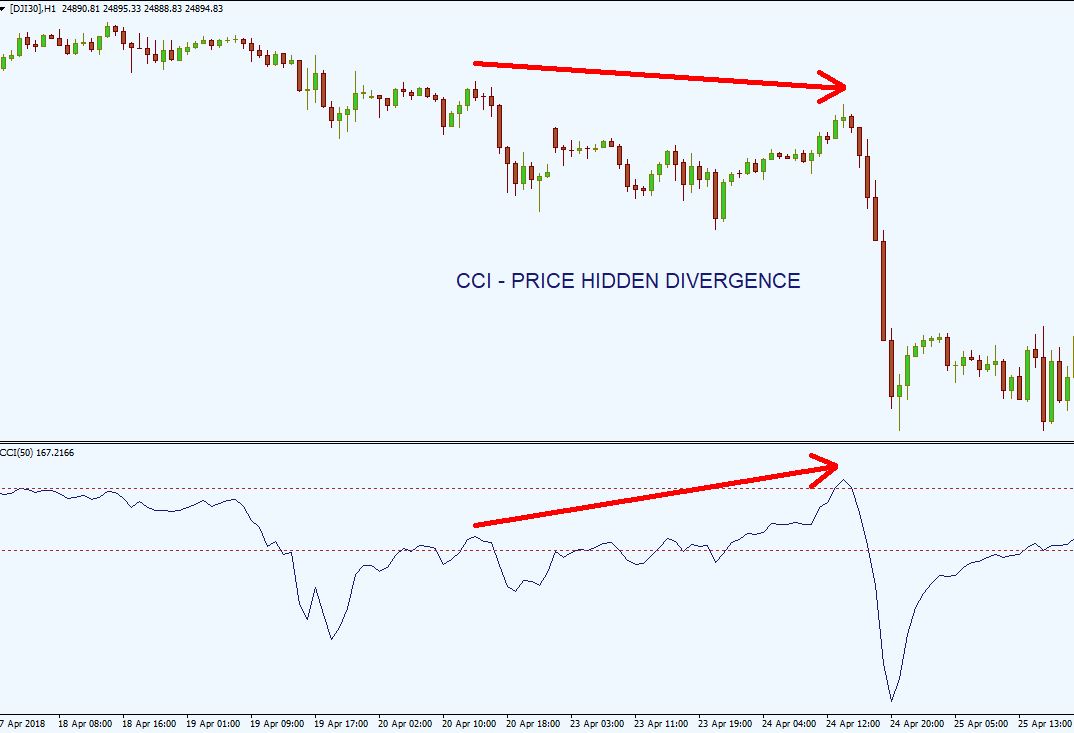

واگرایی پنهان نزولی

در یک واگرایی پنهان نزولی، نوسانگر اوجهای بالاتری ایجاد میکند، اما قیمت یا اوجهای پایینتر یا اوجهای دوبرابر پایینتر ایجاد میکند. این نوع الگو عمدتاً در طول اصلاحات ترند نزولی رخ میدهد.

بیایید نمودار واگرایی شاخص داو جونز را در بالا تجزیه و تحلیل کنیم. پس از یک ترند صعودی قوی، اقدام اخیر قیمت حاکی از یک حرکت نزولی بود که قیمت به بالاترین حد خود رسید. علیرغم این واقعیت که قیمت در حال رسیدن به اوج های پایینتری بود، نوسانگر اوج های بالاتری را ثبت کرد، بنابراین یک واگرایی پنهان را تشکیل داد. همانطور که میبینید، 2 واگرایی پنهان نزولی در این دوره رخ داد که نشان میدهد فروشندگان در پوزیشنهای قوی برای ورود به بازار هستند.

بهترین شاخصهای مورد استفاده برای تشخیص واگراییهای پنهان

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی یک شاخص قدرتمند و یکی از قابلاعتمادترین نوسانگرها در صورت استفاده صحیح است. یکی از کاربردهای شاخص قدرت نسبی، مشاهده واگرایی بین RSI و قیمت اوراق بهادار/سهام است.

به خاطر داشته باشید که واگرایی صعودی / نزولی قیمت / RSI یک سیگنال استثنایی نیست. این اغلب اتفاق میافتد، زیرا اجتناب ناپذیر است و تنها زمانی مفید است که در ارتباط با سایر شاخصها استفاده شود. واگرایی بین قیمت و RSI توسط بسیاری از معاملهگران به روشی اشتباه معامله میشود. فقط به این دلیل که واگرایی RSI صعودی / نزولی در نمودارها ظاهر میشود، به این معنی نیست که باید به طور خودکار یک موقعیت معکوس وارد کنید.

شاخص کانال کالا (CCI)

شاخص کانال کالا (CCI) که توسط دونالد لمبرت توسعه یافته است، یک نوسانگر است که در تحلیل تکنیکال به منظور اندازهگیری تغییرات قیمت اوراق بهادار از میانگین آماری آن استفاده میشود. دو روش اصلی توسط معاملهگران برای تفسیر شاخص کانال کالا مورد استفاده قرار میگیرد: جستجو برای واگرایی و به عنوان یک شاخص بیش خرید/فروش بیش از حد.

مانند مورد RSI، بسیاری از معاملهگران به دنبال واگراییهای CCI در نمودارها هستند و به طور خودکار این را به عنوان یک سیگنال معتبر برای ورود به بازار تفسیر میکنند. فقط به دلیل اینکه واگراییهای CCI در نمودارها رخ میدهد، نباید این الگو را به عنوان یک سیگنال تفسیر کنید. واگراییهای CCI فقط در ترکیب با سایر اندیکاتورها یا اقدام قیمت مفید هستند.

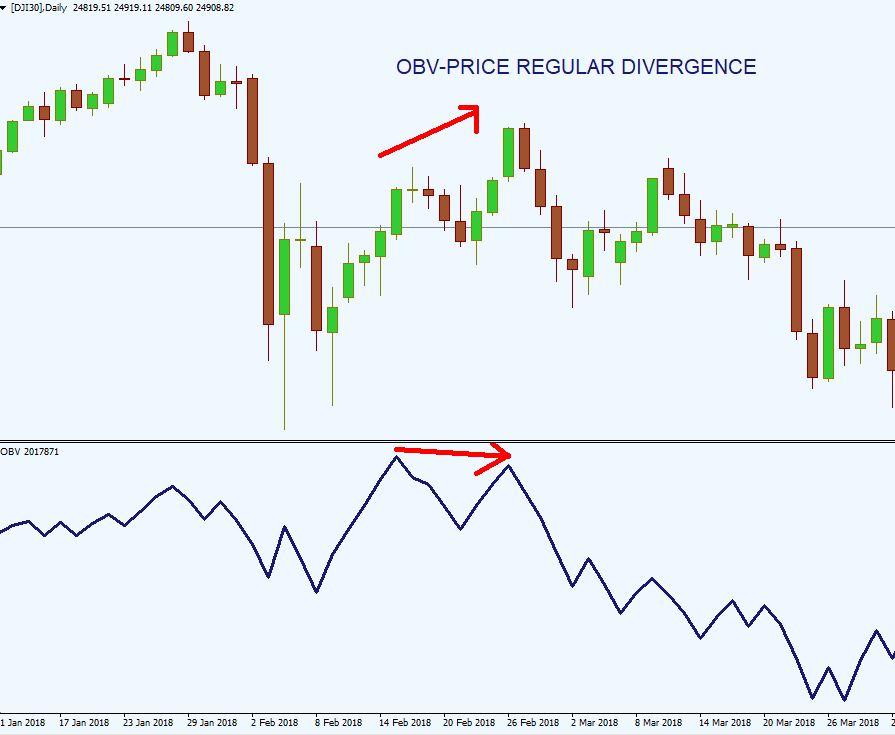

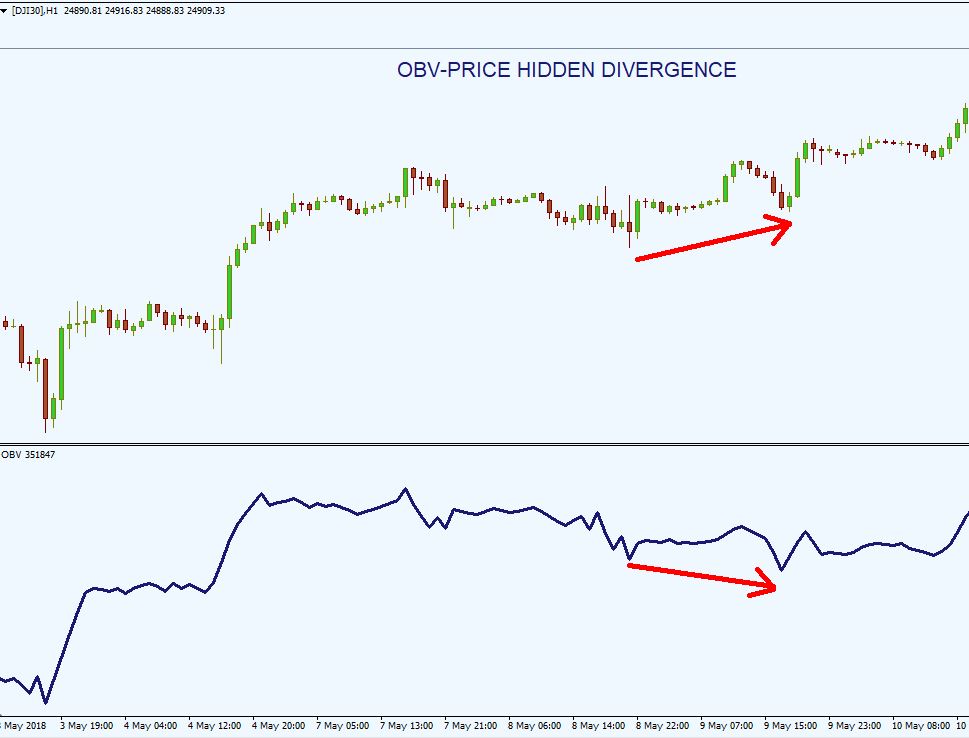

حجم در تعادل (OBV)

حجم در تعادل (OBV)، که توسط جو گرانویل توسعه یافته است، یک شاخص حرکت است که حجم را به تغییر قیمت مرتبط میکند. نشانگر حجم موجود در بازار نشان میدهد که آیا حجم بازار به یک اوراق بهادار/سهام میرود یا از آن خارج میشود. به عبارت دیگر، OBV اطلاعاتی در مورد قدرت حرکت قیمت ارائه میدهد.

رایجترین راه برای استفاده از OBV اسکن برای واگرایی است. واگرایی زمانی رخ میدهد که حرکت قیمت توسط OBV تایید نشود.

نوسانگر تصادفی

نوسانگر تصادفی که برای اولین بار توسط جورج لین در دهه 1970 معرفی شد، بخشی از خانواده اندیکاتور حرکت است. این اندیکاتور عمدتاً برای تعیین اینکه آیا قیمت به منطقه بیش از حد خرید یا فروش بیش از حد منتقل شده است استفاده میشود. نوسانگر تصادفی محل بسته شدن قیمت را نسبت به محدوده قیمت در یک دوره زمانی معین مقایسه میکند.

ظریف ترین رویکرد هنگام استفاده از نوسانگر تصادفی، جستجوی واگرایی قیمت/نوسانگر است. واگرایی زمانی رخ میدهد که عمل قیمت با عملکرد نوسانگر تصادفی متفاوت باشد.

شاخص جریان پول (MFI)

شاخص جریان پول (MFI) که توسط Gene Quong و Avrum Soudack ایجاد شده است، یک نوسانگر حرکتی است که قدرت جریان پول در داخل و خارج از اوراق بهادار/سهام را اندازهگیری میکند. شاخص جریان پول با شاخص قدرت نسبی مرتبط است، اما با مقداری پیچ و تاب. در حالی که RSI فقط قیمت ها را شامل میشود، شاخص جریان پول حجم را نیز دربرمیگیرد.

شاخص جریان پول در تشخیص واگرایی عالی است، پیشرفت خوبی دارد و حجم را هم در خود جای داده است.

نوسانساز عالی

نوسانساز عالی شتاب اخیر را با شتاب در یک چارچوب مرجع گستردهتر مقایسه میکند. نشانگر به صورت هیستوگرام رسم و برای تأیید ترندها و تعیین نقاط چرخه احتمالی استفاده میشود.

MACD

MACD (میانگین متحرک همگرایی/واگرایی) احتمالاً پرکاربردترین شاخص معاملاتی برای تشخیص واگرایی است.

اندیکاتور MACD تغییرات در قدرت، جهت، حرکت و مدت یک ترند را نشان میدهد.

چگونه سیگنالهای واگرایی پنهان بیت کوین را معامله کنیم

استراتژی تجارت واگرایی بیتکوین

1. ترند اصلی را با اضافه کردن میانگین متحرک نمایی 200 دوره ای تعیین میکنیم.

2. وقتی قیمت بالاتر از میانگین متحرک نمایی 200 دوره ای معامله میشود، ما فقط ورودیهای بلندمدت را در نظر می گیریم. هنگامی که قیمت زیر میانگین متحرک نمایی 200 دوره ای معامله میشود، ما فقط ورودی های کوتاهمدت را در نظر میگیریم.

3. ما اندیکاتور مورد علاقه خود را برای تشخیص واگرایی ترسیم میکنیم، اندیکاتوری که با آن راحتتر معامله میکنید (RSI، Stochastic، CCI، OBV و غیره)

4. ما برای واگرایی بین اندیکاتور و قیمت فقط در جهت ترند اصلی که توسط میانگین متحرک نمایی 200 دورهای نشان داده شده است جستجو میکنیم.

5. اگر قیمت بالاتر از میانگین متحرک نمایی 200 معامله شود، واگرایی ها را در سمت پایین اندیکاتور جستجو میکنیم و اگر قیمت کمتر از میانگین متحرک نمایی 200 معامله میشود، واگراییها را در سمت بالایی اندیکاتور جستجو میکنیم.

بیایید نمودار GBP/USD را در زیر تحلیل کنیم. برای این تنظیمات ما از نرخ تغییر (ROC) برای تشخیص واگراییها استفاده کردیم، اما همانطور که قبلاً گفتم، از هر شاخصی استفاده کنید، ایده اصلی یکسان است.

ما ترند نزولی را با میانگین متحرک نمایی 200 دورهای تعیین کردیم. ما برای نرخ تغییر واگرایی در سمت بالای اندیکاتور جستجو کردیم و فقط موقعیتهای کوتاه را در نظر گرفتیم. سیستم 4 سیگنال کوتاه عالی تولید کرد.

ما سیگنالهای ارائه شده توسط واگرایی در سمت پایین نرخ تغییر را نادیده میگیریم، زیرا در یک ترند نزولی قوی قرار داریم و دو سر زیان به میزان قابل توجهی بالاتر است.

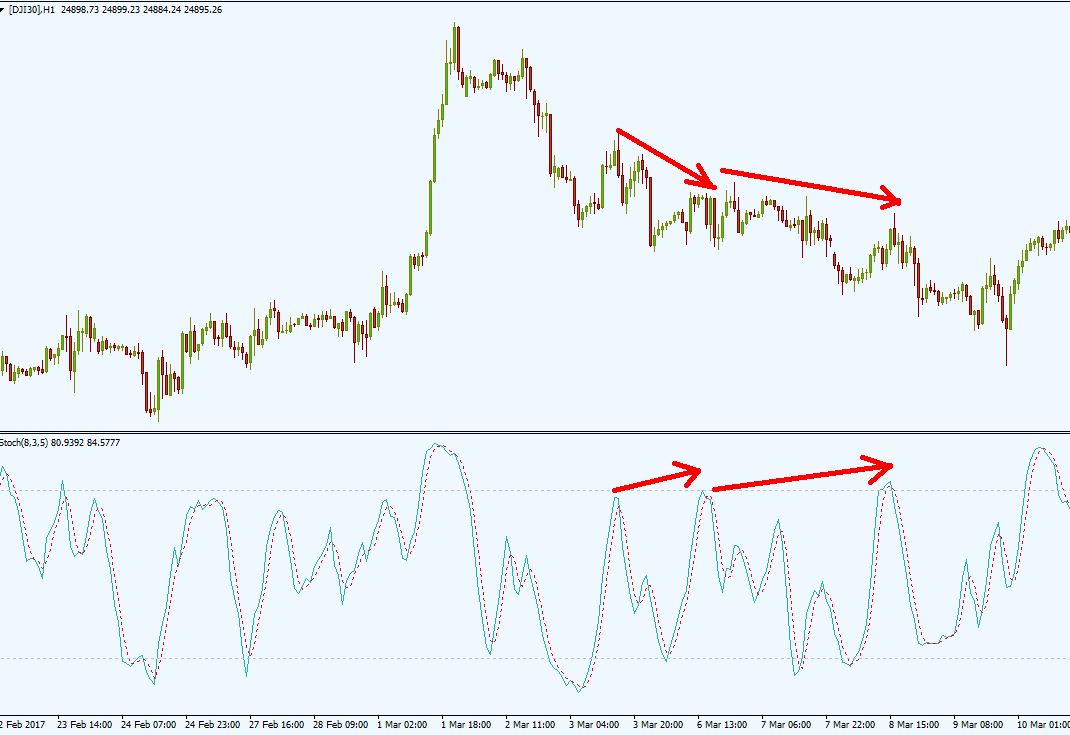

در بالا تنظیمات دیگری داریم، این بار از یک نوسانگر تصادفی استفاده کردیم. ما ترند اصلی را با میانگین متحرک نمایی 200 تعیین کردیم و فقط ورودیهای طولانی را براساس واگراییهای پنهان روی نوسانگر انجام دادیم.

همانطور که مشاهده میکنید، این یک ترند رو به بالا بسیار قوی بود و واگراییهای منظم زیادی در سمت بالایی نوسانگر تصادفی رخ داد. تنها با گرفتن پوزیشنهای خرید، بسیاری از معاملات بد را فیلتر کردیم.

مزیت اصلی این سیستم این واقعیت است که ما در هنگام معامله دو نیروی بازار در کنار خود داریم: ترند بلندمدت نشاندادهشده توسط 200 EMA و حرکت ارائهشده توسط واگرایی. با استفاده از این رویکرد، نویز بازار را کاهش میدهیم و سیگنالهای نادرست را حذف میکنیم.

نکات واگرایی

از بین دو نوع واگرایی، واگرایی پنهان نشاندهنده الگوی احتمال بالاتر است و بر این واقعیت استوار است که واگرایی پنهان یک شاخص تداوم ترند است. اگر شما یک معاملهگر پیرو ترند هستید، پس باید چشمان خود را آموزش دهید که واگرایی پنهان را در اندیکاتورهای مختلف تشخیص دهند. البته، واگرایی منظم میتواند سیگنالهای مناسبی ایجاد کند، اما انتخاب بالا و پایین سختتر از سوار شدن بر امواج یک ترند صعودی است.

همچنین، زمانی که از بازههای زمانی بالاتر استفاده میکنید، واگراییهای پنهان قابل اعتمادتر هستند. سیگنالی که در نمودار H4 یا نمودار روزانه تولید میشود، قابل اعتمادتر از سیگنال تولید شده در نمودار 15 دقیقه است. واگرایی پنهان در بازههای زمانی بالاتر قابل اطمینانتر است زیرا بازار به سرعت حرکت نمیکند و تعریف ترندها آسانتر است. خواهید دید که الگو در حال توسعه است و برای تصمیمگیری صحیح زمان خواهید داشت.