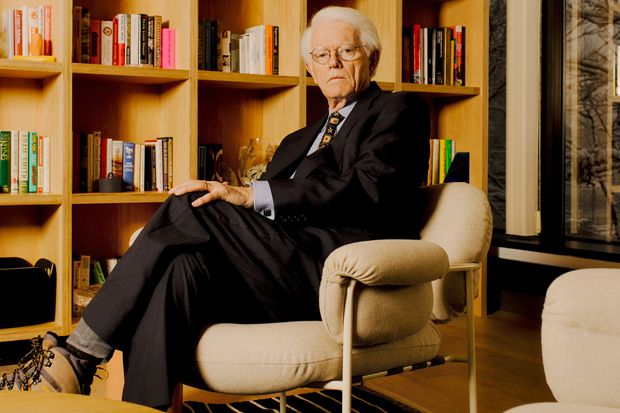

فلسفه سرمایه گذاری پیتر لینچ این است که سرمایه گذارهای فردی از حرفه ای ها بهتر کار می کنند زیرا سرمایه گذاران فردی آزادی عمل بیشتری دارند و می توانند به صورت آزادانه بازار را بگردند و بدون اینکه تعهدی به بالاسری یا کمیته ای داشته باشند تصمیم گیری می کنند.

با توجه به گفته های لینچ این انعطاف پذیری در انتخاب به سرمایه گذاران کوچک فرصت می دهد که پتانسیل و توانایی بیشتری در انتخاب سرمایه گذاری های سودده داشته باشند. لینچ اکثرا به شاگردانش توصیه می کنند برای چشیدن طعم موفقیت از پله اول شروع کنند و فرصت های مناسب سرمایه گذاری را کشف کنند. توصیه لینچ این است که فرصت های سرمایه گذاری را یکی یکی کشف کنید، و با آشنا شدن با شرکت های مختلف و تحلیل های بنیادین؛ پتانسیل رشد هر سرمایه گذاری را بشناسید.

قبل از خواندن این مقاله بهتر است زندگی نامه پیتر لینچ را مطالعه کنید.

فلسفه سرمایه گذاری پیتر لینچ: دانش محلی را جدی بگیرید

“دانش محلی” چیزی است که لینچ سعی دارد آن را تبلیغ کند و اعتقاد دارد این نوع از دانش می تواند شما را به موفقیت برساند. قانون اصلی پیتر لینچ در سرمایه گذاری این است که در چیزی که بلد هستید پول خود را خرج کنید.

لینچ باور دارد هر چه بیشتر از یک تجارت، محصولات آن و رقیبان آن بدانید؛ بیشتر آن کسب و کار را می شناسید. همچنین لینچ اعتقاد دارد شرکت های کوچک فرصت بهتری برای رشد دارند؛ در نتیجه برای موفق شدن در بهتر است روی این شرکت ها سرمایه گذاری کرد. البته لینچ به شدت اعتقاد دارد برای موفقیت تنها داشتن یک شرکت خوب کافی نیست و استفاده از تحلیل های بنیادی و ارزیابی شرکت ها نیز در موفقیت کمک بسیاری می کند.

لینج شرکت ها را به دسته مختلف تقسیم کرده است. رشدکنندگان کند، شرکت های جسور، رشدکنندگان سریع،شرکت های چرخهای، شرکتهای چرخشی و فرصت های دارایی.

رشد کنندگان کند در بین این گروه از بقیه محبوبیت کمتری دارد، شرکت های جسور محافظ سرمایه شما هستند، رشدکنندگان سریع با ریسک بسیاری همراه هستند، شرکت های چرخه ای به زمانبندی بسیار دقیق احتیاج دارند، شرکت های چرخشی با روند بازار هم جریان نیستند لذا باید تحلیل های متفاوتی از آنها ارائه داد و در نهایت فرصت های دارایی محبوب ترین نوع سرمایه گذاری در میان گروه ذکر شده هستند.

سود واقعی در سرمایه گذاری بلند مدت است

لینچ به سرمایه گذاری بلند مدت اعتقاد داشته و بازار کوتاه مدت را به طور کلی نفی می کند. برای او، مهم است که تمام پولش را به سرمایه تبدیل کرده و پول نقدی را نزد خود نگه ندارد. لینچ به عنوان مدیر فیدلیتی، تمرکز خود را روی دارایی هایی گذاشته بود که بیشتر از حد معمول به او سود می دادند.

لینچ در کار خود سه مولفه مهم را مدنظر قرار می دهد؛ سوددهی، قیمت و طرح کسب و کار خوب. بنابر حرفهای لینچ شرکت های اکثر شرکت هایی که رشد همواره خود را ثابت کرده اند تمام این مولفه ها را دارند. جدای از اینها شرکتی که ارزش سرمایه گذاری دارد باید نمودار رشد ثابت با نوسانات کم طی بازه زمانی 20 تا 30 ساله داشته باشد. همچنین میزان بدهی شرکت مدنظر شما باید کم باشد و میزان نقدینگی آن نسبت به قیمتش باید بالا باشد.

به صورت کلی، تجارت های فرعی، شرکت هایی که در صنعت های بدون پیشرفت در حال تجربه رشد سریع هستند، شرکت هایی که محصولاتشان همیشه تقاضا دارند، شرکت هایی که قابلیت تحلیل پذیری محدودی دارند و غیره؛ همگی شرکت هایی جذاب برای سرمایه گذاران هستند.

سیستم ارزیابی قیمت PEG

پیتر لینچ همچنین بخاطر معرفی سیستم PEG معروف است. Peg در اصل سیستم ارزیابی قیمت یک سهام با در نظر گرفتن میزان رشد آن است. این سیستم در اصل با تقسیم کردن نسبت P/E به نرخ رشد تاریخی عددی را به دست می آورد که نشان دهنده ارزش کلی سهام است. لینچ اعتقاد داردهر چه رشد شرکت بیشتر باشد و نسبت P/E بیشتری داشته باشد؛ شما باید برای خرید آن زودتر اقدام کنید.

بیشتر بخوانید: