در عالم تحلیل تکنیکال بورس و بازارهای مالی، از الگوهای مختلفی برای پیشبینی حرکات قیمت استفاده میشود. یکی از این الگوها که اهمیت ویژهای دارد، الگوی پرچم است. الگوی پرچم، به عنوان یک ساختار قیمتی کوتاهمدت در نمودارهای مالی، اغلب در جهت مخالف با روند بلندمدتی که قبلاً مشاهده شده، ظاهر میشود. این الگو برای تریدرها و سرمایهگذاران به عنوان نشانهای از ادامه روند قبلی پس از یک دوره استراحت کوتاه مهم است.

درک الگوی پرچم میتواند برای تصمیمگیریهای معاملاتی بسیار مفید باشد. وقتی قیمت از الگوی پرچم خارج شود و به سمت روند اصلی ادامه دهد، معمولاً شاهد افزایش یا کاهش قابل توجهی در قیمت خواهیم بود. برای معاملهگرانی که به دنبال استفاده از این فرصتها هستند، تشخیص به موقع الگوی پرچم میتواند سود قابل توجهی به همراه داشته باشد.

شناخت دقیق و به موقع الگوی پرچم، مستلزم تسلط بر تحلیل تکنیکال و درک عمیق از نحوه کارکرد بازارهای مالی است. تحلیلگران و معاملهگران با استفاده از این الگو میتوانند تصمیمگیریهای معاملاتی خود را بهبود بخشند و ریسکهای معاملاتی خود را کاهش دهند. الگوی پرچم به عنوان یک ابزار مفید در جعبه ابزار تحلیلگران تکنیکال، نقش کلیدی در فرآیند تصمیمگیری دارد و میتواند در مسیر دستیابی به موفقیتهای بزرگ در بازارهای مالی کمکرسان باشد.

الگوی پرچم چه زمانی مشاهده میشود؟

الگوی پرچم یکی از جالبترین و کاربردیترین الگوها در تحلیل تکنیکال است که به طور خاص در نمودار قیمتی سهام نمایان میشود. این الگو زمانی تشکیل میشود که حرکات نوسانی مداوم و متناوب در جهت صعودی یا نزولی در نمودار قیمتی سهم مشاهده شود. مشخصه بارز الگوی پرچم، قابلیت اتصال قلهها و درههای قیمتی به واسطه خطوط موازی است، که گاهی اوقات به دلیل نوسانات مارکت، این کار چالشبرانگیز میشود.

تشخیص به موقع الگوی پرچم برای معاملهگران بسیار حیاتی است، زیرا میتواند نشاندهنده یک فرصت مناسب برای ورود یا خروج از معامله باشد. وقتی الگوی پرچم در نمودار قیمتی تشکیل میشود، این امر میتواند نشانهای از ادامه روند فعلی سهم پس از دوره استراحت کوتاه باشد. بنابراین، درک این الگو به معاملهگران کمک میکند تا با استفاده از تحلیلهای تکنیکی، تصمیمهای آگاهانهتری بگیرند.

به علاوه، الگوی پرچم به عنوان یک ابزار بصری در تحلیل تکنیکال، نه تنها به معاملهگران کمک میکند تا روند قیمتی را بهتر درک کنند، بلکه به آنها امکان میدهد تا زمانبندی معاملات خود را با دقت بیشتری تنظیم کنند. استفاده موثر از الگوی پرچم میتواند در به حداقل رساندن ریسکها و افزایش سودآوری معاملات تاثیرگذار باشد. از این رو، شناخت دقیق و کاربرد صحیح الگوی پرچم یکی از ابزارهای کلیدی در موفقیت معاملهگران و سرمایهگذاران بازارهای مالی به شمار میرود.

الگوی پرچم از چه اجزایی تشکیل شده است؟

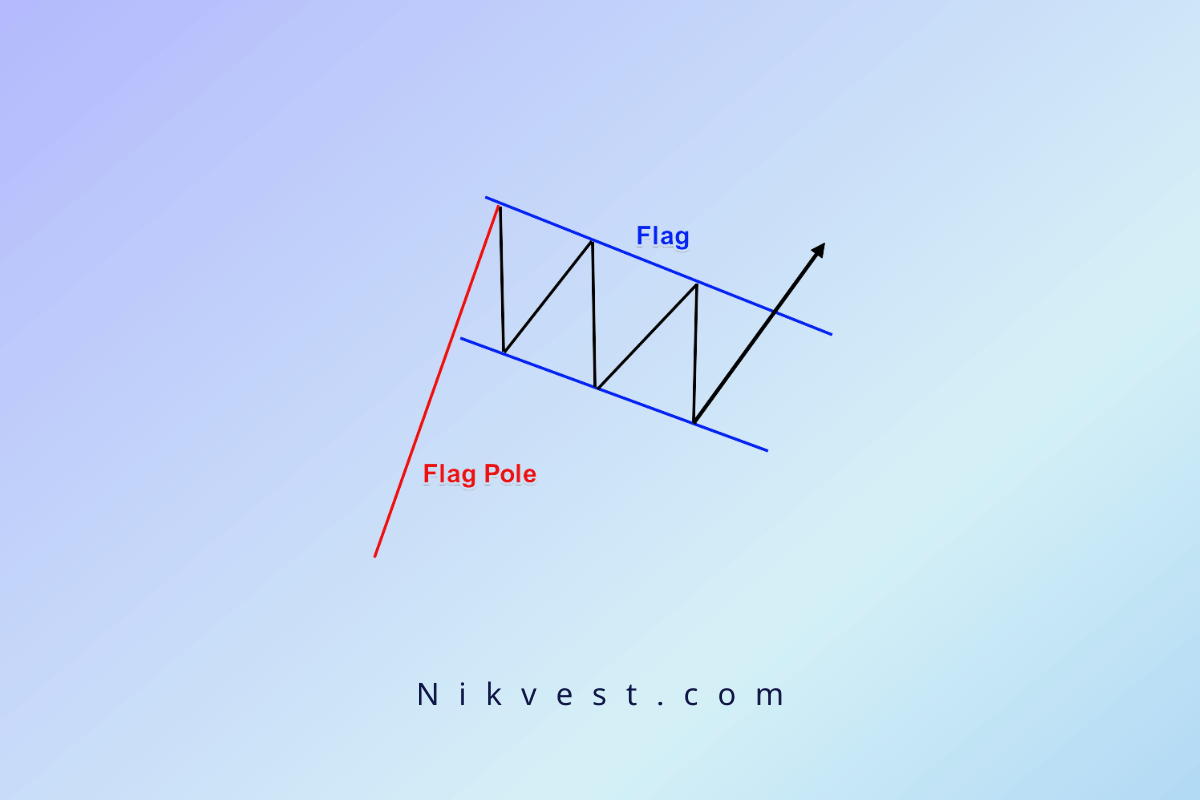

الگوی پرچم در عرصه تحلیل تکنیکال بورس و بازارهای مالی یکی از مفاهیم کلیدی است که از دو بخش اصلی تشکیل شده: بخش «پرچم» و «میله پرچم». بخش پرچم، که شباهت زیادی به کانال دارد، نشاندهنده دورهای است که در آن قیمتها به صورت ایستایی یا ثابت نوسان میکنند.

پس از این دوره ایستایی، معمولاً یک تغییر قیمتی به اندازه طول میله پرچم رخ میدهد که این میتواند نشاندهنده فرصتهای معاملاتی باشد. برای درک بهتر الگوی پرچم، باید به پنج ویژگی اصلی آن توجه کنیم: روند جلو رفته، کانال ایستایی، الگوی حجمی، شکست سطوح و تائید حرکت قیمت در جهت یکسان با شکست سطوح.

یکی از نکات جالب در مورد الگوی پرچم این است که الگوهای صعودی و نزولی ساختار یکسانی دارند، اما جهت روند آنها متفاوت است. در الگوهای صعودی، حجم معاملات در روند صعودی افزایش یافته و در دوره ایستایی کاهش مییابد. برعکس، در الگوهای نزولی، حجم معاملات در روند نزولی بیشتر شده و در دوره ایستایی کمتر میشود.

درک این تفاوتها و نحوه تاثیرگذاری آنها بر قیمتها میتواند به معاملهگران کمک کند تا فرصتهای معاملاتی را بهتر شناسایی کرده و با استفاده از این الگو، استراتژیهای معاملاتی موثرتری را پیادهسازی کنند. به عبارت دیگر، شناخت عمیق الگوی پرچم میتواند به عنوان یک مزیت رقابتی در بازارهای مالی عمل کند.

چگونه با الگوی پرچم، معامله کنیم؟

بهرهگیری از الگوی پرچم در بازارهای مالی، یک استراتژی کلیدی برای معاملهگران است. این الگو شامل سه جزء اصلی است: نقطه ورود، تعیین حد ضرر، و استراتژی هدفگذاری برای کسب سود.

نقطه ورود

الگوی پرچم میتواند نشاندهنده ادامه روند موجود باشد. با این حال، برای جلوگیری از دریافت سیگنالهای اشتباه، توصیه میشود که معاملهگران تا زمان شکست قیمتی و بسته شدن آن بالاتر از خط روند صبر کنند. معمولاً، بهترین زمان برای ورود به الگوی پرچم، یک روز پس از تایید شکست قیمتی است.

تعیین حد ضرر

استفاده از خط روند مخالف الگوی پرچم برای تعیین حد ضرر از جمله رویکردهای مرسوم است. برای مثال، اگر خط روند بالایی الگوی پرچم در ۵۵ دلار و خط روند پایینی در ۵۱ دلار باشد، سطحی زیر ۵۱ دلار به عنوان حد ضرر منطقی برای موقعیتهای خرید محسوب میشود.

هدفگذاری کسب سود

معاملهگران محتاط ممکن است اختلاف بین خطوط روند موازی الگوی پرچم را برای تعیین هدف سود خود استفاده کنند. به عنوان مثال، اگر تفاوت بین دو خط روند ۴ دلار باشد و نقطه ورود ۵۵ دلار، هدف سود معاملهگر میتواند در ۵۹ دلار (۵۵ + ۴) تعیین شود.

رویکرد خوشبینانهتر

معاملهگران میتوانند با اندازهگیری فاصله بین بالاترین و پایینترین قیمت میله پرچم، یک هدف سود دقیقتر تعیین کنند. برای مثال، اگر پایینترین قیمت میله پرچم ۴۰ دلار و بالاترین قیمت آن ۶۵ دلار باشد، با ورود در شکست ۵۵ دلار، هدف سود احتمالی ۸۰ دلار (۵۵ + ۲۵) خواهد بود.

علاوه بر این سه عنصر اصلی، معاملهگران باید توجه ویژهای به انتخاب موقعیتهای معاملاتی و تحلیل روندهای کلی بازار داشته باشند. استفاده هوشمندانه از الگوی پرچم میتواند به افزایش موفقیتهای معاملاتی کمک شایانی کند.

الگوی پرچم صعودی چیست؟

الگوی پرچم صعودی در دنیای تحلیل تکنیکال بازارهای مالی، به عنوان یک الگوی مهم و ادامهدهنده شناخته میشود. این الگو که نمایانگر یک دوره استراحت کوتاه در روند صعودی قیمتها است، معمولاً باعث میشود که پس از این دوره، قیمتها حتی بیشتر از قبل افزایش یابند. الگوی پرچم صعودی به شکل یک کانال یا مستطیل کشیده شده به سمت پایین با دو خط موازی تعریف میشود که هر دو خط در جهت مخالف روند پیشرونده قیمت قرار دارند.

در زمان ایستایی که این الگو رخ میدهد، میزان حجم معاملات نیز باید در حالت سکون و ثبات باشد. این سکون در حجم معاملات نشاندهنده آمادگی بازار برای حرکت قیمتی بیشتر پس از شکست الگو است. هنگامی که قیمت از خطوط موازی الگوی پرچم صعودی عبور میکند، معمولاً شاهد افزایش قیمت در مسیر همسو با روند قبلی هستیم.

این الگو برای معاملهگرانی که به دنبال تشخیص فرصتهای سودآور در بازارهای مالی هستند، بسیار ارزشمند است. شناسایی به موقع الگوی پرچم صعودی و تحلیل درست آن میتواند به معاملهگران کمک کند تا در زمان و نقطه مناسب وارد معامله شوند و سود قابل توجهی کسب کنند. این الگو نه تنها نشاندهنده قدرت و پایداری روند صعودی است، بلکه فرصتی برای بررسی مجدد شرایط بازار و تصمیمگیری هوشمندانهتر در مورد معاملات فراهم میآورد.

تفاوت بین الگوی پرچم صعودی و نزولی چیست؟

الگوی پرچم صعودی و الگوی پرچم نزولی، هر دو به عنوان الگوهای کلیدی در نمودارهای تحلیل تکنیکال بازارهای مالی مطرح هستند. با اینکه هر دو الگو نشاندهنده توقفهای کوتاه در روند بازار هستند، تفاوتهای قابل توجهی بین آنها وجود دارد که برای معاملهگران اهمیت دارد.

الگوی پرچم صعودی، که اغلب در روندهای صعودی دیده میشود، به صورت کانالی یا مستطیلی است که به سمت پایین میل میکند. این الگو زمانی تکمیل میشود که قیمت از بالای کانال عبور کرده و به سمت بالاتر حرکت کند. در مقابل، الگوی پرچم نزولی، که در روندهای نزولی قابل مشاهده است، به صورت کانال یا مستطیلی است که به سمت بالا میل دارد. این الگو نیز زمانی تکمیل میشود که قیمت از پایین کانال عبور کرده و به سمت پایینتر حرکت کند.

برای هر دو الگوی پرچمی، خواه صعودی یا نزولی، تعیین قیمت هدف بر اساس طول میله پرچم انجام میشود. این به معنای این است که معاملهگران میتوانند با اندازهگیری فاصله قیمتی از ابتدای تشکیل میله پرچم تا نقطه شروع کانال، یک هدف قیمتی منطقی برای معاملات خود تعیین کنند.

شناخت این تفاوتها بین الگوهای پرچم صعودی و نزولی برای معاملهگرانی که به دنبال شناسایی فرصتهای معاملاتی در بازارها هستند، بسیار حیاتی است. با دانستن اینکه کدام یک از این الگوها در حال تشکیل است، معاملهگران میتوانند استراتژیهای معاملاتی خود را به گونهای تنظیم کنند که بیشترین سود را از حرکتهای بعدی بازار کسب کنند.

تفاوت الگوی آویز با الگوی پرچم چیست؟

الگو پرچم و الگو آویز یا سهگوش، هر دو به عنوان نشانگرهای مهم در نمودارهای تحلیل تکنیکال شناخته میشوند. این الگوها نشاندهنده دورههای ایستادگی و توقف موقت در بازار هستند که غالباً به معنای قدرت روند پیشین است. در این دورهها، بیشتر بازیکنان بازار داراییهای خود را حفظ کرده و تنها تعداد کمی از بازار خارج میشوند. این رفتار باعث تقویت انگیزه معاملهگران برای تداوم معاملات در جهت روند پیشین میشود.

با شکسته شدن سطح در هر دو الگو، پرایس اکشن معمولاً به صورت چندین پولبک یا تروبک قابل مشاهده است. به همین دلیل، بسیاری از معاملهگران تمایل به استفاده از الگوهای پرچم و سهگوش دارند.

الگوی پرچم به ویژه نشاندهنده کانالهای کوتاه است که شیب آنها غالباً در جهت مخالف با روند پیشین قرار دارد. گاهی اوقات شیب پرچم میتواند همسو با روند باشد که نشاندهنده قدرت و استحکام بیشتر روند است.

به طور معمول، حجم معاملات در طی تشکیل الگوی پرچم کاهش مییابد. این الگوها معمولاً در بازه زمانی کوتاهی، از چند روز تا چند هفته، شکل میگیرند. انتظار میرود که پس از مشاهده الگوی پرچم، شاهد حرکات قیمتی شدید و قابل توجهی باشیم که فرصتهای سودآوری را برای معاملهگران فراهم میکند. این دانش به معاملهگران کمک میکند تا استراتژیهای خود را برای بهرهبرداری از این حرکات قیمتی تنظیم کنند.

تفاوت الگوی آویز با الگوی کنج چیست؟

الگوی آویز یا سهگوش و الگوی گوه یا کنج، هر دو در نمودارهای تحلیل تکنیکال دارای اهمیت هستند، اما دارای تفاوتهای کلیدی میباشند. الگوی سهگوش معمولاً در یک دوره زمانی کوتاهتر نسبت به الگوی گوه تشکیل میشود و نشاندهنده یک روند قیمت قابل توجه پس از تکمیل الگو است. در طول تشکیل الگوی سهگوش، مشاهده میشود که حجم معاملات کاهش مییابد که این امر نشاندهنده عدم اطمینان و انتظار در بازار است.

هنگامی که الگوی سهگوش به مرحله شکست سطح یا Breakout میرسد، شاهد افزایش قابل توجهی در حجم معاملات هستیم. این افزایش حجم نشاندهنده تقویت اعتماد بازار و ورود معاملهگران به موقعیتهای جدید است. بر خلاف الگوی گوه که ممکن است برای تشکیل نیاز به زمان بیشتری داشته باشد و نشاندهنده تدریجی بودن تغییر روند باشد، الگوی سهگوش به طور معمول حاکی از یک تغییر سریع و قاطع در جهت قیمت است.

به همین دلیل، معاملهگرانی که از الگوهای سهگوش استفاده میکنند، باید آماده واکنش سریع به شکستهای سطح باشند. تشخیص به موقع این الگو و تفسیر صحیح حجم معاملات میتواند به آنها کمک کند تا به بهترین نحو از تغییرات پیشروی قیمت بهرهمند شوند. درک تفاوتهای بین الگوی سهگوش و الگوی گوه میتواند به معاملهگران کمک کند تا استراتژیهای معاملاتی خود را برای کسب سود بیشتر در بازارهای مالی بهینهسازی کنند.

درآخر…

نتیجهگیری از بحث الگوهای تحلیل تکنیکال در بازارهای مالی، از جمله الگوی پرچم، الگوی آویز یا سهگوش، و الگوی گوه، نکات بسیار مهمی را برای معاملهگران و سرمایهگذاران آشکار میسازد. اولین و مهمترین نکته، این است که هر یک از این الگوها نشاندهنده رفتارها و تحرکات خاصی در بازار هستند و درک صحیح این الگوها میتواند به معاملهگران کمک کند تا تصمیمات آگاهانهتری در مورد ورود و خروج از معاملات داشته باشند.

الگوی پرچم، که به عنوان یک الگوی ادامهدهنده شناخته میشود، نشاندهنده یک توقف موقت در روند فعلی بازار است که پس از آن انتظار میرود روند قبلی ادامه یابد. شناسایی به موقع این الگو و تعیین دقیق نقطه شکست میتواند به معاملهگران اجازه دهد تا در زمان مناسب وارد معامله شوند و از حرکات قیمتی بعدی بهره ببرند.

الگوی آویز یا سهگوش و الگوی گوه، با وجود شباهتهای ظاهری، تفاوتهای قابل توجهی دارند. الگوی سهگوش معمولاً در یک دوره زمانی کوتاهتر شکل میگیرد و اغلب نشاندهنده یک تغییر قاطع در روند بازار است. در مقابل، الگوی گوه ممکن است نیاز به زمان بیشتری برای تکمیل داشته باشد و نشاندهنده تغییر تدریجی در روند بازار است.

برای معاملهگران، درک این تفاوتها و تطبیق استراتژیهای معاملاتی خود با تحلیل درست این الگوها، میتواند تفاوت قابل توجهی در سودآوری و کاهش ریسک معاملات داشته باشد. این دانش و مهارت در تشخیص الگوها، همراه با تحلیل دقیق حجم معاملات و شرایط کلی بازار، میتواند به معاملهگران کمک کند تا فرصتهای معاملاتی را بهتر شناسایی کرده و در نهایت به سودآوری بیشتری دست یابند.