آموزش فارکس (جامع و کامل)

آموزش فارکس (بازار جهانی ارز و… )، مفاهیم اولیه فارکس، که یکی از عظیمترین بازارهای مالی دنیا است و در آن ارزهای متفاوتی معامله میشوند، شامل مفاهیم چون ارزها، نرخهای تبادل ارزی، لات،همبستگی، مارجین، اهرم مالی (لوریج) و محاسبه سود و زیان و … میباشد. در این بازار، ارزها عمدتاً به شکل جفتهای ارزی مورد معامله قرار میگیرند که هر کدام از یک ارز اصلی و یک ارز مقابل تشکیل شدهاند.

نرخ تبادل ارز، که قیمت یک ارز در مقابل ارز دیگر را نشان میدهد، یکی از اصول اولیهای است که توسط بازار فارکس بر اساس عواملی مانند وضعیت اقتصادی کشورها تعیین میشود. مارجین به معاملهگران اجازه میدهد که با سرمایه کمتر، حجم بیشتری از معاملات را انجام دهند. سود و زیان نیز در این بازار به دلیل نوسانات در نرخهای ارزی رخ میدهد و به صورت مالی در هر معامله محاسبه میشود.

برای آغاز فعالیت در این بازار، فهم و درک این مفاهیم پایه اهمیت بسزایی دارد. شناخت دقیق نرخهای ارزی، که به عنوان یکی از مهمترین مفاهیم در این بازار محسوب میشود، برای هر معاملهگری ضروری است.

در این مقاله قصد داریم تا شما را با مهمترین مفاهیم اولیه فارکس آشنا کنیم و تمامی مفاهیم مهم را معرفی و بررسی نماییم، پس اگر تازه وارد مارکت فارکس شده اید، این مقاله مختص شماست و می توانید دانش معاملاتی خود را با مطالعه کامل آن چندین پله افزایش دهید.

معرفی و بررسی مفاهیم اولیه فارکس

همانطور که در بالا اشاره کردیم قصد داریم در این مقاله به مفاهیم اولیه فارکس بپردازیم، پس بدون اتلاف وقت اجازه دهید شروع کنیم:

-

فارکس (Forex)

کلمه فارکس از اصطلاح انگلیسی ‘Foreign Exchange’ گرفته شده است، که به معنای تبادل ارزهای خارجی است. در این بازار، معاملهگران میتوانند به خرید و فروش انواع ارزها نسبت به یکدیگر بپردازند.

تبادلات در فارکس میتوانند برای اهداف مختلفی همچون تهیه کالا و خدمات توسط شرکتها و دولتها، پرداخت هزینههای سفر و خریدهای مسافران و همچنین سرمایهگذاریهای فردی و شرکتی در کشورهای مختلف انجام شوند.

-

جفت ارز (Currency Pair)

در بازار فارکس، که یکی از پررونقترین بازارهای مالی جهان است، هر معامله بر اساس جفتهای ارزی انجام میپذیرد. این به معنای آن است که در هر معامله، شما ارز یک کشور را میفروشید و در عوض، ارز کشور دیگری را خریداری میکنید. به عنوان مثال، در یکی از شرحها،ما معاملهای بین دلار آمریکا و شیلینگ کنیا را بررسی کردیم.

جفتهای ارزی عمدهای که در فارکس معامله میشوند شامل EUR/USD (یورو/دلار آمریکا)، GBP/USD (پوند بریتانیا/دلار آمریکا) و USD/JPY (دلار آمریکا/ین ژاپن) هستند.

جفتهای ارزی با نشانههای اختصاری خود نمایش داده میشوند، جایی که ارز قرار گرفته در سمت چپ به عنوان ارز پایه و ارز قرار گرفته در سمت راست به عنوان ارز مقابل تلقی میشود. به عنوان مثال، افزایش در نمودار EUR/USD نشاندهنده افزایش ارزش یورو در مقابل دلار است.

جفت ارزهای مورد معامله در فارکس به طور کلی به سه دسته تقسیم میشوند:

جفت ارزهای اصلی: این دسته شامل جفتهای ارزی است که یک طرف آنها دلار آمریکا و طرف دیگر ارز یکی از کشورهای توسعهیافته است، مانند EUR/USD و USD/JPY.

جفت ارزهای فرعی: این دسته شامل جفتهای ارزی است که هر دو طرف آنها ارز کشورهای توسعهیافته هستند، اما دلار آمریکا در آنها حضور ندارد، مانند EUR/GBP و AUD/NZD.

جفت ارزهای غیرعادی: به جفتهای ارزی که ترکیبی از ارز کشورهای توسعهیافته و کشورهای در حال توسعه هستند، اطلاق میشود. مانند USD/TRY و USD/ZAR.

-

پیپ (Pip)

در دنیای معاملات فارکس، ‘پیپ’ یکی از مفاهیم اولیه فارکس است که مخفف Price Interest Point میباشد. پیپ کوچکترین واحد تغییر قیمت در جفتارزها را نشان میدهد و برای سنجش تغییرات قیمت در بازار فارکس بسیار حائز اهمیت است.

در اکثر جفتارزها، پیپ به چهارمین رقم اعشاری قیمت اطلاق میشود. به طور مثال، اگر قیمت یک جفت ارز از 1.1950 به 1.1955 افزایش یابد، گفته میشود که قیمت 5 پیپ بالا رفته است.

تغییرات روزانه قیمت جفتارزها با پیپ بیان میشود؛ جفتارزهای با نوسان زیاد ممکن است در یک روز تا بیش از 100 پیپ تغییر کنند در حالی که جفتارزهای پایدارتر تغییرات کمتری دارند. در فارکس، میزان سود یا زیان، تنظیم حد سود و ضرر و محاسبه نرخهای مبادله بر حسب پیپ انجام میشود. برای محاسبه ارزش هر پیپ، باید حجم معامله خود را بر 10,000 تقسیم کنید.

برای مثال، اگر شما یک لات یا 100,000 واحد در یک جفت ارز سرمایهگذاری کردهاید، این به معنای آن است که هر پیپ معادل 10 واحد از ارز پایه است. بنابراین، اگر واحد پول شما دلار باشد، با هر تغییر یک پیپ در قیمت جفت ارز، ارزش سرمایه شما 10 دلار تغییر خواهد کرد.

پیپت (pipette)

پیپت نیز به عنوان یکی دیگر از معیارهای اندازهگیری تغییرات قیمت در جفتارزها شناخته میشود، که عملا یک دهم پیپ است. این واحد اندازهگیری به ویژه برای معاملهگرانی که به دنبال بهرهبرداری از نوسانات کوتاهمدت بازار هستند، کاربرد دارد. بسیاری از سرمایهگذاران برای تحلیل دقیقتر تغییرات قیمتی، از این واحد در کنار پیپ استفاده میکنند.

-

مفهوم لانگ و شورت (Long and Short)

بازار فارکس یک بازار دو جهتی است، به این معنی که به عنوان یک معاملهگر، شما میتوانید هم از افزایش و هم از کاهش قیمتها سود کسب کنید.

اگر شما پیشبینی میکنید که قیمت یک جفت ارز در حال افزایش است، باید یک معامله خرید یا همان لانگ انجام دهید. اگر قیمت جفت ارز افزایش یابد، از این موقعیت سود خواهید برد، اما اگر قیمت کاهش یابد، معامله شما ضرر خواهد کرد. به این نوع معامله، پوزیشن خرید یا پوزیشن لانگ نیز گفته میشود.

در مقابل، اگر فکر میکنید که قیمت یک جفت ارز کاهش خواهد یافت، میتوانید یک معامله فروش یا شورت انجام دهید. در این حالت، اگر قیمت جفت ارز کاهش یابد، سود خواهید کرد و اگر افزایش یابد، ضرر خواهید دید. به این نوع معامله، پوزیشن فروش یا پوزیشن شورت گفته میشود.

استراتژی پوزیشن تریدینگ توسط بسیاری از معامله گران حرفه ای اجرا می شود.

-

لوریج یا اهرم (Leverage)

اهرم مالی یا لوریج، یکی از خصوصیات برجسته و مفاهیم اولیه بسیار مهم فارکس است که به معاملهگران امکان میدهد با مبالغی به مراتب بیشتر از سرمایه واقعی خود معامله کنند. به این صورت که بروکرهای فارکس به شما اجازه میدهند بر اساس یک نسبت مشخص (مانند 20:1 یا 100:1) معاملات خود را باز کنید. برای مثال، اگر شما دارای 1000 دلار سرمایه هستید و از اهرم 20:1 استفاده میکنید، توانایی خرید تا 20 هزار دلار را خواهید داشت.

اهمیت استفاده از اهرم در فارکس به دلیل تغییرات نسبتاً جزئی در قیمت جفتارزهاست. تغییرات قیمت این جفتارزها اغلب محدود به رقمهای اعشاری است، و بنابراین برای کسب سود قابل توجه، نیاز به معامله با حجم بالا است.

اینجاست که لوریج به کمک معاملهگران میآید و به آنها این امکان را میدهد که با سرمایه کمتر، معاملات بزرگتری را انجام دهند و از نوسانات قیمتی حتی کوچک نیز بهره ببرند.

با این حال، لازم است توجه داشته باشید که استفاده از اهرم بالاتر، در کنار افزایش پتانسیل سود، خطرات را نیز افزایش میدهد. به همین دلیل است که اغلب گفته میشود اهرم مانند یک شمشیر دو لبه عمل میکند؛ هم میتواند سود شما را افزایش دهد و هم میتواند زیانهای بزرگتری به همراه داشته باشد.

-

کارگزاری یا بروکر (Broker)

یکی از گامهای اولیه برای ورود به دنیای معاملات فارکس، انتخاب یک ‘بروکر فارکس’ است. اما دقیقاً بروکر فارکس چیست؟ برای فهم بهتر این مفهوم، به این مثال توجه کنید:

فرض کنید شما قصد فروش مقداری سیب دارید. در این حالت، شما به بازار میوه و ترهبار میروید تا خریداری برای سیبهای خود پیدا کنید. همچنین، اگر صاحب یک میوهفروشی هستید و به دنبال خرید مقدار زیادی سیب هستید، بازار میوه و ترهبار اولین مقصد شما خواهد بود. در اینجا، بازار جایی است که خریداران و فروشندگان با کمک غرفههای موجود، معاملات خود را انجام میدهند.

در دنیای فارکس، بروکر فارکس نقش مشابهی به بازار میوه و ترهبار دارد، جایی که خریداران و فروشندگان ارزهای مختلف به یکدیگر متصل میشوند. به عبارتی دیگر، بروکر فارکس یک نهاد مالی است که نقش واسط را بین معاملهگران ایفا میکند، با هدف کسب کارمزد از تراکنشهای انجام شده که اصلیترین منبع درآمد آنهاست.

بروکرهای فارکس در بازار ارزهای دیجیتال مشابه با کارگزاریهای بورس و صرافیهای رمزارزی عمل میکنند و در این حوزه، بروکرها را میتوان به عنوان کارگزاریهای تخصصی فارکس نامید.

-

مفهوم اسپرد (Spread)

اسپرد (Spread) در بازار فارکس به تفاوت کوچک بین دو نرخ قیمتی ارائه شده برای یک جفت ارز اشاره دارد: قیمت ‘پیشنهادی’ و قیمت ‘درخواستی’.

قیمت پیشنهادی، قیمتی است که شما میتوانید در آن ارز پایه جفت ارز مورد نظرتان را بفروشید، در حالی که قیمت درخواستی، قیمتی است که شما برای خرید ارز پایه جفت ارز خود پرداخت میکنید.

اسپرد به این اختلاف میان قیمت پیشنهادی و درخواستی گفته میشود و یکی از منابع درآمد اصلی برای بروکرهای فارکس است که بدون دریافت کارمزد فعالیت میکنند. در واقع، بروکرها ارز مورد نظر شما را با قیمتی بالاتر از قیمت خرید خود به فروش میرسانند و ارز مورد نیاز شما را با قیمتی پایینتر از قیمت فروش خریداری میکنند.

برای تصور بهتر، فکر کنید به یک دلال کالاهای دست دوم مراجعه کردهاید. این دلال برای کسب سود، اقلام دست دوم را با قیمتی پایینتر از قیمت فروش نهایی خریداری میکند. به عنوان مثال، دلال ممکن است یک مبل کهنه را به قیمت 100 هزار تومان خریداری کرده و سپس آن را به قیمت 120 هزار تومان به فروش برساند. این تفاوت 20 هزار تومانی در واقع نمونهای از نحوه کارکرد اسپرد در فارکس است.

-

Stop Loss و Take Profit (حد ضرر و حد سود)

هنگامی که شروع به معامله در بازار فارکس میکنید، بسیار مهم است که به مدیریت ریسک و معاملهتان توجه کنید. در این راستا، دو مفهوم کلیدی حد سود و حد ضرر وجود دارند که نقش مهمی در حفظ سرمایه شما دارند.

حد سود یا Take Profit به قیمتی اطلاق میشود که شما به عنوان معاملهگر، تصمیم میگیرید معامله خود را با سود در آن قیمت ببندید. این اقدام به شما کمک میکند تا سود خود را در برابر نوسانات بعدی قیمت حفظ کنید.

با این حال، استفاده از حد سود ممکن است فرصتهای سودآوری بیشتر را از دست بدهید. برای مقابله با این مسئله، میتوانید از استراتژیهایی مانند حد سود پلهای استفاده کنید که به شما امکان میدهد بخشی از معامله را در سطوح قیمتی مختلف با سود ببندید.

در مواقعی که قیمت جفت ارز به خلاف پیشبینیتان حرکت میکند و معامله شما زیانده میشود، حد ضرر یا Stop Loss به کار میآید. این سطح قیمتی که پیشتر تعیین میکنید، در صورت رسیدن به آن، معامله را با ضرر کمتر بسته و از زیانهای بیشتر جلوگیری میکند. تعیین این دو حد، حد سود و حد ضرر، معمولاً از طریق گزینههای مختلف سفارشگذاری در پلتفرم بروکر انجام میگیرد.

-

حدضرر متغیر (Trailing stop loss)

حد ضرر متحرک یا شناور، شناخته شده به عنوان تریلینگ استاپ، یک استراتژی است که در آن سطح حد ضرر به طور پویا با توجه به تغییرات قیمت در بازار تنظیم میشود. در این روش، معاملهگر بر اساس تحولات بازار و محاسبه نسبت ریسک به سود، فاصله معینی (مثلاً تعداد خاصی پیپ) برای حد ضرر در نظر میگیرد که متناسب با حرکت قیمت به سمت سودآوری، به صورت اتوماتیک تعدیل میگردد. این اقدام به صورت مکرر و تا رسیدن به هدف نهایی معامله ادامه پیدا میکند.

کاربرد تریلینگ استاپ این است که به معاملهگر اجازه میدهد تا در صورتی که قیمت به سمت مخالف حرکت کند، سودهای به دست آمده را حفظ نماید و از زیانهای احتمالی بیشتر جلوگیری کند. این روش به ویژه در بازارهای متغیر که نوسانات قیمت زیادی دارند، بسیار مفید و کارآمد است.

-

مفهوم اوردر (سفارش) و انواع آن

هر معامله در بازار فارکس از طریق ثبت نوعی سفارش، که در انگلیسی به آن Order گفته میشود، انجام میگیرد. انواع مختلف سفارشها برای مقاصد گوناگون به کار میروند. به طور مثال، همانطور که قبلا ذکر شد، سفارش حد ضرر یا Stop Loss Order برای جلوگیری از زیان بیشتر استفاده میشود.

انواع مهم سفارشها در فارکس به شرح زیر است:

سفارش بازار (Market Order): این نوع سفارش برای خرید یا فروش فوری مقدار ارز معینی در قیمت فعلی بازار به کار میرود.

سفارش محدود یا لیمیت (Limit Order): این سفارش برای خرید یا فروش دارایی در قیمت مشخصی که پیشاپیش تعیین شده است، استفاده میشود.

سفارش حد ضرر (Stop Loss): این سفارش برای محدود کردن زیان احتمالی در یک معامله ثبت میشود.

سفارش حد سود (Take Profit): این نوع سفارش برای بستن معامله و گرفتن سود در قیمت معینی به کار برده میشود.

سفارش استاپ (Stop Order): این سفارش فقط زمانی فعال میشود که قیمت به یک نقطه خاص، که توسط معاملهگر تعیین شده، برسد و سپس اقدام به خرید یا فروش میکند.

سفارش OCO: این نوع سفارش شامل دو دستور متفاوت است که در صورت فعال شدن یکی از آنها، دیگری لغو میشود.

-

مفهوم مارجین و مارجین کال (Margin and Margin Call)

Margin در فارکس به میزان پولی اشاره دارد که برای شروع یک معامله با استفاده از اهرم نیاز است. به عنوان مثال، اگر شما یک معامله با اهرم 100:1 در یک بروکر آغاز کنید، لازم است که 1 درصد از کل حجم معامله را به عنوان مارجین درگیر کنید. این میزان پول به عنوان وثیقه یا ضمانتی برای اعتباری که بروکر در اختیار شما قرار میدهد، عمل میکند.

به عبارت دیگر، برای انجام معاملهای با ارزش 100 هزار دلار با استفاده از اهرم 100، شما باید 1000 دلار به عنوان مارجین به بروکر بپردازید، و مابقی مبلغ توسط بروکر قرض داده میشود.

Margin Call، از سوی دیگر، به وضعیتی در معاملات اهرمدار فارکس اطلاق میشود که موجودی حساب معاملهگر به زیر حداقل مورد نیاز میافتد. در چنین شرایطی، بروکر از معاملهگر میخواهد تا موجودی حساب خود را افزایش دهد تا معامله بسته نشود، یا بروکر ممکن است خود به خود معامله را با زیان ببندد.

این وضعیت، مارجین کال، در حقیقت یک هشدار از طرف بروکر به معاملهگر است که نشاندهنده نامطلوب بودن وضعیت معاملهای که باز شده است، میباشد و نیاز به توجه و اقدام فوری دارد.

-

مفهوم لات و میکرولات (Lot and Micro Lot)

در بازار فارکس، لات یک واحد معیاری است که برای سنجش حجم معاملات استفاده میشود. این واحد اندازهگیری به تعداد واحدهای ارزی که در یک معامله خرید یا فروش شدهاند، اشاره دارد.

به عنوان مثال، فرض کنید لات در فارکس را مانند یک بسته نان میدانیم که معمولاً شامل چندین تکه نان است. هنگامی که به فروشگاه میروید، معمولاً یک بسته کامل نان خریداری میکنید. در فارکس، یک لات استاندارد برابر با 100000 واحد از ارز معینی است. در این مثال، لات همان بسته نان و 100000 واحد ارز نانهای داخل بسته هستند.

با این حال، همه معاملهگران توانایی خرید یک لات کامل را ندارند. برای حل این مشکل، واحدهای کوچکتری مانند ‘میکرو لات’ وجود دارند که تنها 1000 واحد از ارز را در خود دارد و برای معاملهگرانی که میخواهند با حجم کمتر معامله کنند مناسب است.

همچنین، واحدهای دیگری چون مینی لات و نانو لات نیز موجود است که به ترتیب 10000 و 100 واحد از ارز را در خود جای میدهند و به معاملهگران امکان میدهند با حجمهای متنوعتری معامله کنند.

-

حساب واقعی و حساب آزمایشی (Real Account and Demo Acoount)

برای افرادی که تازه قدم به دنیای معاملات فارکس میگذارند، استفاده از حساب Demo یا آزمایشی توصیه میشود. این حساب، که در بروکرهای فارکس ایجاد میشود، امکان تجربه معاملات با پول مجازی را فراهم میکند و به شما اجازه میدهد فرآیندهای بازار فارکس را بدون ریسک مالی تجربه کنید. در حساب دمو، شما واقعیت بازار را شبیهسازی میکنید بدون اینکه نیاز به سرمایهگذاری واقعی داشته باشید.

این حساب به شما فرصت میدهد تا با محیط و استراتژیهای معاملاتی فارکس آشنا شوید و مهارتهای لازم برای شروع معاملات واقعی را کسب کنید.

در طرف مقابل، حساب Real یا واقعی قرار دارد که گاهی به آن حساب حقیقی گفته میشود. در این نوع حساب، شما با سرمایه واقعی خود معامله میکنید. این بدان معناست که شما وجوه خود را به بروکر انتقال داده و به معاملات واقعی در بازار فارکس میپردازید، که در آن میتوانید هم سود و هم زیان واقعی تجربه کنید.

-

مفهوم قرارداد مابه التفاوت (CFD)

CFD، که مخفف قرارداد مابهالتفاوت است، یک روش معاملاتی است که در بسیاری از بروکرهای فارکس مورد استفاده قرار میگیرد. این نوع قرارداد امکان کسب درآمد از تفاوت قیمت داراییهای مالی بدون نیاز به داشتن دارایی واقعی را فراهم میکند.

به طور مثال، شما میتوانید در بروکر فارکس روی رمزارزها مانند بیت کوین به صورت CFD معامله کنید. این به این معنی است که هنگام باز کردن یک معامله خرید روی بیت کوین، واقعاً بیت کوینی به حساب شما افزوده نمیشود، بلکه شما تنها از نوسانات قیمتی آن بهرهبرداری میکنید و معامله با سود یا ضرر بسته میشود.

معاملات CFD که به عنوان قراردادهای مابهالتفاوت شناخته میشوند، یکی از شیوههای متداول در بازار فارکس هستند.

-

مفهوم سوآپ (Swap)

سوآپ در بازار فارکس یک نوع هزینه مرتبط با نرخ بهره بین بانکهای مختلف کشورها است. وقتی شما جفتارزی را خریداری میکنید، اساساً در حال تبادل دو نوع ارز فیات از دو کشور متفاوت هستید و هر کدام از این کشورها دارای نرخ بهره مختلفی میباشند.

بسته به اینکه تفاوت نرخ بهره بین دو جفتارز مثبت یا منفی باشد، یک مقدار ناچیز هر 24 ساعت از حساب شما کسر یا به آن اضافه میشود. این مقدار در حجمهای کوچک ممکن است ناچیز به نظر برسد اما در معاملات با حجم بالا میتواند تاثیرگذار باشد.

دلیل وجود سوآپ این است که زمانی که شما یک جفت ارز را معامله میکنید، در حقیقت در حال قرض گرفتن یکی از ارزهای جفت است و در هر 24 ساعت که معامله باز است، این تفاوت نرخ بهره به صورت سوآپ به حساب شما افزوده یا کاسته میشود. زمان دقیق اعمال سوآپ ممکن است بسته به بروکری که با آن کار میکنید، متفاوت باشد.

-

مفهوم همبستگی (کورولیشن)

در دنیای فارکس، همبستگی (Correlation) ارزها به پیوند و ارتباط بین نوسانات قیمتی دو یا چند ارز مختلف اشاره دارد. این همبستگی، که به عنوان کورولیشن نیز شناخته میشود، به میزان هماهنگی یا تضاد در حرکت قیمتهای ارزها در بازار فارکس میپردازد.

همبستگی میتواند به دو شکل مثبت یا منفی باشد. در همبستگی مثبت، قیمتها یا تغییرات دو ارز به صورت همسو حرکت میکنند؛ یعنی وقتی قیمت یک ارز افزایش مییابد، ارز دیگر نیز به همین شکل حرکت میکند.

در مقابل، همبستگی منفی زمانی رخ میدهد که دو ارز به صورت معکوس نسبت به یکدیگر حرکت کنند؛ به این معنی که هنگامی که قیمت یک ارز افزایش مییابد، قیمت ارز دیگر کاهش مییابد و بالعکس.

-

بازار گاوی و بازار خرسی (Bull Market and Bear Market)

بازار گاوی یا Bull Market یک دوره در بازارهای مالی است که در آن قیمتها و ارزشهای بازاری رو به افزایش هستند. این شرایط معمولاً با رونق اقتصادی، اخبار مثبت از صنایع و شرکتها، و پیشرفتهای اقتصادی همراه است. در چنین بازاری، سرمایهگذاران و تریدرها بیشتر به دنبال خرید و سرمایهگذاری هستند تا از رشد قیمتها سود ببرند.

در مقابل، بازار خرسی یا Bear Market یک وضعیت کاهشی در بازارهای مالی است که با کاهش قیمتها و روند نزولی ارزشها مشخص میشود. این بازار اغلب نتیجه نگرانیهای اقتصادی، کاهش عملکرد شرکتها، شرایط اقتصادی نامطلوب، و اخبار منفی است. در بازار خرسی، قدرت در دست فروشندگان است که موجب کاهش قیمتها میشود.

در حالی که بازار گاوی نمایانگر اوج امید و اطمینان در بازار است، بازار خرسی نشاندهنده بیاطمینانی و محافظهکاری سرمایهگذاران است و اغلب به دنبال فرصتهای جدید سرمایهگذاری میروند تا خسارات خود را جبران کنند.

-

مفهوم تایم فریم (TimeFrame)

در دنیای تحلیل تکنیکال فارکس، تایم فریم به بازههای زمانی متفاوتی اطلاق میشود که برای بررسی و تجزیه و تحلیل نمودارهای قیمتی استفاده میشوند. هر یک از این تایم فریمها دوره زمانی خاصی را نشان میدهند که در آن دادههای قیمتی و تغییرات بازار قابل مشاهده هستند.

این دورههای زمانی میتوانند متغیر باشند و شامل بازههایی مانند 1 دقیقه، 5 دقیقه، 15 دقیقه، 1 ساعت، 4 ساعت، روزانه، هفتگی و ماهانه باشند. هرکدام از این تایم فریمها اطلاعات متفاوتی را از بازار ارائه میدهند و بسته به نیاز و استراتژی معاملاتی مورد استفاده قرار میگیرند.

به عنوان مثال، تایم فریمهای کوتاهمدت مانند 5 دقیقه برای تحلیلهای سریع و تصمیمگیریهای لحظهای در معاملات مناسب هستند، در حالی که تایم فریمهای بلندمدت مثل روزانه برای برنامهریزیهای طولانیمدت و شناسایی الگوهای قیمتی در بازههای زمانی بلندتر مفید هستند.

-

مفهوم عرضه و تقاضا

عرضه و تقاضا یکی دیگر از مفاهیم اولیه فارکس است که مورد بحث قرار میگیرد. این دو عامل از جمله مهمترین مفاهیم در تعیین قیمتها و برقراری توازن در بازارهای مالی هستند.

عرضه به میزان کالا یا ابزار مالی اشاره دارد که توسط فروشندگان برای فروش در بازار ارائه میشود. این مفهوم متعلق به حجم موجود کالاها یا داراییهای مالی در بازار است. وقتی قیمت کالا یا دارایی به حدی کاهش مییابد که تمایل به فروش در میان فروشندگان بیشتر میشود، عرضه در بازار افزایش مییابد. از طرف دیگر، تقاضا به میزان کالا یا دارایی اشاره دارد که خریداران تمایل دارند خریداری کنند. هنگامی که قیمت کاهش یافته و تعداد خریداران افزایش مییابد، تقاضا بالا میرود.

عرضه و تقاضا نقش مهمی در تعیین قیمتها در بازارهای مالی دارند. در شرایطی که تقاضا از عرضه بیشتر باشد، قیمتها معمولاً رو به افزایش میگذارند؛ برعکس، زمانی که عرضه از تقاضا بیشتر باشد، قیمتها معمولاً رو به کاهش میگذارند. این پدیدهها میتوانند تحت تأثیر عوامل مختلف اقتصادی، اجتماعی، سیاسی و فرهنگی در بازارهای متفاوت و برای داراییهای گوناگون رخ دهند و تأثیرات قابل توجهی داشته باشند.

-

مفهوم ترند (روند)

در بازارهای مالی، Trend یا روند، به حرکت پیوسته و منظم قیمتهای یک دارایی یا کل بازار در یک جهت مشخص اشاره دارد. این حرکت ممکن است به سمت بالا یا پایین باشد و نشاندهنده روند کلی بازار در یک بازه زمانی است. روند صعودی زمانی اتفاق میافتد که قیمتها به طور مستمر افزایش یافته و سقفهای بالاتری را ایجاد کنند. برعکس، در روند نزولی، قیمتها به طور پیوسته کاهش یافته و کفهای پایینتری را تجربه میکنند.

روندها عموماً در نمودارهای قیمتی به آسانی قابل تشخیص هستند و برای معاملهگران و سرمایهگذاران اهمیت زیادی دارند، چرا که میتوانند به تعیین جهت استراتژی معاملاتی کمک کنند. این روندها ممکن است بر اساس عوامل گوناگون مانند خبرهای اقتصادی، تغییرات در عرضه و تقاضا، رویدادهای بینالمللی و تحولات سیاسی شکل گرفته باشند.

-

معاملات اسپات و فیوچرز (Spot and Future Trading)

در عرصه معاملات فارکس، اسپات به نوعی از معاملات گفته میشود که در آن تبادل داراییها به صورت فوری و نقدی انجام میگیرد. به عبارت دیگر، در این نوع معامله، تبادل فیزیکی دارایی به صورت بلافاصله پس از انجام معامله رخ میدهد. به عنوان مثال، اگر در معاملهی جفتارز EUR/USD از روش اسپات استفاده کنید، جفتارز مذکور به محض اتمام معامله در حساب بروکر شما ثبت خواهد شد.

از طرف دیگر، معاملات فیوچرز یا آتی به نوعی از معاملات اشاره دارد که در آن خریدار و فروشنده با هم قراردادی را منعقد میکنند. این قرارداد به خریدار اجازه میدهد تا یک دارایی خاص را در تاریخ مشخص و با قیمتی که قبلاً تعیین شده است، در آینده خریداری کند. این نوع معاملات به دلیل برنامهریزی بلندمدت و توافق برای تحویل در تاریخ مشخص در آینده، با معاملات اسپات تفاوت دارد.

-

قیمت پیشنهادی و درخواستی (Bid and Ask Price)

در بازار فارکس، قیمت پیشنهادی یا Bid نشاندهنده حداکثر قیمتی است که یک خریدار برای خرید جفتارز معینی آمادگی پرداخت دارد. این قیمت تحت تأثیر میزان تقاضای موجود در بازار قرار دارد، به این معنی که با افزایش تقاضا، قیمت پیشنهادی هم بالا میرود. خریداران بر اساس دادههای بازار و استانداردهایی که در آن حاکم است، قیمت پیشنهادی را تعیین میکنند.

در مقابل، قیمت درخواستی یا Ask، کمترین قیمتی است که فروشنده برای فروش جفتارز خود میپذیرد. با کاهش تقاضا، قیمت درخواستی نیز کم میشود. این قیمت بر اساس آخرین معاملات انجام شده در بازار تعیین میشود و نمایانگر کمترین قیمت پیشنهاد شده برای فروش دارایی است، به این معنی که دارایی به قیمتی پایینتر از این میزان فروخته نخواهد شد.

-

مفهوم ریسک و ریوارد (Risk and Reward)

در دنیای تجارت فارکس، Risk به معنی قبول خطر از دست دادن بخشی از سرمایه در امید به کسب سود است. معامله در بازار فارکس همیشه با سطحی از ریسک همراه است و این یک جزء جداییناپذیر از این بازار محسوب میشود. در مدیریت معاملات، ریسک اغلب بر اساس درصدی از 1 تا 5 سنجیده میشود و توصیه میشود که معاملهگران تازهکار از ریسکی کمتر از 2 درصد در معاملات خود استفاده نمایند.

در کنار ریسک، Reward یا بازده سرمایهگذاری نیز یکی از مفاهیم کلیدی در فارکس است. ریوارد به میزان سود یا زیان حاصل از یک معامله اشاره دارد. بازدهی مثبت نشاندهنده سوددهی بازار و بازدهی منفی نمایانگر زیان است. بازده انتظاری آن چیزی است که سرمایهگذار امیدوار است از بازار بدست آورد، در حالی که بازده واقعی بر اساس تحلیل دادههای تاریخی محاسبه میشود.

-

مفهوم ریسک به ریوارد

نسبت ریسک به ریوارد، مشخص شده با علامت R/R، یک اصطلاح حیاتی در مدیریت سرمایه در بازار فارکس است که نسبت بین سود مورد انتظار و ضرر قابل قبول در یک معامله را معین میکند.

این نسبت به معاملهگر کمک میکند تا بفهمد برای کسب سطح معینی از سود، چه میزان ریسک را باید متحمل شود. به عبارت سادهتر، با افزایش ریسک، احتمال کسب سود بیشتر و با کاهش ریسک، احتمال کسب سود کمتر وجود دارد. این نسبت باید به گونهای تنظیم شود که ریسک معاملات بیش از حد بالا نرود و در عین حال، پتانسیل کسب سود معقول را حفظ کند.

-

مفهوم مدیریت ریسک (Risk Management)

در دنیای معاملات، مدیریت ریسک و سرمایه به کاربرد یک سری از تکنیکها، استراتژیها و ابزارهای خاص برای کاهش خطرات معاملاتی و حفاظت از سرمایه سرمایهگذاران در بازارهای مالی اطلاق میشود.

این مفهوم در برگیرنده مدیریت دقیق موقعیتهای مالی و کنترل ریسکهای متفاوت است که در معاملات وجود دارد. هدف از مدیریت ریسک در تجارت این است که خطرات مالی مربوط به معاملات را به حداقل برساند. برای دستیابی به این هدف، از رویکردهای متنوعی چون تعیین حد سود بالا، حد ضرر پایین، حفاظت از اصل سرمایه، تنظیم حجم معاملات و تنوعبخشی به پورتفوی سرمایهگذاری استفاده میشود.

-

استراتژی اسکالپ (Scalp)

استراتژی اسکالپ در معاملات به سبکی از تجارت اشاره دارد که در آن، معاملهگران از حجمهای کوچک و بازههای زمانی کوتاه برای انجام تعداد زیادی معامله استفاده میکنند.

این رویکرد، که به نوعی شبیه به نوسانگیری است، بر پایه استفاده از تغییرات جزئی در قیمتها مبتنی است. اسکالپینگ، هرچند با ریسک بالایی همراه است، اما میتواند در صورت موفقیت، سود قابل توجهی به همراه داشته باشد. در این شیوه معاملاتی، هدف کسب سودهای کوچک در تعداد دفعات معاملاتی بسیار بالاست.

-

مفهوم حساب مولتی اکانت منیجر (MAM)

حساب MAM، که مخفف عبارت Multi-Account Manager میباشد، یک نوع حساب معاملاتی خاص است که برای تسهیل مدیریت متمرکز چندین حساب سرمایهگذار توسط تریدرهای حرفهای طراحی شده است. این حسابها برای تریدرهایی که میخواهند استراتژیهای کپی تریدینگ را پیادهسازی کنند، بسیار مناسب هستند.

در این سیستم، هر معاملهای که توسط مدیر حساب انجام میشود، متناسب با میزان سرمایه، حجم معاملاتی و سطح ریسک هر کاربر زیرمجموعه، در حسابهای آنها نیز به صورت خودکار اجرا میشود.

بروکرهای متفاوتی حمایت از حسابهای MAM را عرضه میکنند، هر یک با قوانین و شرایط خاص خود. در این سیستم، کاربران اجازهی معامله را به معاملهگران حرفهای مورد نظر خود میدهند تا از طرف آنها معاملات را انجام دهند.

بخشی از سود حاصل از معاملات به عنوان پاداش به حساب معاملهگر واریز میشود. با این حال، مدیر حساب به موجودی و امکانات برداشت از حساب کاربرها دسترسی ندارد و کارمزد مدیر بر اساس توافق قرارداد، به صورت خودکار از حساب کاربران کسر میشود.

این نوع حسابها به ویژه برای کسانی مناسب است که به دنبال استفاده از دانش و تجربه تریدرهای حرفهای هستند، اما نمیخواهند یا نمیتوانند خود به طور مستقیم معامله کنند. حسابهای MAM به این معنا طراحی شدهاند که به کاربران این امکان را میدهند تا از استراتژیهای تجاری موفق بهرهمند شوند، بدون اینکه با مشکلات امنیتی یا از دست دادن فرصتها در معاملات مستقیم روبرو شوند.

-

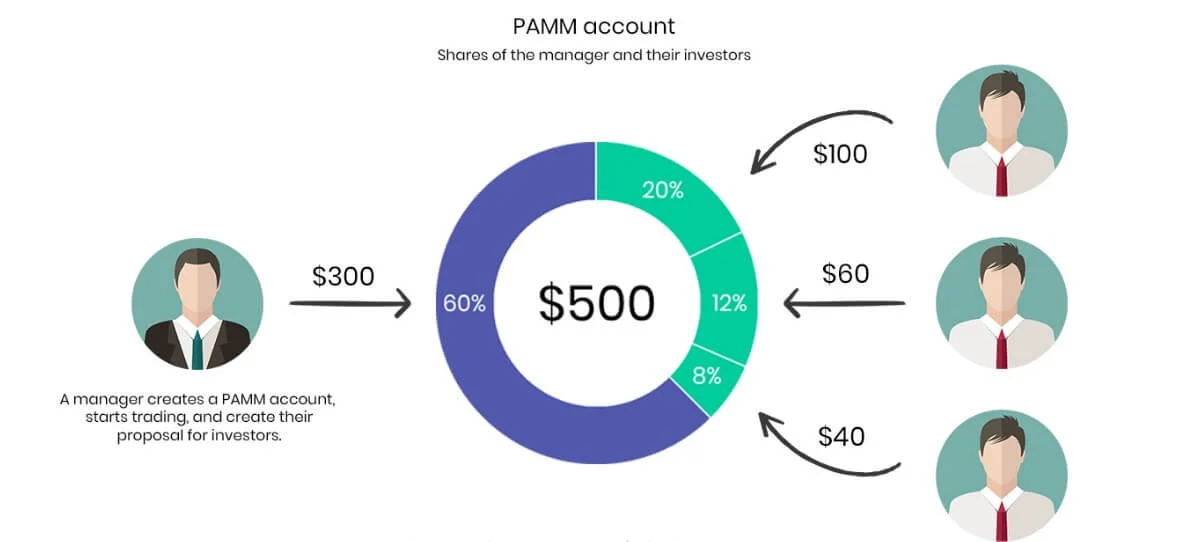

مفهوم حساب پم (Pamm)

حساب PAMM، که مخفف Percent Allocation Management Module است، یک روش مدیریت سرمایهگذاری در بازار فارکس میباشد، که در آن چندین سرمایهگذار مبالغ خود را به یک معاملهگر حرفهای میسپارند تا از تریدهای او سود کسب کنند.

این نوع حساب بهگونهای طراحی شده است که مجموع سرمایههای سرمایهگذاران برای انجام معاملات استفاده میشود. در حسابهای PAMM، هر سرمایهگذار بر اساس سهم خود از کل موجودی حساب، در معاملات مشترک مشارکت میکند.

نکته مهم در این نوع حسابها این است که معاملهگر حرفهای مدیریت معاملات را بر عهده دارد و سرمایهگذاران فردی نمیتوانند در حجم یا نوع معاملات دخالت کنند. این امر به مدیر حساب اجازه میدهد تا بدون نیاز به سازگاری با تنظیمات فردی هر سرمایهگذار، مدیریت یکپارچهتری روی کل موجودی حساب داشته باشد.

در حالی که حسابهای MAM امکان سفارشیسازی بیشتری را برای سرمایهگذاران فراهم میکنند، حسابهای PAMM به ویژه برای مدیرانی که با تعداد زیادی از سرمایهگذاران کار میکنند، روش مدیریت سادهتری را ارائه میدهند.

-

حساب اسلامی

یکی دیگر از مفاهیم اولیه فارکس که برای کاربران ایرانی مهم است مفهوم حساب اسلامی می باشد. به طور خلاصه، حساب اسلامی یک نوع خاص از حساب معاملاتی است که به ویژه برای معاملهگران مسلمان طراحی شده تا با قوانین شریعت اسلامی سازگار باشد. این حسابها گاهی اوقات به عنوان حسابهای بدون سوآپ یاد میشوند.

اصلیترین ویژگی این حسابها عدم پرداخت یا دریافت سود ربوی است، زیرا اسلام انباشت سود ربا را برای پیروان خود ممنوع کرده است. در نتیجه، کاربران حساب اسلامی در معاملات خود نرخ بهره را پرداخت یا دریافت نمیکنند. علاوه بر این، انتقال فوری داراییها و پرداخت هزینههای معاملاتی بدون تاخیر نیز جزئی از قوانین حسابهای اسلامی است.

این نوع حسابها گرچه توسط برخی کارگزاریها ارائه میشوند، اما به ندرت به طور گستردهای تبلیغ میشوند، زیرا ممکن است به دلیل نرخ سود پایینتر نسبت به سایر حسابها، کمتر مورد توجه قرار بگیرند.

علاوه بر این، با توجه به اینکه تعداد کاربرانی که به دنبال استفاده از این نوع حسابها هستند محدود است، کارگزاریها ممکن است تمرکز کمتری بر روی تبلیغ و پیشنهاد این نوع حسابها داشته باشند.

-

بروکرهای بازارساز و STP

بروکرهای بازارساز، موسوم به Dealing Desk (DD)، نوعی کارگزاری هستند که در آنها، بروکر خود نقش بازارساز را ایفا میکند. این بروکرها به صورت مستقیم قیمتهای خرید و فروش را برای مشتریان تعیین کرده و عملاً در معاملات به عنوان طرف مقابل معاملهگر عمل میکنند. درآمد آنها عمدتاً از طریق اسپردهایی که ارائه میدهند، حاصل میشود.

از طرفی، بروکرهای Straight Through Processing (STP) برخلاف بروکرهای DD عمل میکنند. در این سیستم، بروکرها نقش واسطهای را ایفا میکنند و معاملهگران را به یکدیگر متصل میسازند، بدون اینکه خود در معاملات دخالت کنند.

معاملهگران در این سیستم قادرند قیمتهای موجود در بازار را مشاهده کرده و بر اساس آنها تصمیمگیری کنند. در نتیجه، این نوع بروکرها امکان دسترسی شفافتر و مستقیمتری به بازار و قیمتهای معاملاتی را فراهم میکنند.

-

سطوح حمایت و مقاومت (Support and Resistance Levels)

سطوح حمایت در بازارهای مالی به نقاطی اشاره دارند که در آنها روند کاهشی قیمتها متوقف شده و به دلیل افزایش تقاضا و کاهش عرضه، احتمال برگشت روند به سمت افزایش وجود دارد. این سطوح نقاطی هستند که خریداران تمایل دارند در آنها وارد بازار شوند، ایجاد انگیزه برای افزایش قیمتها.

در مقابل، سطوح مقاومت نقاطی در نمودار قیمت هستند که در آنها روند صعودی قیمتها متوقف شده و به دلیل افزایش عرضه و کاهش تقاضا، احتمال کاهش قیمتها وجود دارد. این سطوح نقاطی هستند که فروشندگان تمایل دارند در آنها وارد بازار شوند، موجب ایجاد فشار برای کاهش قیمتها.

-

مفهوم حجم معاملات (trading volume)

حجم معاملاتی در بازار فارکس به کل مقدار ارزهایی که در یک معامله خاص مورد داد و ستد قرار میگیرند، اشاره دارد. این میزان به صورت واحدهای مشخص و استانداردی اندازهگیری میشود و به آن “حجم موقعیت” نیز گفته میشود. در بازار فارکس، واحد اندازهگیری استاندارد حجم معامله، “لات” است که برابر با 100,000 واحد از ارز پایه میباشد.

حجمهای معاملاتی در فارکس میتوانند در اندازههای مختلفی باشند، از جمله استاندارد (یک لات کامل)، مینی (حجم کمتر از یک لات) و میکرو (حجم بسیار کمتر از یک لات). این مفاهیم برای سرمایهگذاران و تریدرها از اهمیت بالایی برخوردارند، زیرا حجم معامله تأثیر مستقیمی بر میزان سود یا زیان معاملات دارد.

-

مفهوم پلتفرم های معاملاتی (Trading Platforms)

پلتفرمهای معاملاتی که به عنوان یکی از مهمترین مفاهیم اولیه فارکس تلقی می شود به عنوان بستری برای انجام معاملات و تحلیلهای بازاری توسط سرمایهگذاران عمل میکنند. این سیستمها به معاملهگران امکان میدهند تا از طریق درگاهی مجهز به ابزارهای مختلف، به اکتشاف و تحلیل دادههای بازار بپردازند. پلتفرمهای معاملاتی مجموعهای از اطلاعات همچون دادههای لحظهای قیمتی، سوابق تاریخی قیمتها، ابزارهای تحلیلی متنوع، نمودارهای پیشرفته، اطلاعات اقتصادی و بیشتر را در اختیار کاربران قرار میدهند.

دو پلتفرم محبوب در میان معاملهگران فارکس، متاتریدر 4 و 5 هستند که به دلیل انعطافپذیری و ابزارهای پیشرفتهای که دارند، در بسیاری از کارگزاریها به کار میروند. این پلتفرمها به معاملهگران کمک میکنند تا بتوانند با دقت و کارآیی بیشتری به فعالیتهای معاملاتی خود بپردازند.

-

تریدینگ ویو (Trading view)

Trading view، به عنوان یک بستر آنلاین تحلیلی، به معاملهگران و سرمایهگذاران کمک میکند تا به تحلیل دقیق بازارهای مالی بپردازند. این پلتفرم با ارائه نمودارهای تحلیلی پیشرفته و ابزارهای فنی، اطلاعات بازار و خبرهای مرتبط، یک محیط کاربری جامع برای تحلیلهای بازاری فراهم میکند.

کاربران تریدینگ ویو میتوانند از طیف وسیعی از ابزارهای تحلیلی مانند میانگینهای متحرک، انواع شاخصها و الگوهای نموداری بهره ببرند، به بررسی دقیق نمودارها بپردازند و از تحلیلهای گوناگونی که این پلتفرم ارائه میدهد، استفاده کنند. علاوه بر این، این بستر امکان تعامل و اشتراکگذاری دیدگاهها و تحلیلهای معاملاتی با سایر کاربران را فراهم میآورد.

تریدینگ ویو برای انواع تحلیلهای فنی و نموداری به کار میرود و امکان بررسی بازارهای متنوعی از قبیل فارکس، سهام، کریپتوکارنسیها و سایر بازارهای مالی را در اختیار کاربران قرار میدهد.

-

متاتریدر (MetaTrader)

متاتریدر، یکی از محبوبترین پلتفرمهای معاملاتی در بازار فارکس، توسط شرکت MetaQuotes توسعه یافته است. این نرمافزار که برای همه سیستمهای عامل کامپیوتر و تلفنهای هوشمند قابل دسترسی است، به دلیل رابط کاربری آسان و گزینههای گوناگونی که ارائه میدهد، بسیار مورد توجه قرار گرفته است.

متاتریدر بهصورت رایگان قابل دسترسی بوده و این امکان را فراهم میآورد تا کاربران به راحتی به نمودارها دسترسی داشته باشند و معاملات خود را انجام دهند. یکی از مزایای برجسته متاتریدر، حساب دموی آن است که به کاربران اجازه میدهد بدون نیاز به سرمایهگذاری واقعی، در محیطی شبیهسازی شده معاملات خود را تجربه کنند.

متاتریدر در دو نسخه متاتریدر 4 و متاتریدر 5 عرضه شده است؛ و با وجود اینکه نسخه 5 بهروزرسانیهای جدیدی دارد، نسخه 4 همچنان از محبوبیت بالایی برخوردار است و کاربران بسیاری را به خود جذب کرده است.

-

مفهوم بک تست (Backtest)

Backtesting که یکی از عمومی ترین مفاهیم اولیه فارکس است به فرآیندی اطلاق میشود که در آن، یک روش معاملاتی یا استراتژی خاص مورد ارزیابی قرار میگیرد بر اساس اطلاعات و قیمتهای قبلی بازار. هدف از این فرایند، بررسی اثربخشی استراتژی معاملاتی در شرایط بازار گذشته است.

در روند بکتست، استراتژی معاملاتی معینی تعریف شده و با استفاده از دادههای تاریخی قیمتها به منظور سنجش کارایی آن در گذشته مورد بررسی قرار میگیرد. این شیوه به معاملهگران و سرمایهگذاران امکان میدهد تا درکی دقیق از نحوه عملکرد استراتژیهای مختلف در شرایط متفاوت بازاری و در طول دورههای زمانی متفاوت داشته باشند.

-

مفهوم Forward test (فوروارد تست)

Forward testing نیز همانند Backtesting یکی از مفاهیم اولیه فارکس می باشد که شاید بارها با آن مواجه شوید و به روشی اشاره دارد که در آن، استراتژی یا سیستم معاملاتی بر اساس دادههای لحظهای و واقعی بازار مورد ارزیابی قرار میگیرد. این شیوه بر خلاف بکتست، که نگاهی به گذشته دارد، بر پایه دادههای زمان حال و قیمتهای فعلی ارزها تمرکز دارد.

به این ترتیب، معاملهگران استراتژیهای خود را در شرایط بازار فعلی و واقعی آزمایش میکنند، معمولاً از طریق یک حساب آزمایشی یا حساب معاملاتی با سرمایه اندک. هدف از این کار ارزیابی کارایی استراتژیهای معاملاتی در شرایط بازار واقعی و بهروز است.

-

مفهوم deposit (دیپوزیت)

دیپوزیت در دنیای فارکس به مقدار پول یا منابع مالی اشاره دارد که یک فرد برای آغاز فعالیتهای معاملاتی خود به حساب خود در یک کارگزاری فارکس واریز میکند.

این وجه اولیه، که به عنوان سرمایهگذاری اولیه شناخته میشود، پیشنیاز شروع فعالیت در بازارهای مالی است و به تریدر امکان میدهد تا در معاملات فارکس شرکت کند. این واریز اولیه به عنوان پایهای برای سرمایهگذاری و انجام معاملات مورد استفاده قرار میگیرد و میزان آن بسته به شرایط و خطمشی کارگزاری میتواند متفاوت باشد.

-

مفهوم بونوس (Bonus)

بروکرهای فارکس برای جلب توجه و جذب مشتریان بیشتر، انواع مختلفی از پاداشها و تشویقات را ارائه میدهند. به این موارد در عرصه معاملات فارکس، بونوس گفته میشود. این بونوسها مشابه کوپنهای تخفیف فروشگاههای آنلاین هستند که به منظور جذب مشتریان جدید ارائه میشوند.

انواع متنوعی از بونوسها وجود دارد که برخی از آنها واقعی و کاملاً قابل استفاده هستند، در حالی که برخی دیگر تنها به منظور تبلیغات و جلب توجه ارائه میشوند. با این حال، بسیاری از بونوسهای ارائه شده توسط بروکرهای معتبر، معتبر و قابل استفاده هستند و گاهی اوقات شامل پیشنهادهای بسیار جذابی میشوند. از جمله بونوسهای رایج در بازار فارکس میتوان به موارد زیر اشاره کرد:

- بونوس ثبت نام: یکی از رایجترین انواع بونوس که به کاربرانی که در بروکر ثبت نام و هویت خود را تایید میکنند، اعطا میشود. این نوع بونوس معمولاً پس از واریز وجه به حساب کاربری، قابل استفاده است.

- بونوس بر اساس میزان واریز: این نوع بونوس شامل درصدی از مبلغ واریزی به حساب میشود، مثلاً ۲۰ تا ۳۰ درصد از مبلغ واریزی به عنوان پاداش به حساب کاربر اضافه میشود.

- بونوس معرفی کاربر جدید: در این سیستم، کاربران برای معرفی افراد جدید به بروکر پاداش دریافت میکنند. این پاداش ممکن است یک مبلغ ثابت یا بخشی از کارمزدهای معاملاتی معرفی شده باشد.

-

تحلیل تکنیکال و تحلیل فاندامنتال (Technical and Fundamental Analysis)

تحلیل تکنیکال و تحلیل فاندامنتال از پرکاربردترین مفاهیم اولیه فارکس هستند. تحلیل تکنیکال به فرایند بررسی روند قیمتها در گذشته برای پیشبینی رفتار آتی قیمتها در بازارهای مالی اشاره دارد.

این روش تحلیلی بر پایه دادههای تاریخی قیمتها و حجم معاملات استوار است و با استفاده از ابزارها و تکنیکهای متنوع تلاش میکند الگوهای قیمتی گذشته را شناسایی کرده و به کمک آنها الگوهای آینده را پیشبینی کند. تحلیل تکنیکال بر این اصل استوار است که رفتار قیمتها در گذشته میتواند نشانگر رفتار آتی باشد و به تریدرها کمک میکند در تصمیمگیریهای معاملاتی خود بهتر عمل کنند.

تحلیل فاندامنتال از دیگر روشهای تحلیلی در بازارهای مالی است که به بررسی عوامل اقتصادی، مالی و شرکتی مربوط به یک دارایی یا شرکت میپردازد. هدف این تحلیل، ارزیابی ارزش واقعی دارایی یا شرکت و تعیین قیمت مناسب برای سرمایهگذاری است.

تحلیل فاندامنتال اطلاعات مختلفی مانند سودآوری شرکت، رشد صنعت، وضعیت مالی و مدیریتی شرکت، و دیگر عوامل تأثیرگذار اقتصادی و صنعتی را بررسی میکند تا ارزش واقعی و پتانسیل سرمایهگذاری در یک دارایی یا شرکت را تعیین کند. این روش برای یافتن داراییها و شرکتهایی با ارزش سرمایهگذاری مناسب کاربرد دارد و به دنبال درک عمیقتر عوامل اقتصادی و مالی است که بر ارزش داراییها تأثیر میگذارند.

کلام آخر

در این مقاله، ما به بررسی و تحلیل گستردهای از اصطلاحات کلیدی موجود در بازار فارکس پرداختیم. شما با مطالعهی دقیق مطالب ارائه شده، اکنون دانش قابل توجهی از بازار فارکس را کسب کردهاید و میتوانید از این دانش برای استفاده بهتر از منابع آموزشی مربوط به این بازار بهره ببرید.

برای دستیابی به موفقیت در بازار فارکس، لازم است که روشها و تکنیکهای مختلف را یاد بگیرید و اولین گام در این مسیر، شناخت این تکنیکها و اصطلاحات رایج است. این مقاله هنوز به اتمام نرسیده و ما در بخش دیدگاهها منتظر پیشنهادات شما هستیم تا با بررسی اصطلاحات و مفاهیم جدیدتر، دانش خود را گسترش دهیم.